2005——2006年度中国联通集团公司业务市场研究

完成日期:2006年03月

| 报告类型 | 纸介版 | PDF Email版 | PDF 光盘版 | 两种版本价格 |

| 价格 | 10000 | |||

| 优惠价 | 9600 | |||

| English |

报告目录 查看简介

1.2005——2006年度中国联通业务发展概述1.1.用户与业务情况

1.2.网络与投资情况

1.3.主要事件

2.中国联通集团2005年发展规模

2.1.用户规模

2.1.1.移动用户总数

2.1.2.GSM移动用户

2.1.3.CDMA移动用户

2.1.4.固定用户

2.2.业务规模

2.2.1.业务收入

2.2.2.业务利润

2.2.3.通信时长

2.2.3.1.移动业务

2.2.3.2.固定业务

2.3.投资及网络规模

3.中国联通集团2005年用户发展分析

3.1.用户份额

3.1.1.移动用户

3.1.2.GSM移动用户

3.1.3.CDMA移动用户

3.1.4.互联网和寻呼用户

3.2.区域分析

4.中国联通集团2005年业务发展分析

4.1.业务收入

4.2.业务利润

4.3.通话时长

4.3.1.移动通信通话时长

4.3.2.固定通信通话时长

4.4.区域分析

5.中国联通集团2005年投资及网络发展分析

5.1.网络能力分析

5.2.区域分析

6.中国联通集团2006——2008年发展规模预测

6.1.用户规模预测

6.2.业务规模预测

6.3.投资及网络规模预测

表目录

表1 联通移动通信网络能力

表2 联通固定及互联网网络能力

表3 促进中国联通移动用户增长的因素

表4 抑制中国联通移动用户增长的因素

表5 促进中国联通业务收入增长的因素

表6 抑制中国联通业务收入增长的因素

表7 促进中国电信投资增长的因素

表8 抑制中国电信投资增长的因素

图目录

图1 中国联通移动用户数在全国移动用户中所占的比重(不包含PHS)

图2 中国联通移动用户数在全国移动用户中所占的比重(包含PHS)

图3 中国联通宽带用户数在全国宽带用户中所占的比重(截至到2005年11月)

图4 中国联通业务收入在运营商业务收入中所占的比重(截止到2005年11月)

图5 中国联通投资在全国运营商投资中所占的比重(截止到2005年11月)

图6 中国联通移动用户发展

图7 中国联通移动新增用户

图8 中国联通GSM移动用户发展

图9 中国联通GSM移动新增用户发展

图10 中国联通CDMA移动用户发展

图11 中国联通CDMA移动新增用户发展

图12 中国联通固定用户发展

图13 中国联通固定用户新增发展

图14 中国联通业务收入发展

图15 2004年和2005年中国联通各业务收入

图16 中国联通业务利润发展(亿元)

图17 中国联通GSM通话时长

图18 中国联通CDMA通话时长

图19 中国联通GSM短信量

图20 中国联通CDMA短信量

图21 中国联通国际国内去话通话时长

图22 中国联通PSTN去话通话时长

图23 中国联通IP去话通话时长

图24 中国联通PSTN、IP去话通话时长所占比例

图25 中国联通历年投资

图26 中国联通GSM系统容量发展

图27 中国联通CDMA系统容量发展

图28 2005年中国联通移动用户发展

图29 2005年中国联通移动用户发展

图30 2005年中国联通移动用户中GSM和CDMA所占比例

图31 2005年中国联通GSM用户发展

图32 2005年每季度中国联通GSM新增用户

图33 2005年年底中国联通GSM预付费和后付费用户比例

图34 2005年中国联通GSM新增用户中预付费和后付费用户比例

图35 2005年中国联通GSM用户MOU值

图36 2005年中国联通GSM用户ARPU值

图37 2005年中国联通CDMA用户发展

图38 2005年每季度中国联通CDMA新增用户

图39 2005年年底中国联通CDMA预付费和后付费用户比例

图40 2005年中国联通CDMA新增用户中预付费和后付费用户比例

图41 2005年中国联通GSM新增用户中预付费和后付费用户比例

图42 2005年中国联通GSM新增用户中预付费和后付费用户比例

图43 2005年每季度中国联通互联网用户发展情况

图44 2005年每季度中国联通互联网新增用户发展

图45 2005年每季度中国联通互联网拨号用户发展情况

图46 2005年每季度中国联通互联网拨号新增用户发展

图47 2005年每季度中国联通互联网专线用户发展情况

图48 2005年每季度中国联通互联网专线新增用户发展

图49 2005年每季度中国联通无线寻呼用户发展情况

图50 2005年每季度中国联通无线寻呼新增用户发展

图51 2005年年底联通GSM用户各地所占比例

图52 2005年联通GSM新增用户各地所占比例

图53 2005年年底联通CDMA用户各地所占比例

图54 2005年联通CDMA新增用户各地所占比例

图55 2005年年底联通互联网拨号用户各地所占比例

图56 2005年年底联通互联网专线用户各地所占比例

图57 2005年年底联通固定用户各地所占比例

图58 2005年联通GSM业务累计收入

图59 2005年联通CDMA业务累计收入

图60 2005年联通长途、数据及互联网业务累计收入

图61 2005年联通GSM业务累计利润

图62 2005年联通CDMA业务累计利润

图63 2005年联通长途、数据及互联网业务累计利润

图64 2005年联通GSM累计通话时长

图65 2005年联通CDMA累计通话时长

图66 2005年国际国内去话通话时长

图67 2005年国内去话通话时长

图68 2005年国际及港澳台去话通话时长

图69 2005年PSTN去话通话时长

图70 2005年PSTN国内去话通话时长

图71 2005年PSTN国际及港澳台去话通话时长

图72 2005年IP去话通话时长

图73 2005年IP国内去话通话时长

图74 2005年IP国际及港澳台去话通话时长

图75 2005年联通GSM通话时长各地所占比例

图76 2005年联通GSM短信使用量各地所占比例

图77 2005年联通CDMA通话时长各地所占比例

图78 2005年联通CDMA短信使用量各地所占比例

图79 2005年联通193长途去话时长各地所占比例

图80 2005年联通IP电话去话时长各地所占比例

图81 2005年年末联通GSM交换机运营容量各地所占比例

图82 2005年年末联通GSM基站数量各地所占比例

图83 2005年年末联通CDMA交换机运营容量各地所占比例

图84 2005年年末联通CDMA基站数量各地所占比例

图85 中国联通GSM(WCDMA)移动用户发展预测

图86 中国联通CDMA(CDMA2000)移动用户发展预测

图87 中国联通业务收入发展预测

图88 中国联通投资规模发展预测

研究背景

2005年中国通信业务总量增长平稳,而通信业务收入增长速度趋缓。收入增长放缓主要有以下原因:一是电话用户增长放缓,特别是东部发达地区和城市,而在普及率较低的西部和农村潜在市场,受实际消费能力限制,尚不能形成较大的需求。二是以投入为手段、以规模扩张为特征的粗放型增长模式还没有根本转变,企业创新能力不足,当用户增量规模下降时,电信业务收入也随之出现下降。

在收入增长放缓的同时,电信业务收入结构保持相对稳定。移动通信仍是电信业务收入的主要组成部分,数据通信依然是增长最快的领域,其收入同比增长率高达22.7%,是电信主营业务收入增长率的两倍。固定本地电话和长途电话业务收入占总收入的比重比2004年同期分别下降了1.2和1.4个百分点,而移动通信和数据通信业务收入所占比重则分别上升了2.1和0.6个百分点。

2005年通信业固定资产投资累计完成2071.3亿元,略低于2004年的投资规模。电信运营企业的投资更加审慎,主要有以下一些原因:现有网络大规模建设投入期基本结束,企业主要根据用户发展情况进行网络扩容和优化;企业对3G发展的预期影响了部分投资;企业创新能力不足,缺乏新的投资热点;资本市场对企业投资回报率的关注等。

在投资下降的同时,行业整体效益逐步提升。六家主要基础电信企业的利润总额达1143.6亿元,同比增长19.9%,高于收入增长。各电信运营企业在竞争和资本市场的双重压力下,充分认识到效益优先的重要性,采取了优化成本结构、集中采购以及深挖企业内部潜力、合理配置各种资源等多种措施,使各项业务成本支出得到有效控制,效益逐步提升,收入利润率呈上升趋势。但是各运营商的实力依然悬殊,赢利能力差异较大。

本报告主要就中国联通2005年业务发展、网络建设、投资规模等情况进行介绍和分析。2005年是中国联通发展经受严峻考验的一年。联通以转型为目标,开展了大量工作。主营收入稳定增长,效益水平逐步改善,各项业务稳健发展。发展模式转型取得阶段性成效,资本性开支得到有效控制,成本与收入的配比关系逐步趋好,深入开展精细化营销,把握市场能力明显提高。网络和服务支撑能力进一步增强。基础管理工作得到加强,管理体制得到进一步优化,精细化管理逐步走向深入,企业信息化取得新发展。此外,中国联通“走出去”迈出实质性步伐,成功中标澳门特区CDMA牌照并顺利建成网络开通业务。

研究方法

本公司在多年的研究过程中形成了自己的研究方法,并将这些方法根据本次研究的内容应用到研究中,希望通过科学的研究方法获得准确的结论。在本次研究的过程中,我们所涉及的研究方法包括数据/信息采集方法、数据/信息分析方法。

数据/信息采集方法

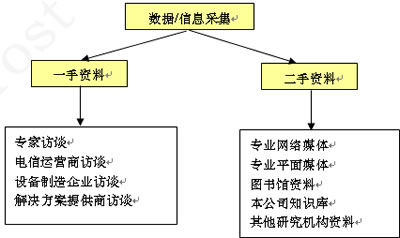

数据/信息采集的方法基本分为二手资料收集和一手资料收集两种方法。

来源:本公司

通过各种方法获得数据/信息后,我们通过数据/信息的分析方法来进行深入的整理分析。

来源:本公司

2005年中国通信业务总量增长平稳,而通信业务收入增长速度趋缓。收入增长放缓主要有以下原因:一是电话用户增长放缓,特别是东部发达地区和城市,而在普及率较低的西部和农村潜在市场,受实际消费能力限制,尚不能形成较大的需求。二是以投入为手段、以规模扩张为特征的粗放型增长模式还没有根本转变,企业创新能力不足,当用户增量规模下降时,电信业务收入也随之出现下降。

在收入增长放缓的同时,电信业务收入结构保持相对稳定。移动通信仍是电信业务收入的主要组成部分,数据通信依然是增长最快的领域,其收入同比增长率高达22.7%,是电信主营业务收入增长率的两倍。固定本地电话和长途电话业务收入占总收入的比重比2004年同期分别下降了1.2和1.4个百分点,而移动通信和数据通信业务收入所占比重则分别上升了2.1和0.6个百分点。

2005年通信业固定资产投资累计完成2071.3亿元,略低于2004年的投资规模。电信运营企业的投资更加审慎,主要有以下一些原因:现有网络大规模建设投入期基本结束,企业主要根据用户发展情况进行网络扩容和优化;企业对3G发展的预期影响了部分投资;企业创新能力不足,缺乏新的投资热点;资本市场对企业投资回报率的关注等。

在投资下降的同时,行业整体效益逐步提升。六家主要基础电信企业的利润总额达1143.6亿元,同比增长19.9%,高于收入增长。各电信运营企业在竞争和资本市场的双重压力下,充分认识到效益优先的重要性,采取了优化成本结构、集中采购以及深挖企业内部潜力、合理配置各种资源等多种措施,使各项业务成本支出得到有效控制,效益逐步提升,收入利润率呈上升趋势。但是各运营商的实力依然悬殊,赢利能力差异较大。

本报告主要就中国联通2005年业务发展、网络建设、投资规模等情况进行介绍和分析。2005年是中国联通发展经受严峻考验的一年。联通以转型为目标,开展了大量工作。主营收入稳定增长,效益水平逐步改善,各项业务稳健发展。发展模式转型取得阶段性成效,资本性开支得到有效控制,成本与收入的配比关系逐步趋好,深入开展精细化营销,把握市场能力明显提高。网络和服务支撑能力进一步增强。基础管理工作得到加强,管理体制得到进一步优化,精细化管理逐步走向深入,企业信息化取得新发展。此外,中国联通“走出去”迈出实质性步伐,成功中标澳门特区CDMA牌照并顺利建成网络开通业务。

研究方法

本公司在多年的研究过程中形成了自己的研究方法,并将这些方法根据本次研究的内容应用到研究中,希望通过科学的研究方法获得准确的结论。在本次研究的过程中,我们所涉及的研究方法包括数据/信息采集方法、数据/信息分析方法。

数据/信息采集方法

数据/信息采集的方法基本分为二手资料收集和一手资料收集两种方法。

图1咨询研究的数据/信息采集方法

来源:本公司

通过各种方法获得数据/信息后,我们通过数据/信息的分析方法来进行深入的整理分析。

图2本次研究的数据/信息分析方法

来源:本公司

购物车

购物车 购买方式:

购买方式: