2005年-2006年中国手机相机模组发展趋势研究报告

完成日期:2006年03月

| 报告类型 | 纸介版 | PDF Email版 | PDF 光盘版 | 两种版本价格 |

| 价格 | 5500 | 6000 | 6500 | |

| 优惠价 | 5200 | 5700 | 6200 | |

| English |

报告目录 查看简介

1.研究概述1.1.研究背景

1.2.研究内容

1.3.研究方法

2.手机相机模组定义

2.1.手机相机模组概念

2.2.手机相机模组技术组成

3.手机相机模组市场发展情况

3.1.全球手机相机模组市场规模与趋势分析

3.1.1.手机相机模组部件生产

3.1.2.手机相机模组产业趋势分析

3.1.3.中国手机相机模组市场规模与趋势分析

4.手机相机模组主导厂商发展策略分析

4.1.三星电子

4.1.1.技术实力

4.1.2.投入资源

4.1.3.经营状况以及年出货量

4.1.4.发展策略

4.1.5.合作关系

4.2.三菱电机

4.2.1.技术实力

4.2.2.经营状况以及年出货量

4.2.3.合作关系

4.3.松下电子

4.3.1.技术实力

4.3.2.投入资源

4.3.3.经营状况以及年出货量

4.3.4.发展策略

4.3.5.合作关系

4.4.索尼

4.4.1.技术实力

4.4.2.投入资源

4.4.3.经营状况以及年出货量

4.4.4.发展策略

4.4.5.合作关系

4.5.夏普

4.5.1.技术实力

4.5.2.投入资源

4.5.3.经营状况以及年出货量

4.5.4.发展策略

4.5.5.合作关系

4.6.东芝

4.6.1.技术实力

4.6.2.投入资源

4.6.3.经营状况以及年出货量

4.6.4.合作关系

4.7.三洋(SANYO)

4.7.1.技术实力

4.7.2.投入资源

4.7.3.经营状况以及年出货量

4.7.4.发展策略

4.7.5.合作关系

4.8.科胜讯(CONEXANT)

4.8.1.技术实力

4.8.2.投入资源

4.8.3.经营状况以及年出货量

4.8.4.合作关系

4.9.豪威科技(OMNIVISION TECHNOLOGIES)

4.9.1.技术实力

4.9.2.投入资源

4.9.3.经营状况以及年出货量

4.9.4.发展策略

4.9.5.合作关系

4.10.原相

4.10.1.技术实力

4.10.2.经营状况以及年出货量

4.10.3.发展策略

4.10.4.合作关系

4.11.锐相科技(IC MEDIA)

4.11.1.技术实力

4.11.2.投入资源

4.11.3.经营状况以及年出货量

4.11.4.发展策略

4.11.5.合作关系

4.12.泰视科技(TASC)

4.12.1.技术实力

4.12.2.经营状况以及年出货量

4.12.3.发展策略

4.12.4.合作关系

5.CCD、COMS技术比较和市场趋势

5.1.CCD、CMOS技术比较分析

5.1.1.CCD技术

5.1.2.CMOS技术

5.1.3.CCD、CMOS区别

5.2.CCD、CMOS市场趋势分析

5.2.1.CCD市场发展分析

5.2.2.CMOS市场发展分析

5.2.3.CCD/CMOS市场现状和预测

5.2.4.CCD/CMOS主要生产厂商

6.全球相机模组厂商比较分析

6.1.投入资源比较分析

6.2.价格比较分析

6.3.生产能力比较分析

7.国内手机厂商采用相机模组情况

7.1.波导

7.1.1.年产量

7.1.2.供应商

7.2.康佳

7.2.1.年产量

7.2.2.供应商

7.3.科健

7.3.1.年产量

7.3.2.供应商

8.未来对于相机模组技术发展的影响因素分析

8.1.影响手机相机模组发展的技术因素:镜头

8.2.影响手机相机模组发展的技术因素:传感器

8.2.1.成像品质和拍摄的限制

8.2.2.CMOS传感器技术改良

9.未来中国相机模组的需求量预测

9.1.2005年中国国内手机相机模组需求量

9.2.2003-2009年中国手机相机模组国内需求量和销量变化

10.结论与建议

10.1.产业趋势

10.2.全球照相手机普及给手机配套的相机模组产业提供了充足发展空间。

10.3.中国本土企业手机相机模组供应的发展前景非常好

10.4.全球手机相机模组组装市场继续中国台湾主导

10.5.CCD传感器模组日本厂商主导、CMOS传感器模组美国、韩国厂商主导

10.6.多媒体手机和3G网络的发展,对手机相机模组产业既是风险也是机会

表目录

表1 2004年中国国内主要手机厂商

表2 2004年中国国外主要手机厂商

表3 中外合资企业(含中港合资企业)

表4 中国台湾、香港厂商独资企业

表5 外商独资企业

表7 照相手机模组

表8 130万像素的手机取像镜头规格

表9 2005年中国手机相机模组的主要供应商

表10 三菱电机在手机相机模组方面主要技术成果

表11 2004-2005年三星电子在相机模组方面的重要合作

表12 三菱电机在手机相机模组方面主要技术成果

表13 2004-2005年三菱电机在相机模组方面的重要合作

表14 松下电子在手机相机模组方面主要技术成果

表15 2004-2005年松下电机在相机模组方面的重要合作

表16 索尼公司在手机相机模组方面主要技术成果

表17 截止2005年3月31日的2004财年综合业绩

表18 2004-2005年索尼在相机模组方面的重要合作

表19 夏普公司在手机相机模组方面主要技术成果

表20 2004-2005年夏普在相机模组方面的重要合作

表21 东芝公司在手机相机模组方面主要技术成果

表22 三洋公司在手机相机模组方面主要技术成果

表23 2004-2005年夏普在相机模组方面的重要合作

表24 科胜讯公司在手机相机模组方面主要技术成果

表25 2004-2005年科胜讯在相机模组方面的重要合作

表26 豪威科技公司在手机相机模组方面主要技术成果

表27 2004-2005年豪威科技在相机模组方面的重要合作

表28 原相公司在手机相机模组方面主要技术成果

表29 2004-2005年原相在相机模组方面的重要合作

表30 锐相公司在手机相机模组方面主要技术成果

表31 2004-2005年锐相在相机模组方面的重要合作

表32 泰视公司在手机相机模组方面主要技术成果

表33 2004-2005年泰视在相机模组方面的重要合作

表34 CCD和CMOS的对比

表35 CCD和CMOS主要技术特性对比

表36 CCD技术发展一览

表37 生产CMOS传感器的厂商

表38 相机模组厂商比较

表39 海外重点生产厂商2005年生产情况

表40 康佳集团供应商网上查询系统办理流程

表41 2005年科健手机相机模组业务收入情况 (单位:万元)

图目录

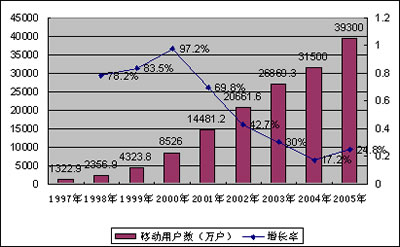

图1 1997年-2004年中国移动用户数发展情况(单位:万部)

图2 咨询研究的数据/信息采集方法

图3 本次研究的数据/信息分析方法

图4 2005年下半年相机模组组装厂家市场占有率

图5 2002年——2008年全球相机手机销量趋势 (单位:亿元)

图6 2004年—2007年照相手机30万与百万像素产品比例

图7 2003年-2005年全球照相手机销售情况(单位:万部)

图8 2003年-2005年全球照相手机占手机总销售额的比例

图9 2004年全球各国照相手机市场销售分布情况

图10三星电解的油-水混合物形成了‘液体镜头’

图11 2004年三星电子数码相机模组销售量

图12 2004年三星电子在手机相机模组市场所占份额

图13 2004年三星电子手机相机模组的销售收入占总收入的比例

图14 2004年第一季度三星电子按业务划分的营业额明细 (以万亿韩元计)

图15 2004年第一季度三星电子按业务划分的营业利润明细 (以万亿韩元计)

图16 2000年——2005年三洋销售情况

图17 三洋2004年—2005年海内还供货量比较 (单位:万元)

图18 CCD内部结构

图19 CCD传感器和CMOS传感器的结构示意 (下附英文注释)

图20 2002到2008年CCD与CMOS出货量比较(单位:百万)

图21 2005年不同价位区间百万像素级手机相机模组关注比例情况

图22 2000年、2002年、2005年波导生产情况(万台)

图23 2003-2005年康佳手机销量(单位:万台)

图24 1999年—2005年光宝与科健在手机相机模组方面的合作情况(单位:万元)

图25 2003-2009年中国国内手机相机模组需求和国内销售量

一、关于市场现状

由于照相手机的流行,市场对于手机相机模组的需求量巨大,2004年全球手机相机模组产量超过18,000万套。

日本、韩国、美国和中国台湾地区集中了手机相机模组的大部分生产厂家,同时手机相机模组的核心技术也多掌握在这些厂家当中。同时,这些国家和地区也是照相手机的主要销售市场。

传感器是手机相机模组的核心部件,决定着手机相机模组的质量和档次。目前高端手机相机模组中仍然以CCD传感器为主,CMOS传感器大部分还处于低端产品。

二、关于市场发展趋势及预测

由于手机相机模组性能/价格比的提高、下一代通讯网络3G的发展和普及等因素的推动。从现在起到2008年,照相手机将继续保持目前的增长势头。预计到2008年照相手机的销售量将达到6.58亿部,超过传统手机的比例。

照相手机的普及,直接促进了市场对于手机相机模组的需求,将会不断有相关企业进入该产业链的各个环节,包括传感器、镜头、后端处理芯片以及软板等部件领域,以及手机相机模组的组装行业;未来手机相机模组行业内将会产生激烈竞争,竞争内容将包括产品的性能、技术标准以及生产规模等多个方面,典型的如CCD传感器和CMOS传感器的市场份额之争。在一段时间内,日本、美国和韩国企业还将保持技术上的领先性。

作为世界第一大手机生产国,中国在未来手机相机模组产业中的地位也将得到加强。同时,中国也将成为手机相机模组和照相手机最重要的销售市场。

三、建议

未来手机相机模组的需求,给中国国内生产企业带来发展机遇和发展空间,中国本土企业手机相机模组供应的发展前景良好,中国国内企业应该抓住这一大好机会,力争建立本土企业的竞争优势。

未来手机相机模组的竞争中,传感器等核心部件的竞争将会更加激烈,其中,CMOS的发展潜力巨大,中国国内有关企业应该加强相关投入,目标是在核心技术方面拥有自主知识产权的产品。

1.研究概述

1.1.研究背景

2005年中国移动电话用户已达到3.93亿,其中2005年新增移动电话用户5860 万户,预计到2008年,中国移动电话用户将达到5.6亿户。

基于3G网络的应用功能将推动照相手机的的发展

3G时代的来临,可视电话、视频会议等移动影像技术的应用也会推动照相手机的发展。随着时间的推移和技术的成熟,照相手机将成为数码影像产品中日益重要的组成部分。

中国手机产业的高速发展

从2001年开始,中国的手机产业出现井喷现象,当年的增长率到达51.9%。截至2004年底,中国一定规模以上的手机厂商共有69家,另有30家国外手机厂商进驻中国。中国已经成为全球最大的手机生产基地。2005年约有40个新的手机制造商投入手机生产。手机的生产能力将从2004年的3亿部增加到2005年的5亿部。仅在2005年1-2月中,全国各厂家即生产GSM/CDMA手机3935万,小灵通手机256万部,合计4191万部。

2005年中国国内手机市场销售手机种类超过3200种。从各家的产品来看,几乎都推出了带有拍照功能的手机。彩屏和拍照功能基本成为了新上市手机的必备配置。

同时,中国国内3G网络建设进程在不断加快,移动运营网络的带宽和传输速度都在持续提高,针对照相手机的功能应用服务也将不断丰富和拓展,这些都成为促进中国照相手机市场持续发展的有利因素。

中外合资企业(含中港合资企业)具体名单如下:

中国台湾、香港厂商独资企业具体名单如下:

外商独资企业具体名单如下:

纯小灵通生产企业名单如下:

《2004-2005年手机相机模组发展趋势研究报告》将透视全球手机相机模组行业上下游的竞争合作关系,阐述手机相机模组产业链各个环节厂商现状和竞争格局,剖析手机相机模组厂商和镜头模组、CCD传感器模组、CMOS传感器模组、后端处理芯片、软板等生产商之间的相关影响,进而分析全球手机相机模组产业技术、市场现状和市场走势。本报告定位于为手机相机模组产业链各环节相关企业、手机品牌厂商、零组件厂商、OEM/ODM/EMS生产商、手机硬件设计/部件设计(Design House)和其他准备投入手机相机市场的企业,为上述企业提供全面翔实的研究参考。

从报告结构上,本报告首先分析了手机相机模组的产业链构成和典型企业:

1.模组组装企业

2.镜头(lens)生产厂家

3.传感器(sensor)生产厂家

4.DSP/后端图像处理芯片(Backend IC)生产厂家

5.软板(FPC)生产厂家

进行产业链分析以后,对于全球范围内的手机模组产业发展趋势和中国国内的手机模组产业发展趋势进行了总结。

对手机相机模组方面的重点企业进行分析的指标包括:

1.技术实力

2.投入资源

3.经营状况以及年出货量

4.发展策略

5.合作关系等。

在代表厂家方面,我们重点分析了手机相机模组产业链各环节主导厂商的发展策略,包括:

1.三星电机

2.三菱电机

3.松下电子

4.夏普

5.东芝

6.三洋

7.CONEXANT

8.OMNIVISION

9.原相

10.台商锐相(IC MEDIA)

11.泰视

报告中还分析了影响手机相机模组发展的重要因素——CCD、COMS之间的技术比较和市场趋势,对整个手机相机模组的生产形式和厂家进行了对比整体评价。

报告涉及了手机相机模组产业发展过程和趋势;未来中国手机相机模组的需求量预测;未来对于手机相机模组产业发展的影响因素分析等重要内容。

此外,报告介绍了中国国内主要手机厂商采用手机相机模组情况,这些厂家包括:

1.波导

2.康佳

3.科健

由于照相手机的流行,市场对于手机相机模组的需求量巨大,2004年全球手机相机模组产量超过18,000万套。

日本、韩国、美国和中国台湾地区集中了手机相机模组的大部分生产厂家,同时手机相机模组的核心技术也多掌握在这些厂家当中。同时,这些国家和地区也是照相手机的主要销售市场。

传感器是手机相机模组的核心部件,决定着手机相机模组的质量和档次。目前高端手机相机模组中仍然以CCD传感器为主,CMOS传感器大部分还处于低端产品。

二、关于市场发展趋势及预测

由于手机相机模组性能/价格比的提高、下一代通讯网络3G的发展和普及等因素的推动。从现在起到2008年,照相手机将继续保持目前的增长势头。预计到2008年照相手机的销售量将达到6.58亿部,超过传统手机的比例。

照相手机的普及,直接促进了市场对于手机相机模组的需求,将会不断有相关企业进入该产业链的各个环节,包括传感器、镜头、后端处理芯片以及软板等部件领域,以及手机相机模组的组装行业;未来手机相机模组行业内将会产生激烈竞争,竞争内容将包括产品的性能、技术标准以及生产规模等多个方面,典型的如CCD传感器和CMOS传感器的市场份额之争。在一段时间内,日本、美国和韩国企业还将保持技术上的领先性。

作为世界第一大手机生产国,中国在未来手机相机模组产业中的地位也将得到加强。同时,中国也将成为手机相机模组和照相手机最重要的销售市场。

三、建议

未来手机相机模组的需求,给中国国内生产企业带来发展机遇和发展空间,中国本土企业手机相机模组供应的发展前景良好,中国国内企业应该抓住这一大好机会,力争建立本土企业的竞争优势。

未来手机相机模组的竞争中,传感器等核心部件的竞争将会更加激烈,其中,CMOS的发展潜力巨大,中国国内有关企业应该加强相关投入,目标是在核心技术方面拥有自主知识产权的产品。

1.研究概述

1.1.研究背景

2005年中国移动电话用户已达到3.93亿,其中2005年新增移动电话用户5860 万户,预计到2008年,中国移动电话用户将达到5.6亿户。

图1 1997年-2004年中国移动用户数发展情况(单位:万部)

基于3G网络的应用功能将推动照相手机的的发展

3G时代的来临,可视电话、视频会议等移动影像技术的应用也会推动照相手机的发展。随着时间的推移和技术的成熟,照相手机将成为数码影像产品中日益重要的组成部分。

中国手机产业的高速发展

从2001年开始,中国的手机产业出现井喷现象,当年的增长率到达51.9%。截至2004年底,中国一定规模以上的手机厂商共有69家,另有30家国外手机厂商进驻中国。中国已经成为全球最大的手机生产基地。2005年约有40个新的手机制造商投入手机生产。手机的生产能力将从2004年的3亿部增加到2005年的5亿部。仅在2005年1-2月中,全国各厂家即生产GSM/CDMA手机3935万,小灵通手机256万部,合计4191万部。

2005年中国国内手机市场销售手机种类超过3200种。从各家的产品来看,几乎都推出了带有拍照功能的手机。彩屏和拍照功能基本成为了新上市手机的必备配置。

同时,中国国内3G网络建设进程在不断加快,移动运营网络的带宽和传输速度都在持续提高,针对照相手机的功能应用服务也将不断丰富和拓展,这些都成为促进中国照相手机市场持续发展的有利因素。

手机具体代表厂商如下:

| 表 2004年中国国内主要手机厂商 | |

| 通信厂商 | 大唐电信、TCL、多普达、浪潮LG、科健、迪比特、普天三洋、易美通信、普天东芝、天津三洋、中电通信/CECT、松下普天、波导 |

| IT厂商 | 中兴通讯 首信 联想 深圳桑菲 东信 南方高科 清华紫光 普天集团 大显 中桥 浪潮 京瓷振华 华立集团 托普 振华科技 中电集团 深圳国威 东方电子 天时达 明基 仁宝/Compal |

| 家电厂商 | 南京熊猫 、上广电 、夏新海尔、 康佳、 海信、 厦华、 创维 、万利达小天鹅、奥克斯 |

国外的主要手机厂商有:

| 表 2004年中国国外主要手机厂商 | |

| 日本、韩国 | 三星 富士通 LG NEC SK电信 松下 三菱 三洋 索尼 泛泰 卡西欧 京瓷 夏普 东芝 |

| 美国、欧洲 | 摩托罗拉 诺基亚 西门子 飞利浦 索尼爱立信 Handspring 阿尔卡特 |

中外合资企业(含中港合资企业)具体名单如下:

| 表 中外合资企业(含中港合资企业) | ||||

| 三菱数源 | 松下普天 | 大连大显泛泰 | 京瓷振华 | 宁波三星 |

| 普天东芝 | 南京通信 | 熊猫电子 | 上海西门子 | 中国科健 |

| 天时达 | 托普国威 | 数码科技 | 深圳电子 | 天津津亚 |

| 天津三星 | 天津三洋 | 武汉NEC | 光谷多普达 | 联想移动 |

| 浪潮-乐金 | 深圳桑菲 | 杭州纽创 | 韩国KTC | 新疆SK天地 |

中国台湾、香港厂商独资企业具体名单如下:

| 表 中国台湾、香港厂商独资企业 | ||||

| 上海鼎讯 | 富士康 | 泰商泰金宝 | 台湾神达 | 台湾大霸电子 |

| 台湾光宝 | 台湾广达 | 台湾英业达 | 台湾华冠 | 上海迪比特 |

| 明基电通 | 东莞长安权智 | 深圳王氏 | 台湾仁宝/华宝 | |

外商独资企业具体名单如下:

| 表 外商独资企业 | |||

| 旭电(苏州) | 摩托罗拉(中国) | 鹏思特(天津) | 厦门中桥 |

| 烟台世沅 | 韩国泰信 | 伟创力 | |

纯小灵通生产企业名单如下:

| 表 纯小灵通生产企业 | ||

| 金鹏集团 | 青岛朗讯 | 深圳市高科 |

| UT斯达康 | 国诺实业 | 普天凌云 |

| 泰丰通讯 | ||

《2004-2005年手机相机模组发展趋势研究报告》将透视全球手机相机模组行业上下游的竞争合作关系,阐述手机相机模组产业链各个环节厂商现状和竞争格局,剖析手机相机模组厂商和镜头模组、CCD传感器模组、CMOS传感器模组、后端处理芯片、软板等生产商之间的相关影响,进而分析全球手机相机模组产业技术、市场现状和市场走势。本报告定位于为手机相机模组产业链各环节相关企业、手机品牌厂商、零组件厂商、OEM/ODM/EMS生产商、手机硬件设计/部件设计(Design House)和其他准备投入手机相机市场的企业,为上述企业提供全面翔实的研究参考。

从报告结构上,本报告首先分析了手机相机模组的产业链构成和典型企业:

1.模组组装企业

2.镜头(lens)生产厂家

3.传感器(sensor)生产厂家

4.DSP/后端图像处理芯片(Backend IC)生产厂家

5.软板(FPC)生产厂家

进行产业链分析以后,对于全球范围内的手机模组产业发展趋势和中国国内的手机模组产业发展趋势进行了总结。

对手机相机模组方面的重点企业进行分析的指标包括:

1.技术实力

2.投入资源

3.经营状况以及年出货量

4.发展策略

5.合作关系等。

在代表厂家方面,我们重点分析了手机相机模组产业链各环节主导厂商的发展策略,包括:

1.三星电机

2.三菱电机

3.松下电子

4.夏普

5.东芝

6.三洋

7.CONEXANT

8.OMNIVISION

9.原相

10.台商锐相(IC MEDIA)

11.泰视

报告中还分析了影响手机相机模组发展的重要因素——CCD、COMS之间的技术比较和市场趋势,对整个手机相机模组的生产形式和厂家进行了对比整体评价。

报告涉及了手机相机模组产业发展过程和趋势;未来中国手机相机模组的需求量预测;未来对于手机相机模组产业发展的影响因素分析等重要内容。

此外,报告介绍了中国国内主要手机厂商采用手机相机模组情况,这些厂家包括:

1.波导

2.康佳

3.科健

购物车

购物车 购买方式:

购买方式: