2006年度中国轴承行业兼并重组决策分析研究报告

完成日期:2006年04月

| 报告类型 | 纸介版 | PPT Email版 | PDF 光盘版 | 两种版本价格 |

| 价格 | 10800 | 11800 | 12800 | |

| 优惠价 | 10400 | 11300 | 12300 | |

| English | 19800 | 21800 | 26800 |

报告目录 查看简介

1 研究概述1.1 研究背景

1.2 研究内容

1.3 研究方法

2 全球轴承行业发展现状

2.1 全球轴承行业发展特征

2.2 全球轴承行业供求格局

2.3 全球轴承行业竞争格局分析

3 中国轴承行业的现状分析

3.1 我国轴承行业的现状特点

3.1.1 品牌轴承产品需求越趋明显

3.1.2 受市场影响,轴承产品生产需求层次结构愈趋明显

3.1.3 行业生产集中度低

3.1.4 研发、创新能力低

3.2 2005年中国轴承行业投资现状分析

3.2.1 轴承行业投资情况及特点分析

3.2.2 轴承行业固定资产投资和收益情况分析

3.2.3 中国轴承行业规模构成分析

3.3 我国轴承行业供求关系分析

3.3.1 总体供给情况

3.3.1.1 我国轴承行业产业投入产出规模

3.3.1.2 我国轴承行业的市场集中度分析

3.3.2 需求规模情况

3.4 国内外资轴承行业的分析

3.4.1 外资进入中国轴承行业的特点和区域分布

3.4.2 外资进入中国轴承行业的主要模式分析

3.4.3 外资轴承行业在中国发展的战略分析

4 中国轴承行业细分市场分析

4.1 汽车轴承

4.1.1 汽车轴承概况及特点分析

4.1.2 汽车轴承市场定位及市场开发策略分析

4.1.3 汽车轴承行业投资收益与风险分析

4.1.4 汽车轴承供应链及资金链分析

4.2 摩托车轴承

4.2.1 摩托车轴承概况及特点分析

4.2.2 摩托车轴承的市场定位及市场开发策略分析

4.2.3 摩托车轴承投资收益与风险分析

4.3 机床轴承

4.3.1 机床轴承概况及特点分析

4.3.2 机床轴承的市场定位及市场开发策略分析

4.3.3 机床轴承投资收益与风险分析

4.4 工程机械轴承

4.4.1 工程机械轴承概况及特点分析

4.4.2 工程机械轴承行业的市场定位及发展策略分析

4.4.3 工程机械轴承业投资收益与风险分析

5 中国轴承行业投资政策环境分析

5.1 WTO政策对轴承行业影响

5.2 产业政策对轴承行业影响

5.2.1 市场准入政策

5.2.2 监管体制

5.3 宏观经济政策对轴承行业的影响

5.3.1 投资政策

5.3.2 财政政策

5.3.3 贸易政策

5.4 十一五宏观调控政策

5.5 环保政策

5.6 政策绩效

5.7 政策走向

6 影响轴承行业发展的战略因素分析

6.1 轴承行业发展的竞争风险分析

6.1.1 轴承行业的市场竞争力分析

6.1.1.1 轴承行业的市场竞争格局

6.1.1.2 轴承行业市场竞争优劣势分析

6.1.2 轴承行业进入退出壁垒分析

6.1.2.1 轴承行业进入壁垒特性分析

6.1.2.2 轴承行业退出壁垒分析

6.1.3 我国轴承行业开展业务的SWOT分析

6.2 中国轴承行业发展存在的问题

7 中国轴承行业兼并重组现状分析

7.1 中国轴承行业兼并重组背景分析

7.2 中国轴承行业兼并重组特点趋势分析

7.3 中国轴承行业兼并重组的障碍分析

7.3.1 政策障碍

7.3.2 资金障碍

7.3.3 技术障碍

7.3.4 管理障碍

8 中国主要轴承行业兼并重组主体竞争力分析

8.1 瓦房店轴承集团公司

8.1.1 生产销售能力分析

8.1.2 公司财务运营情况

8.1.3 市场竞争力分析

8.1.4 市场销售网络分析

8.1.5 主要客户群体分析

8.1.6 公司发展战略分析

8.1.7 兼并重组趋势分析

8.1.7.1 并购背景分析

8.1.7.2 并购过程分析

8.1.7.3 并购特点分析

8.1.7.4 并购障碍分析

8.1.7.5 企业未来兼并重组趋势分析

8.2 洛阳轴承集团公司

8.2.1 生产销售能力分析

8.2.2 公司财务运营情况

8.2.3 市场竞争力分析

8.2.4 市场销售网络分析

8.2.5 主要客户群体分析

8.2.6 公司发展战略分析

8.2.7 兼并重组趋势分析

8.2.7.1 并购背景分析

8.2.7.2 并购过程分析

8.2.7.3 并购特点分析

8.2.7.4 并购障碍分析

8.2.7.5 企业未来兼并重组趋势分析

8.3 万象集团

8.3.1 生产销售能力分析

8.3.2 公司财务运营情况

8.3.3 市场竞争力分析

8.3.4 市场销售网络分析

8.3.5 主要客户群体分析

8.3.6 公司发展战略分析

8.3.7 兼并重组趋势分析

8.3.7.1 并购背景分析

8.3.7.2 并购过程分析

8.3.7.3 并购特点分析

8.3.7.4 并购障碍分析

8.3.7.5 企业未来兼并重组趋势分析

8.4 西北轴承股份有限公司

8.4.1 生产销售能力分析

8.4.2 公司财务运营情况

8.4.3 市场竞争力分析

8.4.4 市场销售网络分析

8.4.5 主要客户群体分析

8.4.6 公司发展战略分析

8.4.7 兼并重组趋势分析

8.4.7.1 并购背景分析

8.4.7.2 并购过程分析

8.4.7.3 并购特点分析

8.4.7.4 并购障碍分析

8.4.7.5 企业未来兼并重组趋势分析

8.5 哈尔滨轴承集团公司

8.5.1 生产销售能力分析

8.5.2 公司财务运营情况

8.5.3 市场竞争力分析

8.5.4 市场销售网络分析

8.5.5 主要客户群体分析

8.5.6 公司发展战略分析

8.5.7 兼并重组趋势分析

8.5.7.1 并购背景分析

8.5.7.2 并购过程分析

8.5.7.3 并购特点分析

8.5.7.4 并购障碍分析

8.5.7.5 企业未来兼并重组趋势分析

8.6 人本集团有限公司

8.6.1 生产销售能力分析

8.6.2 公司财务运营情况

8.6.3 市场竞争力分析

8.6.4 市场销售网络分析

8.6.5 主要客户群体分析

8.6.6 公司发展战略分析

8.6.7 兼并重组趋势分析

8.6.7.1 并购背景分析

8.6.7.2 并购过程分析

8.6.7.3 并购特点分析

8.6.7.4 并购障碍分析

8.6.7.5 企业未来兼并重组趋势分析

8.7 上海轴承集团有限公司

8.7.1 生产销售能力分析

8.7.2 公司财务运营情况

8.7.3 市场竞争力分析

8.7.4 市场销售网络分析

8.7.5 主要客户群体分析

8.7.6 公司发展战略分析

8.7.7 兼并重组趋势分析

8.7.7.1 并购背景分析

8.7.7.2 并购过程分析

8.7.7.3 并购特点分析

8.7.7.4 并购障碍分析

8.7.7.5 企业未来兼并重组趋势分析

8.8 襄阳轴承

8.8.1 生产销售能力分析

8.8.2 公司财务运营情况

8.8.3 市场竞争力分析

8.8.4 市场销售网络分析

8.8.5 主要客户群体分析

8.8.6 公司发展战略分析

8.8.7 兼并重组趋势分析

8.8.7.1 并购背景分析

8.8.7.2 并购过程分析

8.8.7.3 并购特点分析

8.8.7.4 并购障碍分析

8.8.7.5 企业未来兼并重组趋势分析

8.9 环驰轴承集团

8.9.1 生产销售能力分析

8.9.2 公司财务运营情况

8.9.3 市场竞争力分析

8.9.4 市场销售网络分析

8.9.5 主要客户群体分析

8.9.6 公司发展战略分析

8.9.7 兼并重组趋势分析

8.9.7.1 并购背景分析

8.9.7.2 并购过程分析

8.9.7.3 并购特点分析

8.9.7.4 并购障碍分析

8.9.7.5 企业未来兼并重组趋势分析

9 国外轴承企业在中国的兼并重组趋势分析

9.1 国外轴承企业在中国的发展分析

9.1.1 投资趋势

9.1.2 投资区域

9.1.3 投资特点

9.1.4 投资产品结构

9.1.5 市场表现

9.2 瑞典SKF集团在中国投资及兼并重组情况分析

9.2.1 瑞典SKF集团在中国投资情况

9.2.2 瑞典SKF集团核心竞争力分析

9.2.3 瑞典SKF集团投资与兼并重组趋势分析

9.3 日本Net Technology Network (NTN)公司在中国投资及兼并重组情况分析

9.3.1 日本Net Technology Network (NTN)公司在中国投资情况

9.3.2 日本Net Technology Network (NTN)公司核心竞争力分析

9.3.3 日本Net Technology Network (NTN)公司投资与兼并重组趋势分析

9.4 日本精工株式会社(NSK LTD.)术集团在中国投资及兼并重组情况分析

9.4.1 日本精工株式会社(NSK LTD.)术集团在中国投资情况

9.4.2 日本精工株式会社(NSK LTD.)术集团核心竞争力分析

9.4.3 日本精工株式会社(NSK LTD.)术集团投资与兼并重组趋势分析

9.5 铁姆肯公司(TIMKEN)在中国投资及兼并重组情况分析

9.5.1 铁姆肯公司(TIMKEN)中国投资情况

9.5.2 铁姆肯公司(TIMKEN)核心竞争力分析

9.5.3 铁姆肯公司(TIMKEN)投资与兼并重组趋势分析

10 国外轴承行业之间的兼并重组分析

10.1 国外轴承企业兼并重组背景分析

10.2 国外轴承企业兼并重组案例

10.3 国外轴承企业之间的并购对中国市场的影响分析

11 中国轴承行业区域性兼并重组机会分析

11.1 环渤海经济区

11.2 长三角经济区

11.3 珠三角经济区

11.4 东北地区

11.5 华中地区

11.6 西南地区

11.7 西北地区

12 中国轴承行业专业性兼并重组机会分析

12.1 轴承企业与上游企业(钢铁企业)兼并重组机会分析

12.2 轴承企业与下游企业(汽车工业)兼并重组机会分析

12.3 轴承企业之间兼并重组机会分析

13 中国轴承行业规模性兼并重组机会分析

13.1 大型规模企业兼并重组机会分析

13.2 中型规模企业兼并重组机会分析

13.3 小规模企业兼并重组趋势分析

14 中国轴承行业兼并重组风险分析

14.1 资产重组情况分析

14.2 人事变动情况分析

14.3 企业管理情况分析

14.4 企业文化情况分析

14.5 企业战略情况分析

15 中国轴承行业兼并重组建议

1. 我国轴承行业发展现状

经历50多年的建设和发展,中国轴承工业已经实现了有小到大,有弱到强的发展战略,形成了生产布局基本合理、大中小企业并存、产品门类比较齐全的比较完整的工业体系。而且具备了较大的生产能力和较强的技术实力。目前,具有一定规模的轴承企业已发展到1500余家,轴承品种累计从100多个增加至7000多个,规格多达28000多个。据中国轴承工业协会统计:2004年,轴承行业国有及国有控股企业加上销售额500万元以上的非国有企业共927个,全年生产各类轴承约41亿套,实现销售收入392亿元,轴承销售额仅次于日本、美国和德国。2005年上半年全行业1024家规模以上企业(含外资)的轴承产量为31.5亿套,同比增长17.5%;累计完成工业总产值(当年价)254亿元,同比增长21.88%;工业销售产值243亿元,同比增长25.05%;销售收入为240.8亿元,较去年同期增长24.7%;实现利润总额12.4亿元,较去年同期增长20.29% 。2005年上半年产品销售收入超亿元的企业达81家,其产品销售收入已达141亿元,占全行业工业总产值的58.8%,行业生产集中度明显增高;全行业利润总额超500万元企业已达62家,其利润总额已达11亿元,占全行业利润总额的88.7%。

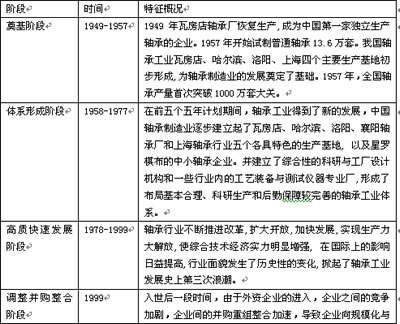

我国轴承行业的发展阶段

总体上讲,全国轴承工业实现了持续、快速、稳健的发展,取得了显著的成绩。从经济总量上来说,我国轴承工业近几年取得了显著的成果,在市场需求上,近两年轴承市场需求总量在国内主机配套、机械设备维修和产品出口上增长较快,品牌轴承产品需求明显,由于用户对轴承的可靠性、稳定性的要求,市场需求趋向优秀轴承品牌和企业,而且轴承产品生产和需求的层次、结构也更加明显。在出口产品上, 2005年上半年,我国出口轴承124036.99万套,比去年同期增长18.05%,另有轴承散件25704.32吨、轴承滚动体20976.77吨。创汇总额69426.27万美元,比去年同期增长38.01%。出口顺差6639.62万美元。从组织结构上来说,市场经济的发展及外资企业的进入,为企业之间的联合、并购提供了广阔的空间,国有企业也迈出了调整结构的新步伐,与民营、私营企业优势互补、联手发展。

2.我国轴承行业面临问题及行业兼并重组动机

当然,我们必须看到,虽然我国轴承行业近两年有这么快的发展,出口创汇显著增加,但也不可否认我国的轴承行业还存在着很多不足存在很多问题,这些问题如果短时期内得不到改善,必然会影响到我国轴承工业的发展以及我国轴承工业在世界轴承行业中的地位。这些问题包括以下几点。第一,我国轴承行业的集中度不够,产能分散,不能形成规模经济。因而,在外资企业不断进入的情况下,我国轴承工业和技术、经济等方面缺乏很好的竞争能力和抗风险能力。第二,我国的轴承行业目前的产能,规模发展较快,但行业技术进步相对较慢,研发和创新能力低,轴承的使用寿命和可靠性已经渐渐得适应不了科技发展的需要,因此急需技术创新。而且,我国轴承行业目前还停留在产能扩张上面,而国外的同行业已经进入品牌扩张的阶段,这使我国的轴承行业缺乏了一定的品牌效应。

出于以上原因,我国的企业之间应该不断的寻求突破,寻求改良,走集团式发展道路,企业通过联合兼并、资产重组等形式,提高行业的集中度,这样才能在行业中立稳脚跟。尤其是国外企业趁着开放的时机,不断涌入,以挖掘国内市场的今天,更应该不断的寻求创新,包括技术上,管理上以及产业结构上的创新。近两年国内各行业的并购在如火如荼的展开,轴承行业也不例外。外资的大举进入,以及所存在的问题都促使轴承行业之间不断的进行兼并收购,寻求公司之间的强强联合、优势互补,整合优质资产,以求得公司的核心竞争力。而外资对国内轴承行业的并购与合作是看中了中国这块正在不断发展的市场,以此来打入中国市场,中方企业也可以从中换得先进的技术以及管理经验,来求得双赢。如2004年格林柯尔公司重组襄轴股份,2004年12月,河南大型煤炭企业永煤集团入主洛轴集团,二者合资成立了洛阳LYC轴承有限公司。这两家公司融资进入大型国有轴承企业的情况,备受国内外同行业的关注。万向收购襄轴,万向追求的是产业链上的延伸,以求得合理产业结构。在对外合资合作方面,在总结历史经验的基础上有了新的进展,如常州光洋轴承公司与日本NTN公司的合作,以市场换技术,就是一个典型的案例。

为尽快提高我国轴承产品的竞争能力,提高对抗外资进入的能力,十一五行业企业集团和小巨人企业的建设步伐应更快一些,加大技术进步的投入,以提高轴承质量的稳定性、可靠性和轴承寿命为中心,积极调整产品结构,加强产品设计基础理论研究,提升高端轴承产品制造技术,加快向高附加值轴承市场发展的步伐,抓紧从规模发展型向质量效益型的转变。实施跨越式发展,技术扩张,产品扩张和品牌扩张同时进行。但品牌扩张会需要更长期的过程,到2010年全国力争有10~20家轴承企业的产品达到国际先进水平。

3.中国轴承行业兼并重组趋势分析

随着十一五计划的展开,我国重点行业的发展规划也提上了日程。“十一五”期间,我国的轴承工业要实施新兴产业集群发展战略,推进大集团、“小巨人”企业建设,推进研发创新能力和设计制造技术升级,提高生产集中度,提高核心竞争力,实现从规模型向质量效益型的转变。2010年部分企业的部分产品达到具有国际竞争力的水平,为跻身世界轴承强国行列奠定基础。2020年实现由世界轴承生产大国迈进世界轴承强国行列的奋斗目标,为我国机械装备制造业现代化、重大装备国产化作出贡献。轴承工业协会列出了2020年实现世界轴承强国目标的主要标志:主要产品精度、性能、寿命和可靠性达到同期国外大公司同类产品水平;设计和制造技术达到同期国外大公司水平;拥有3~5个世界著名品牌;行业生产和销售总规模位居世界前列;行业生产集中度CR30达到80%以上;有2~3家内资控股企业进入世界轴承销售额前10名。实际上,在《轴承行业“十五”发展规划》中就已把企业兼并重组,进行行业组织结构调整作为一项重要任务。

2004年五大轴承集团中有两家轴承企业相继被并购重组, 河南煤炭业巨头永煤集团年前终于牵手洛轴集团,成立了洛阳LYC轴承有限公司。格林柯尔公司异军突起,在与万向集团的竞争中胜出,以29.84%的股权入主襄阳汽车轴承股份有限公司。近年来,轴承行业兼并重组之风日盛,人本兼并杭轴、万向兼并淮南轴承厂、浙江天马兼并成都轴承厂、常州光洋与日本NTN合资等,2006年年初,天胜轴承重组襄阳轴承,意味着历时两三年一波三折的襄轴产权重组事件似乎可以画上句号了。分析近年来轴承业的兼并重组案例,我们有理由认为,轴承行业兼并重组的时代已经来临。

我国轴承企业总数在世界上占据第一位,但其中多数企业规模不大,竞争能力不强,抗风险能力弱。国内传统五大轴承企业的轴承产量还不到全国总量的20%,而德国三大轴承公司轴承产量占全国总量的90%,日本四大公司占88%,美国四大公司占56%,差距是很大的。在中国轴承生产企业的生产组织和规模与国外差距如此之大的情况下,低水平的重复建设和能力扩张存在着巨大的市场风险,部分企业必然要在市场竞争中被淘汰出局。

由于目前我国在技术上、组织结构上远落后于其他强国,多数企业规模不大,竞争力不强,抗风险能力较差,产能分散,传统五大轴承企业的轴承产量不到全国总产量的20% ,而德国三大轴承公司轴承产量占全国总量的90%。日本的前四位占本国总产量的20%。这种产能的分散导致企业在与国外企业竞争中经常处于劣势。因此,在我国各行业逐渐开放的今天,如何做大作强企业从而有能力对抗国外企业的竞争将是一个很重要的任务,我国还不是轴承强国,我国在产品的研发上投入还不够,导致产品技术上和耐用程度上很粗糙,因此资本的集中与重组,是科技发展的需要,也是企业提高竞争实力的需要。在这种情况下,通过联合兼并重组的战略,强化企业的竞争力将是一个必由之路。过去低水平的重复建设和能力扩张在存在着巨大的市场风险的情况下,一些企业必然要在市场竞争中被淘汰出局。国有大中型控企业及控股企业,要加快体制、机制改革的步伐,实现企业战略联盟,在我国轴承行业逐步形成几个能与国际跨国集团公司抗衡的大型企业集团,同时也需要其他行业或外资的介入,去推动一些大型的轴承企业的整合。

目前轴承行业兼并重组大致分三类。一是被其他行业兼并。例如格林柯尔入主襄轴,永煤集团牵手洛轴。二是中外合资、合作。国内的一些大中型企业通过吸引外资,整合双方的优势资源达到双赢,如瓦轴与SKF、THK、KOYO等世界知名公司合资合作,常州光洋与日本NTN合资,西北轴承与德国FAG合资。三是国内同行业企业之间的兼并,如人本兼并杭轴、浙江天马兼并成都轴承厂,天胜轴承重组襄阳轴承等,他们借此重新战略布局,增强核心竞争力。当前,国有企业受到外资企业和民营企业的双重压力。一些企业要通过联合兼并重组获得更大的发展,一些企业则要被兼并重组以求生存。跨国轴承公司加快了进军中国市场的步伐,以期尽快扩大市场占有率,确立竞争优势。为了加快这一进程,跨国公司已经并将继续采取整合资源和资产重组的方式。民营企业则欲借助自己在管理机制和市场反应机制上的优势,抓住当前部分国有企业较为困难的时机,兼并、改造国有企业,扩大自己的生产规模和品种规格,提高自主开发能力,力图在中国形成几个可与跨国公司相抗衡的企业集团。

风起云涌的兼并重组浪潮,推动着中国轴承行业结构、格局的演变。而中国轴承行业兼并重组的最终目的是要形成几个能够真正有实力和国际轴承巨头抗衡的大型轴承集团,但现在看来离这一目标还有不小的差距,因此,并购重组在轴承行业还将继续并且任重道远。

经历50多年的建设和发展,中国轴承工业已经实现了有小到大,有弱到强的发展战略,形成了生产布局基本合理、大中小企业并存、产品门类比较齐全的比较完整的工业体系。而且具备了较大的生产能力和较强的技术实力。目前,具有一定规模的轴承企业已发展到1500余家,轴承品种累计从100多个增加至7000多个,规格多达28000多个。据中国轴承工业协会统计:2004年,轴承行业国有及国有控股企业加上销售额500万元以上的非国有企业共927个,全年生产各类轴承约41亿套,实现销售收入392亿元,轴承销售额仅次于日本、美国和德国。2005年上半年全行业1024家规模以上企业(含外资)的轴承产量为31.5亿套,同比增长17.5%;累计完成工业总产值(当年价)254亿元,同比增长21.88%;工业销售产值243亿元,同比增长25.05%;销售收入为240.8亿元,较去年同期增长24.7%;实现利润总额12.4亿元,较去年同期增长20.29% 。2005年上半年产品销售收入超亿元的企业达81家,其产品销售收入已达141亿元,占全行业工业总产值的58.8%,行业生产集中度明显增高;全行业利润总额超500万元企业已达62家,其利润总额已达11亿元,占全行业利润总额的88.7%。

我国轴承行业的发展阶段

总体上讲,全国轴承工业实现了持续、快速、稳健的发展,取得了显著的成绩。从经济总量上来说,我国轴承工业近几年取得了显著的成果,在市场需求上,近两年轴承市场需求总量在国内主机配套、机械设备维修和产品出口上增长较快,品牌轴承产品需求明显,由于用户对轴承的可靠性、稳定性的要求,市场需求趋向优秀轴承品牌和企业,而且轴承产品生产和需求的层次、结构也更加明显。在出口产品上, 2005年上半年,我国出口轴承124036.99万套,比去年同期增长18.05%,另有轴承散件25704.32吨、轴承滚动体20976.77吨。创汇总额69426.27万美元,比去年同期增长38.01%。出口顺差6639.62万美元。从组织结构上来说,市场经济的发展及外资企业的进入,为企业之间的联合、并购提供了广阔的空间,国有企业也迈出了调整结构的新步伐,与民营、私营企业优势互补、联手发展。

2.我国轴承行业面临问题及行业兼并重组动机

当然,我们必须看到,虽然我国轴承行业近两年有这么快的发展,出口创汇显著增加,但也不可否认我国的轴承行业还存在着很多不足存在很多问题,这些问题如果短时期内得不到改善,必然会影响到我国轴承工业的发展以及我国轴承工业在世界轴承行业中的地位。这些问题包括以下几点。第一,我国轴承行业的集中度不够,产能分散,不能形成规模经济。因而,在外资企业不断进入的情况下,我国轴承工业和技术、经济等方面缺乏很好的竞争能力和抗风险能力。第二,我国的轴承行业目前的产能,规模发展较快,但行业技术进步相对较慢,研发和创新能力低,轴承的使用寿命和可靠性已经渐渐得适应不了科技发展的需要,因此急需技术创新。而且,我国轴承行业目前还停留在产能扩张上面,而国外的同行业已经进入品牌扩张的阶段,这使我国的轴承行业缺乏了一定的品牌效应。

出于以上原因,我国的企业之间应该不断的寻求突破,寻求改良,走集团式发展道路,企业通过联合兼并、资产重组等形式,提高行业的集中度,这样才能在行业中立稳脚跟。尤其是国外企业趁着开放的时机,不断涌入,以挖掘国内市场的今天,更应该不断的寻求创新,包括技术上,管理上以及产业结构上的创新。近两年国内各行业的并购在如火如荼的展开,轴承行业也不例外。外资的大举进入,以及所存在的问题都促使轴承行业之间不断的进行兼并收购,寻求公司之间的强强联合、优势互补,整合优质资产,以求得公司的核心竞争力。而外资对国内轴承行业的并购与合作是看中了中国这块正在不断发展的市场,以此来打入中国市场,中方企业也可以从中换得先进的技术以及管理经验,来求得双赢。如2004年格林柯尔公司重组襄轴股份,2004年12月,河南大型煤炭企业永煤集团入主洛轴集团,二者合资成立了洛阳LYC轴承有限公司。这两家公司融资进入大型国有轴承企业的情况,备受国内外同行业的关注。万向收购襄轴,万向追求的是产业链上的延伸,以求得合理产业结构。在对外合资合作方面,在总结历史经验的基础上有了新的进展,如常州光洋轴承公司与日本NTN公司的合作,以市场换技术,就是一个典型的案例。

为尽快提高我国轴承产品的竞争能力,提高对抗外资进入的能力,十一五行业企业集团和小巨人企业的建设步伐应更快一些,加大技术进步的投入,以提高轴承质量的稳定性、可靠性和轴承寿命为中心,积极调整产品结构,加强产品设计基础理论研究,提升高端轴承产品制造技术,加快向高附加值轴承市场发展的步伐,抓紧从规模发展型向质量效益型的转变。实施跨越式发展,技术扩张,产品扩张和品牌扩张同时进行。但品牌扩张会需要更长期的过程,到2010年全国力争有10~20家轴承企业的产品达到国际先进水平。

3.中国轴承行业兼并重组趋势分析

随着十一五计划的展开,我国重点行业的发展规划也提上了日程。“十一五”期间,我国的轴承工业要实施新兴产业集群发展战略,推进大集团、“小巨人”企业建设,推进研发创新能力和设计制造技术升级,提高生产集中度,提高核心竞争力,实现从规模型向质量效益型的转变。2010年部分企业的部分产品达到具有国际竞争力的水平,为跻身世界轴承强国行列奠定基础。2020年实现由世界轴承生产大国迈进世界轴承强国行列的奋斗目标,为我国机械装备制造业现代化、重大装备国产化作出贡献。轴承工业协会列出了2020年实现世界轴承强国目标的主要标志:主要产品精度、性能、寿命和可靠性达到同期国外大公司同类产品水平;设计和制造技术达到同期国外大公司水平;拥有3~5个世界著名品牌;行业生产和销售总规模位居世界前列;行业生产集中度CR30达到80%以上;有2~3家内资控股企业进入世界轴承销售额前10名。实际上,在《轴承行业“十五”发展规划》中就已把企业兼并重组,进行行业组织结构调整作为一项重要任务。

2004年五大轴承集团中有两家轴承企业相继被并购重组, 河南煤炭业巨头永煤集团年前终于牵手洛轴集团,成立了洛阳LYC轴承有限公司。格林柯尔公司异军突起,在与万向集团的竞争中胜出,以29.84%的股权入主襄阳汽车轴承股份有限公司。近年来,轴承行业兼并重组之风日盛,人本兼并杭轴、万向兼并淮南轴承厂、浙江天马兼并成都轴承厂、常州光洋与日本NTN合资等,2006年年初,天胜轴承重组襄阳轴承,意味着历时两三年一波三折的襄轴产权重组事件似乎可以画上句号了。分析近年来轴承业的兼并重组案例,我们有理由认为,轴承行业兼并重组的时代已经来临。

我国轴承企业总数在世界上占据第一位,但其中多数企业规模不大,竞争能力不强,抗风险能力弱。国内传统五大轴承企业的轴承产量还不到全国总量的20%,而德国三大轴承公司轴承产量占全国总量的90%,日本四大公司占88%,美国四大公司占56%,差距是很大的。在中国轴承生产企业的生产组织和规模与国外差距如此之大的情况下,低水平的重复建设和能力扩张存在着巨大的市场风险,部分企业必然要在市场竞争中被淘汰出局。

由于目前我国在技术上、组织结构上远落后于其他强国,多数企业规模不大,竞争力不强,抗风险能力较差,产能分散,传统五大轴承企业的轴承产量不到全国总产量的20% ,而德国三大轴承公司轴承产量占全国总量的90%。日本的前四位占本国总产量的20%。这种产能的分散导致企业在与国外企业竞争中经常处于劣势。因此,在我国各行业逐渐开放的今天,如何做大作强企业从而有能力对抗国外企业的竞争将是一个很重要的任务,我国还不是轴承强国,我国在产品的研发上投入还不够,导致产品技术上和耐用程度上很粗糙,因此资本的集中与重组,是科技发展的需要,也是企业提高竞争实力的需要。在这种情况下,通过联合兼并重组的战略,强化企业的竞争力将是一个必由之路。过去低水平的重复建设和能力扩张在存在着巨大的市场风险的情况下,一些企业必然要在市场竞争中被淘汰出局。国有大中型控企业及控股企业,要加快体制、机制改革的步伐,实现企业战略联盟,在我国轴承行业逐步形成几个能与国际跨国集团公司抗衡的大型企业集团,同时也需要其他行业或外资的介入,去推动一些大型的轴承企业的整合。

目前轴承行业兼并重组大致分三类。一是被其他行业兼并。例如格林柯尔入主襄轴,永煤集团牵手洛轴。二是中外合资、合作。国内的一些大中型企业通过吸引外资,整合双方的优势资源达到双赢,如瓦轴与SKF、THK、KOYO等世界知名公司合资合作,常州光洋与日本NTN合资,西北轴承与德国FAG合资。三是国内同行业企业之间的兼并,如人本兼并杭轴、浙江天马兼并成都轴承厂,天胜轴承重组襄阳轴承等,他们借此重新战略布局,增强核心竞争力。当前,国有企业受到外资企业和民营企业的双重压力。一些企业要通过联合兼并重组获得更大的发展,一些企业则要被兼并重组以求生存。跨国轴承公司加快了进军中国市场的步伐,以期尽快扩大市场占有率,确立竞争优势。为了加快这一进程,跨国公司已经并将继续采取整合资源和资产重组的方式。民营企业则欲借助自己在管理机制和市场反应机制上的优势,抓住当前部分国有企业较为困难的时机,兼并、改造国有企业,扩大自己的生产规模和品种规格,提高自主开发能力,力图在中国形成几个可与跨国公司相抗衡的企业集团。

风起云涌的兼并重组浪潮,推动着中国轴承行业结构、格局的演变。而中国轴承行业兼并重组的最终目的是要形成几个能够真正有实力和国际轴承巨头抗衡的大型轴承集团,但现在看来离这一目标还有不小的差距,因此,并购重组在轴承行业还将继续并且任重道远。

购物车

购物车 购买方式:

购买方式: