2006年度中国汽车行业兼并重组决策分析研究报告

完成日期:2006年04月

| 报告类型 | 纸介版 | PDF Email版 | PDF 光盘版 | 两种版本价格 |

| 价格 | 10800 | 11800 | 12800 | |

| 优惠价 | 10400 | 11300 | 12300 | |

| English | 19800 | 21800 | 26800 |

报告目录 查看简介

1 研究概述1.1 研究背景

1.2 研究内容

1.3 研究方法

2 世界汽车产业发展现状

2.1 世界汽车产业发展特征

2.1.1 汽车产业高度全球化

2.1.2 市场成为决定汽车工业发展前景的关键因素

2.1.3 世界汽车销售市场的重心逐渐东移

2.1.4 生产经营集团化及跨国公司、寡头垄断格局已经形成

2.1.5 生产能力与市场需求矛盾突出

2.1.6 跨区域、跨国界的企业兼并与联合

2.2 世界汽车产业供求格局

2.2.1 国际汽车生产情况

2.2.2 国际汽车消费情况

2.3 世界汽车产业竞争格局分析

3 中国汽车行业的现状分析

3.1 2005年中国汽车产业投资现状分析

3.1.1 汽车产业固定资产投资和收益情况分析

3.1.2 中国汽车产业规模

3.2 中国汽车市场供求关系

3.2.1 中国汽车供需关系分析

3.2.2 中国汽车进出口情况分析

3.2.2.1 进口分析

3.2.2.2 出口分析

4 中国主要汽车生产部件分析

4.1 中国车用发动机生产

4.2 中国汽车电子业生产

4.3 中国汽车轮胎业生产

4.4 中国汽车齿轮业生产

4.5 中国汽车音响生产

4.6 中国汽车用橡胶制品的生产

5 中国汽车产业投资政策环境分析

5.1 WTO政策

5.2 新汽车产业政策

5.3 金融政策

5.4 环保政策

6 影响汽车行业发展的主要因素分析

6.1 汽车行业发展的竞争风险分析

6.1.1 汽车行业的市场竞争力分析

6.1.2 汽车行业的市场竞争格局

6.1.3 汽车行业市场竞争优劣势分析

6.2 汽车行业进入退出壁垒分析

6.2.1 汽车行业高进入壁垒特性分析

6.2.2 汽车行业退出壁垒存在分析

6.2.3 汽车行业进入退出壁垒综合分析

6.3 汽车行业替代产品分析

6.3.1 城市轨道交通

6.3.2 铁道运输

6.3.3 水运运输

6.3.4 航空运输

6.4 波特五力分析

6.4.1 替代品的威胁

6.4.2 潜在进入者的威胁

6.4.3 供应商的讨价还价能力

6.4.4 购买者的讨价还价能力

6.4.5 现有竞争者的威胁

6.5 影响汽车行业产销量的因素分析

6.5.1 宏观调控

6.5.2 油价上升

6.5.3 政策环境

6.5.4 钢铁价格的影响

6.6 中国汽车产业发展存在的问题

6.6.1 自主研发能力较弱

6.6.2 汽车企业规模较小

6.6.3 产品主要集中在国内市场,缺乏国际竞争力

7 中国汽车企业兼并重组现状分析

7.1 中国汽车行业兼并重组背景分析

7.2 汽车企业兼并重组特点分析及整体趋势分析

7.2.1 汽车企业兼并重组是汽车产业“主动”进行结构性调整的重要手段

7.2.2 汽车企业兼并重组更加趋于理性

7.2.3 汽车企业兼并重组的步伐加快,大型国有汽车企业和跨国企业主导趋势明显

7.3 中国汽车企业兼并重组的障碍

7.3.1 政策障碍

7.3.2 资金障碍

7.3.3 技术障碍

7.3.4 管理障碍

7.4 中国汽车行业典型兼并重组案例剖析

7.4.1 一汽

7.4.1.1 并购背景分析

7.4.1.2 并购过程分析

7.4.1.3 并购特点分析

7.4.1.4 并购障碍分析

7.4.2 东风

7.4.2.1 并购背景分析

7.4.2.2 并购过程分析

7.4.2.3 并购特点分析

7.4.2.4 并购障碍分析

7.4.3 上汽

7.4.3.1 并购背景分析

7.4.3.2 并购过程分析

7.4.3.3 并购特点分析

7.4.3.4 并购障碍分析

7.4.4 北汽

7.4.4.1 并购背景分析

7.4.4.2 并购过程分析

7.4.4.3 并购特点分析

7.4.4.4 并购障碍分析

7.4.5 长安

7.4.5.1 并购背景分析

7.4.5.2 并购过程分析

7.4.5.3 并购特点分析

7.4.5.4 并购障碍分析

8 中国汽车企业兼并重组主体竞争力分析

8.1 一汽集团

8.1.1 公司财务运营情况

8.1.2 生产销售能力分析

8.1.3 市场竞争力分析

8.1.4 物流等运输能力

8.1.5 市场销售网络

8.1.6 价格策略

8.1.7 主要客户分析

8.1.8 兼并重组趋势分析

8.2 上汽

8.2.1 公司财务运营情况

8.2.2 生产销售能力分析

8.2.3 市场竞争力分析

8.2.4 物流等运输能力

8.2.5 市场销售网络

8.2.6 价格策略

8.2.7 主要客户分析

8.2.8 兼并重组趋势分析

8.3 上汽

8.3.1 公司财务运营情况

8.3.2 生产销售能力分析

8.3.3 市场竞争力分析

8.3.4 物流等运输能力

8.3.5 市场销售网络

8.3.6 价格策略

8.3.7 主要客户分析

8.3.8 兼并重组趋势分析

9 外资汽车企业在中国的兼并重组趋势分析

9.1 国内外资汽车企业发展分析

9.1.1 投资趋势

9.1.2 投资区域

9.1.3 投资特点

9.1.4 投资产品结构

9.1.5 市场表现

9.2 韩国汽车

9.2.1 在中国投资情况

9.2.2 核心竞争力分析

9.2.3 投资与兼并重组趋势分析

9.3 日本汽车

9.3.1 在中国投资情况

9.3.2 核心竞争力分析

9.3.3 投资与兼并重组趋势分析

9.4 美国汽车

9.4.1 在中国投资情况

9.4.2 核心竞争力分析

9.4.3 投资与兼并重组趋势分析

9.5 欧洲汽车

9.5.1 在中国投资情况

9.5.2 核心竞争力分析

9.5.3 投资与兼并重组趋势分析

10 国外汽车行业之间的兼并重组分析

10.1 国外汽车生产企业兼并重组背景分析

10.2 国外汽车生产企业兼并重组案例

10.3 国外汽车生产企业之间的并购对中国市场的影响分析

11 中国汽车产业区域性兼并重组机会分析

11.1 环渤海经济区

11.2 长三角经济区

11.3 珠三角经济区

11.4 东北地区

11.5 西北地区

11.6 西南地区

11.7 华中地区

12 中国汽车产业专业性兼并重组机会分析

12.1 汽车企业与上游企业兼并重组机会分析

12.2 汽车企业与下游企业兼并重组机会分析

12.3 汽车企业与其他行业兼并重组机会分析

12.4 汽车企业与民营企业兼并重组机会分析

13 中国汽车行业规模性兼并重组机会分析

13.1 大型规模企业兼并重组机会分析

13.2 中型规模企业兼并重组机会分析

13.3 小型规模企业兼并重组机会分析

14 中国汽车产业兼并重组风险分析

资产重组情况分析

人事变动情况分析

企业管理情况分析

企业文化情况分析

企业战略情况分析

15 中国汽车产业兼并重组建议

1.中国汽车工业发展现状

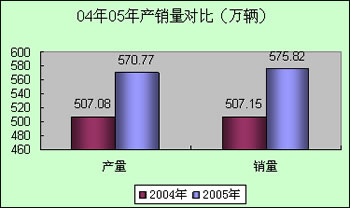

近两年我国汽车工业发展迅速,当前,汽车工业已成为我国很多地区的支柱型产业,在各地制定与实施“十一五”规划的背景下,合理的的配置资源、更好地发挥区域经济优势,可以使我国的汽车工业乃至整个国民经济不断的进步。2005年,我国汽车工业取得了显著的成效。随着我国经济的快速平稳发展及我国居民生活水平的提高。居民的汽车消费也不断的看涨。

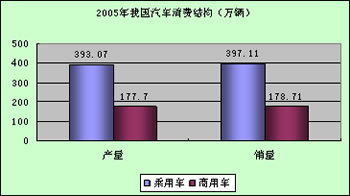

2005年我国汽车累计产销570.77万辆和575.82辆,同比分别增长12.56%和 13.54%。其中乘用车产销393.07万辆和397.11万辆,同比分别增长19.73%和21.40%;商用车产销177.70万辆和178.71万辆,同比分别下降0.60%和0.75%。

数据来源:本公司

数据来源:本公司

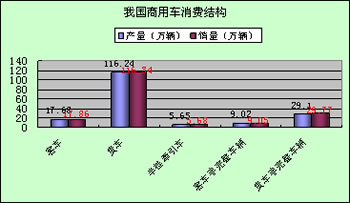

基本型乘用车(轿车)累计产销276.77万辆和278.74万辆,同比分别增长24.42%和24.31%;多功能乘用车(MPV)累计产销15.51万辆和15.58万辆,同比分别增长30.42%和42.76%;运动型多用途乘用车(SUV)累计产销19.53万辆和19.64万辆,同比分别增长15.48%和20.63%;交叉型乘用车累计产销81.26万辆和83.15万辆,同比分别增长5.47%和9.87%。

2005年客车累计产销17.68万辆和17.86万辆,同比分别下降2.60%和2.34%;货车累计产销116.24万辆和116.34万辆,同比分别增长4.26%和3.79%;半挂牵引车累计产销5.65万辆和5.68万辆,同比分别下降41.67%和42.76%;客车非完整车辆累计产销9.02万辆和9.05万辆,产量同比增长0.04%,销量同比下降0.15%;货车非完整车辆累计产销29.10万辆和29.77万辆,同比分别下降4.34%和2.98%。

数据来源:本公司

虽然我国汽车行业取得了很好的发展,但是我国的汽车行业市场集中度不高的问题仍然存在, 2003年我国年汽车行业集中度前4大企业的市场占有率和为57.3%,前8大企业的市场占有率之和为75.1%,2004年共有123家整车生产厂,遍布全国27个省、自治区、直辖市。其中年产量超过50万辆的只有2家,超过10万辆的企业有8家,年产量不足1万辆的企业达95家,包括年产量在1000辆以下的70家企业。这从另一方面来讲市场集中度不高给我国汽车行业在与国际汽车厂商竞争中带来了一定的负面影响。

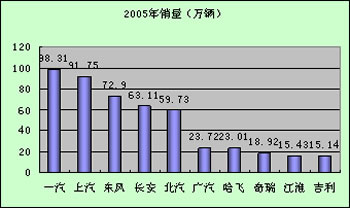

2005年,我国销量排名前十位的企业中,一汽、上汽、东风、长安、北汽五大集团销量均超过50万辆,分别达到98.31万辆、91.75万辆、72.90万辆、63.11万辆、59.73万辆,东风和北汽增势较为明显。2005年,以下10家企业累计销售汽车482.02万辆,占汽车销售总量的83.71%。

数据来源:本公司

在2005年轻卡增速放缓、重卡萎缩的情况下,总重在6吨到16吨的中卡市场增长势头良好,目前中卡市场一年的销量至少为15万辆。目前,新进入的生产企业不断对市场产生强有力的冲击,一汽和东风垄断中卡格局正在渐渐改变,两者的市场占有率从1998年以前的98%降到2005年的45.6%。安徽江淮汽车的中卡产销量目前已跃居行业第三。随着实力强劲的南京依维柯的进入,这种格局还将进一步改变,因此随着国际竞争的加剧市场、集中度的提高我国未来汽车市场仍存在着很大的变局。

2.中国汽车行业兼并重组动因

过去几年,我国汽车工业的发展迅速,产销能力不断扩大。但是,我国工业发展多年积累下来的旧习,以及一些内在的因素,在一定程度上制约了我国汽车工业的发展,面对越来越激烈的国际竞争环境,面对再一次袭来的兼并重组热潮,我国的汽车行业同样会进入一个并购重组的时期,未来几年我国汽车行业的整合会不断的发生,heading-century分析主要有以下几点相关因素。

首先,兼并重组是提升市场竞争力的需要。一些,民营汽车企业,凭着战略把握能力、资源运筹能力以及灵活的经营机制取得了市场上的成功。为了进一步扩大企业规模,提升企业的市场竞争力,会在企业资金允许的范围内并购一些小国有汽车企业,以实现企业的资源的优化,实现企业文化的再造。或者是行业外的民营企业通过兼并收购汽车企业实现借壳上市,以达到曲线融资,提升核心竞争力的目的。

其次,兼并重组是为了实现企业的快速发展、降低经营成本。并购是企业实现快速扩张的有效方式,许多企业通过并购在短短几年的时间实现飞速的增长,企业可以在发展过程中,通过并购突破资金,技术,销售渠道的壁垒,同时通过并购产业链上下游的企业也可达到相应的成本优势;企业在开拓市场过程中经常面临营销渠道不畅,市场信息不足等困难,通过并购,可以有效地降低这种渠道不畅形成的障碍。

第三,兼并重组是提高产业集中的要求,面对国际汽车企业的激烈竞争,我国汽车产业要不断的抢占国内市场乃至国际市场,建设一条中国的民族汽车产业,这就要求我国有实力的汽车企业要不断并购整合一些小的或经营不善的企业,来扩大企业规模,资产规模。能够立足于国内,并不断的拓展海外市场。我国企业通过并购国外企业可以打开国外市场,获得国外的销售渠道。目前我国汽车产业规模还相对分散,在国家宏观调控、产业政策等多方面的作用下,目前在10万辆规模以上的汽车生产集团和企业约有13家,占中国汽车市场份额的91%。年销量不足一万辆的企业在我国一百多家企业中有一大半以上。这些均不足以和国外大企业相抗衡,很容易被大企业吃掉或倒闭。因此,一些中小汽车企业通过整合来提高企业规模在日益开放,竞争日益激烈的今天,已经成为一种必由之路。

我国汽车企业在重组扩大了生产规模之后,应及时梳理明确企业的成功关键因素和企业的核心文化,以双方的优势来整合企业各方面的建设,真正的做到优势互补,优化资源配置。

3.中国汽车行业兼并重组趋势分析

我国汽车行业这些年来的发展已经取得了显著的成绩,企业规模不断扩大,汽车产能不断提高,2000年以来,随着我国国民经济的增强,居民生活消费水平的提高,我国汽车已经走入了一个新的发展阶段。近些年我国汽车产业兼并重组现象不断发生。

未来几年,汽车企业兼并重组更加趋于理性,在以前的并购中,企业经常是盲目扩张,追求多元化,今后的重组市场机制作用更加明显,行为更趋理性。遵循市场化原则、以企业利益最大化为目标,这些是企业兼并重组的最基本原则。我国目前的并购还处于较低层次的并购,随着汽车产业政策的出台、国内汽车业利润率的下降以及国际汽车业产能的严重过剩,这几方面的因素都将进一步促进汽车业的并购重组步伐,促使我国的并购向竞购过渡,进而促使我国汽车产业的并购向更高层次,基于核心技术、核心竞争力的并购重组方面发展。

汽车企业兼并重组步伐不断加快,国际、国内重组将同步进行,但大型国有汽车企业和跨国企业主导趋势明显。兼并重组方式向多样化发展,既有兼并收购,也有联合重组;既有资本运作上的渗透,也有技术合作方面的联手;还会出现三方或多方的联合。

民企进入汽车业的步伐还在加快,一些民企发动的大规模重组并购也正紧张地进行。因为民营企业的高效率,这些重组并购事件将会对中国汽车业带来深远影响

同时未来我国的兼并重组也将向寡头垄断发展,通过竞争,一部分规模小、技术力量弱、成本高的汽车企业将退出市场或被优势企业并购,中国汽车工业将会形成几家生产规模大、技术开发能力较强、分工协作合理化、产品系列化的大型企业集团,并最终形成少数几家企业集团控制全国大部分汽车市场的局面。

在今后的重组中,不论是基于政策引导,还是市场催生,汽车业的并购重组将不断出现。

近两年我国汽车工业发展迅速,当前,汽车工业已成为我国很多地区的支柱型产业,在各地制定与实施“十一五”规划的背景下,合理的的配置资源、更好地发挥区域经济优势,可以使我国的汽车工业乃至整个国民经济不断的进步。2005年,我国汽车工业取得了显著的成效。随着我国经济的快速平稳发展及我国居民生活水平的提高。居民的汽车消费也不断的看涨。

2005年我国汽车累计产销570.77万辆和575.82辆,同比分别增长12.56%和 13.54%。其中乘用车产销393.07万辆和397.11万辆,同比分别增长19.73%和21.40%;商用车产销177.70万辆和178.71万辆,同比分别下降0.60%和0.75%。

数据来源:本公司

数据来源:本公司

基本型乘用车(轿车)累计产销276.77万辆和278.74万辆,同比分别增长24.42%和24.31%;多功能乘用车(MPV)累计产销15.51万辆和15.58万辆,同比分别增长30.42%和42.76%;运动型多用途乘用车(SUV)累计产销19.53万辆和19.64万辆,同比分别增长15.48%和20.63%;交叉型乘用车累计产销81.26万辆和83.15万辆,同比分别增长5.47%和9.87%。

2005年客车累计产销17.68万辆和17.86万辆,同比分别下降2.60%和2.34%;货车累计产销116.24万辆和116.34万辆,同比分别增长4.26%和3.79%;半挂牵引车累计产销5.65万辆和5.68万辆,同比分别下降41.67%和42.76%;客车非完整车辆累计产销9.02万辆和9.05万辆,产量同比增长0.04%,销量同比下降0.15%;货车非完整车辆累计产销29.10万辆和29.77万辆,同比分别下降4.34%和2.98%。

数据来源:本公司

虽然我国汽车行业取得了很好的发展,但是我国的汽车行业市场集中度不高的问题仍然存在, 2003年我国年汽车行业集中度前4大企业的市场占有率和为57.3%,前8大企业的市场占有率之和为75.1%,2004年共有123家整车生产厂,遍布全国27个省、自治区、直辖市。其中年产量超过50万辆的只有2家,超过10万辆的企业有8家,年产量不足1万辆的企业达95家,包括年产量在1000辆以下的70家企业。这从另一方面来讲市场集中度不高给我国汽车行业在与国际汽车厂商竞争中带来了一定的负面影响。

2005年,我国销量排名前十位的企业中,一汽、上汽、东风、长安、北汽五大集团销量均超过50万辆,分别达到98.31万辆、91.75万辆、72.90万辆、63.11万辆、59.73万辆,东风和北汽增势较为明显。2005年,以下10家企业累计销售汽车482.02万辆,占汽车销售总量的83.71%。

数据来源:本公司

在2005年轻卡增速放缓、重卡萎缩的情况下,总重在6吨到16吨的中卡市场增长势头良好,目前中卡市场一年的销量至少为15万辆。目前,新进入的生产企业不断对市场产生强有力的冲击,一汽和东风垄断中卡格局正在渐渐改变,两者的市场占有率从1998年以前的98%降到2005年的45.6%。安徽江淮汽车的中卡产销量目前已跃居行业第三。随着实力强劲的南京依维柯的进入,这种格局还将进一步改变,因此随着国际竞争的加剧市场、集中度的提高我国未来汽车市场仍存在着很大的变局。

2.中国汽车行业兼并重组动因

过去几年,我国汽车工业的发展迅速,产销能力不断扩大。但是,我国工业发展多年积累下来的旧习,以及一些内在的因素,在一定程度上制约了我国汽车工业的发展,面对越来越激烈的国际竞争环境,面对再一次袭来的兼并重组热潮,我国的汽车行业同样会进入一个并购重组的时期,未来几年我国汽车行业的整合会不断的发生,heading-century分析主要有以下几点相关因素。

首先,兼并重组是提升市场竞争力的需要。一些,民营汽车企业,凭着战略把握能力、资源运筹能力以及灵活的经营机制取得了市场上的成功。为了进一步扩大企业规模,提升企业的市场竞争力,会在企业资金允许的范围内并购一些小国有汽车企业,以实现企业的资源的优化,实现企业文化的再造。或者是行业外的民营企业通过兼并收购汽车企业实现借壳上市,以达到曲线融资,提升核心竞争力的目的。

其次,兼并重组是为了实现企业的快速发展、降低经营成本。并购是企业实现快速扩张的有效方式,许多企业通过并购在短短几年的时间实现飞速的增长,企业可以在发展过程中,通过并购突破资金,技术,销售渠道的壁垒,同时通过并购产业链上下游的企业也可达到相应的成本优势;企业在开拓市场过程中经常面临营销渠道不畅,市场信息不足等困难,通过并购,可以有效地降低这种渠道不畅形成的障碍。

第三,兼并重组是提高产业集中的要求,面对国际汽车企业的激烈竞争,我国汽车产业要不断的抢占国内市场乃至国际市场,建设一条中国的民族汽车产业,这就要求我国有实力的汽车企业要不断并购整合一些小的或经营不善的企业,来扩大企业规模,资产规模。能够立足于国内,并不断的拓展海外市场。我国企业通过并购国外企业可以打开国外市场,获得国外的销售渠道。目前我国汽车产业规模还相对分散,在国家宏观调控、产业政策等多方面的作用下,目前在10万辆规模以上的汽车生产集团和企业约有13家,占中国汽车市场份额的91%。年销量不足一万辆的企业在我国一百多家企业中有一大半以上。这些均不足以和国外大企业相抗衡,很容易被大企业吃掉或倒闭。因此,一些中小汽车企业通过整合来提高企业规模在日益开放,竞争日益激烈的今天,已经成为一种必由之路。

我国汽车企业在重组扩大了生产规模之后,应及时梳理明确企业的成功关键因素和企业的核心文化,以双方的优势来整合企业各方面的建设,真正的做到优势互补,优化资源配置。

3.中国汽车行业兼并重组趋势分析

我国汽车行业这些年来的发展已经取得了显著的成绩,企业规模不断扩大,汽车产能不断提高,2000年以来,随着我国国民经济的增强,居民生活消费水平的提高,我国汽车已经走入了一个新的发展阶段。近些年我国汽车产业兼并重组现象不断发生。

| 时间 | 并购相关厂商 | 并购事件 |

| 2002年6月 | 一汽---- 天汽集团 | 2002年6月14日,一汽集团公司和天津汽车工业(集团)有限公司签订了联合重组协议书,重组采取股权转让方式,天津汽车集团公司将其持有的天津汽车夏利股份有限公司84.97%股权中的60%转让给一汽;同时,天汽集团公司还将华利公司所拥有的75%的中方股权全部一次性转让给一汽集团公司。一汽通过收购和划拨,对经营状况不佳的天津夏利和华利实行控股,并承担其巨额债务。 |

| 2002年10月 | 上汽—— 通用大宇 | 2002年10月13日,上汽宣布以5970万美元收购通用大宇10%的股权 |

| 2004年2月 | 上汽、通用、上海通用、沈阳金杯 | 2004年2月26日,上汽、通用和上海通用联合重组沈阳金杯通用,上汽集团、通用汽车中国公司各拥有25%股权,上海通用汽车持有50%的股权,这是上海通用的第三个整车生产基地。 |

| 2004年10月 | 长安汽车、 江陵集团 | 2004年10月30日,江铃集团与长安汽车各自发布公告,由双方各出资5000万元人民币,成立江铃控股有限公司。12月6日,长安汽车以4.5亿元现金增资江铃控股,江铃集团也以所持江铃汽车的股份与部分负债作价4.5亿元,投入江铃控股,江铃集团与长安汽车各持有50%的股份。 |

| 2005年3月 | 东风汽车 郑州日产 | 2005年3月18日,东风汽车有限公司斥巨资3.52亿元收购郑州日产51%的股份。而东风有限是日产汽车投资170多亿元组建的合资公司,双方各占50%的股份,这也是日产汽车在全球最大的投资项目。 |

| 2005年7月 | 南汽 MG罗孚 | 2005年7月23日,南京汽车集团以5000多万英镑收购MG罗孚,随后南汽将着手利用罗孚的有形资产,并最早于一年后在该平台上产出自有品牌的轿车。 |

| 2005年8月 | 潍柴动力 湘火炬 | 2005年8月8日,潍柴动力出资10.23亿元收购湘火炬成为第一大股东,拥有股份占总股本的28.12%,此案成为我国最大的公开竞标资本并购案,潍柴将借势整合湘火炬旗下的陕西重汽、法士特齿轮等优势资产。 |

未来几年,汽车企业兼并重组更加趋于理性,在以前的并购中,企业经常是盲目扩张,追求多元化,今后的重组市场机制作用更加明显,行为更趋理性。遵循市场化原则、以企业利益最大化为目标,这些是企业兼并重组的最基本原则。我国目前的并购还处于较低层次的并购,随着汽车产业政策的出台、国内汽车业利润率的下降以及国际汽车业产能的严重过剩,这几方面的因素都将进一步促进汽车业的并购重组步伐,促使我国的并购向竞购过渡,进而促使我国汽车产业的并购向更高层次,基于核心技术、核心竞争力的并购重组方面发展。

汽车企业兼并重组步伐不断加快,国际、国内重组将同步进行,但大型国有汽车企业和跨国企业主导趋势明显。兼并重组方式向多样化发展,既有兼并收购,也有联合重组;既有资本运作上的渗透,也有技术合作方面的联手;还会出现三方或多方的联合。

民企进入汽车业的步伐还在加快,一些民企发动的大规模重组并购也正紧张地进行。因为民营企业的高效率,这些重组并购事件将会对中国汽车业带来深远影响

同时未来我国的兼并重组也将向寡头垄断发展,通过竞争,一部分规模小、技术力量弱、成本高的汽车企业将退出市场或被优势企业并购,中国汽车工业将会形成几家生产规模大、技术开发能力较强、分工协作合理化、产品系列化的大型企业集团,并最终形成少数几家企业集团控制全国大部分汽车市场的局面。

在今后的重组中,不论是基于政策引导,还是市场催生,汽车业的并购重组将不断出现。

购物车

购物车 购买方式:

购买方式: