2006年-2007年度中国SP厂商兼并重组决策分析报告

完成日期:2006年06月

| 报告类型 | 纸介版 | PPT Email版 | PDF 光盘版 | 两种版本价格 |

| 价格 | 10800 | 11800 | 12800 | |

| 优惠价 | 10400 | 11300 | 12300 | |

| English | 19800 | 21800 | 26800 |

报告目录 查看简介

1 研究概述1.1 研究背景

1.2 研究内容

1.3 研究方法

2 2005年全球SP发展现状

2.1 全球SP发展特征

2.1.1 市场开始稳步增长

2.1.2 业务种类繁多

2.1.3 3G业务开始进入快速发展期

2.1.4 全球运营商运营模式在世界范围内推广

2.1.5 移动运营商业务重点转向数据业务

2.2 全球SP竞争格局分析

2.2.1 欧美

2.2.2 韩国

2.2.3 日本

3 中国SP行业的现状分析

3.1 中国SP服务的发展概述

3.1.1 SP进入快速发展期

3.1.2 增值服务提供商的地域分布不均衡

3.1.3 业务种类繁多,短信业务持续发展

3.1.4 SP两极分化严重,竞争剧烈

3.1.5 SP市场集中度进一步加大

3.2 2005年中国SP厂商投资现状分析

3.2.1 中国SP规模状况分析

3.2.2 SP固定资产投资情况分析

3.2.3 中国SP盈利情况分析

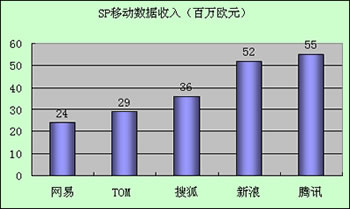

3.3 中国SP运行情况分析

3.3.1 中国SP业务开展类型

3.3.1.1 门户型

3.3.1.2 专业性

3.3.1.3 专项性

3.3.2 中国SP主要业务分析

3.3.2.1 SMS(Short Messaging Service)业务

3.3.2.2 MMS(Multimedia Messaging Service)业务

3.3.2.3 WAP(Wireless Application Protocol)业务

3.3.2.4 IVR(Interactive Voice Response)业务

3.3.3 中国主要SP盈利模式分析

3.3.3.1 新浪盈利模式分析

3.3.3.2 搜狐盈利模式分析

3.3.3.3 TOM盈利模式分析

3.3.3.4 网易盈利模式分析

3.3.3.5 掌上灵通盈利模式分析

3.3.3.6 盛大盈利模式分析

3.3.3.7 腾讯盈利模式分析

3.3.4 SP增值服务的供需结构分析

3.3.4.1 SP增值服务的业务结构分析

3.3.4.2 SP增值服务的需求结构分析

4 中国SP投资政策环境分析

4.1 互联网政策

4.2 电信运营政策分析

4.3 3G产业政策

4.4 政策走向

5 影响SP发展的主要因素分析

5.1 SP行业发展的竞争风险分析

5.1.1 SP行业的市场竞争力分析

5.1.1.1 SP行业的市场竞争格局

5.1.1.2 SP行业市场竞争优劣势分析

5.1.2 SP行业进入退出壁垒分析

5.1.2.1 SP行业进入壁垒特性分析

5.1.2.2 SP行业退出壁垒分析

5.1.3 SP开展业务的SWOT分析

5.2 中国SP发展存在的问题

6 中国SP厂商兼并重组现状分析

6.1 SP企业兼并重组特点分析及整体趋势分析

6.2 中国SP兼并重组的障碍

6.2.1 政策障碍

6.2.2 资金障碍

6.2.3 技术障碍

6.2.4 管理障碍

7 国外SP企业兼并重组案例分析

7.1 微软并购清华深讯

7.1.1 兼并重组背景与动机分析

7.1.2 兼并重组过程分析

7.1.3 兼并重组方案与成败经验分析

7.1.4 兼并重组核心价值与整合战略分析

7.2 日本SPIndex并购深圳讯天通信

7.2.1 兼并重组背景与动机分析

7.2.2 兼并重组过程分析

7.2.3 兼并重组方案与成败经验分析

7.2.4 兼并重组核心价值与整合战略分析

7.3 德国JAMSTER公司并购北京联丰通信

7.3.1 兼并重组背景与动机分析

7.3.2 兼并重组过程分析

7.3.3 兼并重组方案与成败经验分析

7.3.4 兼并重组核心价值与整合战略分析

7.4 英国MonsterMob公司并购杭州联梦(M Dream)

7.4.1 兼并重组背景与动机分析

7.4.2 兼并重组过程分析

7.4.3 兼并重组方案与成败经验分析

7.4.4 兼并重组核心价值与整合战略分析

8 外资SP企业在中国的兼并重组趋势分析

8.1 国内外资SP企业发展分析

8.1.1 投资趋势

8.1.2 投资特点

8.1.3 市场表现

8.2 微软在中国投资及兼并重组情况分析

8.2.1 微软在中国投资情况

8.2.2 微软核心竞争力分析

8.2.3 微软兼并重组趋势分析

8.3 日本SPIndex公司在中国投资及兼并重组情况分析

8.3.1 SPIndex在中国投资情况

8.3.2 SPIndex核心竞争力分析

8.3.3 SPIndex兼并重组趋势分析

8.4 GXS公司在中国投资及兼并重组情况分析

8.4.1 GXS在中国投资情况

8.4.2 GXS核心竞争力分析

8.4.3 GXS兼并重组趋势分析

8.5 英国MonsterMob公司在中国投资及兼并重组情况分析

8.5.1 英国MonsterMob公司在中国投资情况

8.5.2 英国MonsterMob公司核心竞争力分析

8.5.3 英国MonsterMob公司兼并重组趋势分析

8.6 德国JAMSTER公司在中国投资及兼并重组情况分析

8.6.1 德国JAMSTER公司在中国投资情况

8.6.2 德国JAMSTER公司核心竞争力分析

8.6.3 德国JAMSTER公司兼并重组趋势分析

9 国内SP行业兼并重组案例分析

9.1 盛大并购新浪

9.1.1 兼并重组背景与动机分析

9.1.2 兼并重组过程分析

9.1.3 兼并重组方案与成败经验分析

9.1.4 兼并重组核心价值与整合战略分析

9.2 TOM集团并购新浪

9.2.1 兼并重组背景与动机分析

9.2.2 兼并重组过程分析

9.2.3 兼并重组方案与成败经验分析

9.2.4 兼并重组核心价值与整合战略分析

9.3 盛大并购无线SP华友世纪

9.3.1 兼并重组背景与动机分析

9.3.2 兼并重组过程分析

9.3.3 兼并重组方案与成败经验分析

9.3.4 兼并重组核心价值与整合战略分析

9.4 掌上灵通并购九天音乐

9.4.1 兼并重组背景与动机分析

9.4.2 兼并重组过程分析

9.4.3 兼并重组方案与成败经验分析

9.4.4 兼并重组核心价值与整合战略分析

9.5 腾讯并购Foxmail

9.5.1 兼并重组背景与动机分析

9.5.2 兼并重组过程分析

9.5.3 兼并重组方案与成败经验分析

9.5.4 兼并重组核心价值与整合战略分析

9.6 搜狐并购17173网络游戏

9.6.1 兼并重组背景与动机分析

9.6.2 兼并重组过程分析

9.6.3 兼并重组方案与成败经验分析

9.6.4 兼并重组核心价值与整合战略分析

10 中国主要SP厂商兼并重组主体竞争力分析

10.1 新浪SP

10.1.1 公司产品结构分析

10.1.2 公司资本运营情况

10.1.3 信息技术竞争力分析

10.1.4 市场营销网络分析

10.1.5 公司发展战略分析兼并重组趋势分析

10.2 网易SP

10.2.1 公司产品结构分析

10.2.2 公司资本运营情况

10.2.3 信息技术竞争力分析

10.2.4 市场营销网络分析

10.2.5 公司发展战略分析兼并重组趋势分析

10.3 搜狐SP

10.3.1 公司产品结构分析

10.3.2 公司资本运营情况

10.3.3 信息技术竞争力分析

10.3.4 市场营销网络分析

10.3.5 公司发展战略分析兼并重组趋势分析

10.4 TOM SP

10.4.1 公司产品结构分析

10.4.2 公司资本运营情况

10.4.3 信息技术竞争力分析

10.4.4 市场营销网络分析

10.4.5 公司发展战略分析兼并重组趋势分析

10.5 掌上灵通

10.5.1 公司产品结构分析

10.5.2 公司资本运营情况

10.5.3 信息技术竞争力分析

10.5.4 市场营销网络分析

10.5.5 公司发展战略分析兼并重组趋势分析

10.6 盛大

10.6.1 公司产品结构分析

10.6.2 公司资本运营情况

10.6.3 信息技术竞争力分析

10.6.4 市场营销网络分析

10.6.5 公司发展战略分析兼并重组趋势分析

10.7 腾讯

10.7.1 公司产品结构分析

10.7.2 公司资本运营情况

10.7.3 信息技术竞争力分析

10.7.4 市场营销网络分析

10.7.5 公司发展战略分析兼并重组趋势分析

11 中国SP企业专业性兼并重组机会分析

11.1 SP厂商与IT门户网站的兼并重组机会分析

11.2 SP与电信运营商的兼并重组机会分析

12 中国SP企业规模性兼并重组机会分析

12.1 大型规模网站兼并重组机会分析

12.2 中小型规模网站兼并重组机会分析

13 中国SP企业与跨国公司之间的兼并重组机会分析

13.1 对国内的跨国公司兼并重组机会分析

13.2 在国外进行兼并重组的机会分析

14 中国SP企业兼并重组中的竞争战略分析

14.1 差异化战略分析

14.2 成本领先战略分析

14.3 市场集中战略分析

15 中国SP兼并重组风险分析

16 中国SP兼并重组建议

1.中国SP发展概况

移动增值业务产品的核心特点是移动性、即时性、个人性。

自2000年5月17日中国移动正式开通短信服务以来,增值业务在我国已经走过了5年多的历程。可以说,这些年来,增值业务在从无到有,在摸索与总结中不断茁壮成长。

2004年底,全国已批准跨地区经营增值电信业务的企业共有808家,其中跨省经营移动信息服务业务的企业503家,占经营企业总数的61%。

2005年,移动增值产业的竞争逐步走向有序。至2005年6月份,中国的手机用户已经达到3.6亿户,中国移动在2005年平均每月净增用户超过300万,数据新业务增幅很快。中国移动增值业务发展较为瞩目,2005年第一季度中国移动数据业务收入的比重达到19%,其中点对点短消息收入占到70%。中国移动全球的SP数目已经接近700家,本地SP数量超过了2000家,平均每天短信是7亿多条。2005年增长最快的数据业务为WAP业务,2005年与2004年相比增长120%以上。业务收入增长五倍以上。彩信收入也在逐渐增加,05年8月与1月相比收入增长77.5%。彩铃得到了快速发展,仅2005年8月份就收入4亿多人民币。 除了短信、彩铃等还有手机上网、手机钱包、移动定位、手机游戏、手机视频等。巨大的用户群,庞大的产业规模,多样的增值服务,是目前移动增值产业的现状。

在近几年的发展中,移动增值产业作为电信增值业务中的一部分,已经逐渐的占据重要地位。随着国家信息产业部对短信业务经营进行规范,同时运营商也采取了一系列措施如中国移动MISC平台管理等,使得短信业务经营逐渐走向规范经营。同时业务发展逐渐多元化,业务进入门槛的提高,一些小的SP不断退出市场,市场份额已不断被一些大的运营商占领。目前占企业数目90%的中小SP,月收入在50万元以内,占据不到整个市场份额的10%。同时,以运营商为主导的移动增值产业链逐渐向行业应用延伸。

2.中国SP厂商兼并重组动因

过去的一年移动增值业务得到瞩目的成绩,但是由于一些政策因素的影响以及一些市场规律的作用,中小SP的空间不断压缩,许多厂商之间选择整合或退出市场。影响移动增值业发展的主要因素有三个方面:产业政策、竞争和需求以及企业行为(包括运营商以及产业相关者的行为)。在技术进步和市场需求迅猛发展的情况下,产业政策已成为影响移动增值业务发展的关键因素。

目前我国移动增值业务的相关产业政策具有以下特征:

第一,我国移动增值业务还没有完全开放。由于移动增值业务涉及的领域广,满足的用户需求多,因此,需要大量的社会资本和其他产业的企业进入。随着我国电信产业改革的逐步推进,我国政府已经逐步开放了很多移动增值业务市场,但是对于一些移动增值业务,政府的态度还不太明朗,相关的政策法规也没有出台。

第二,相关的法律法规还不健全,法规体系和管制措施还需不断完善。目前对于很多移动增值业务,由于其涉及的领域比较复杂,牵涉的问题繁多,所以相关的政策还很不完善,因此,在这种情况下开展移动增值业务存在较大的政策风险。

第三,相关的产业管制政策还不完善、不科学,违规经营仍然困扰着该行业的健康发展。这些管制政策包括市场进入管制、资费政策、互联互通等等。这些政策是否完善、科学对移动增值业务的发展具有决定性的影响。

第四,增值业务同质性严重,缺乏创新机制;

第五,是增值电信产业链还不够完善,合作共赢机制还没有完全形成。

未来一段时间增值电信服务将改进准入管理,优化发展环境,大力整顿市场秩序,引导和促进热点增值业务的持续健康发展。

基于以上种种原因,从2005年初开始,国家相关部门就在不断地针对SP进行清理整顿,调整相关政策。2005年2月8日,信息产业部下发的《关于治理当前电信服务热点问题的指导意见》要求各级通信管理局和电信业务经营者进一步完善业务管理平台和支撑系统,规范业务提供流程,确保各项规范性要求得以落实。2005年3月份,100多家增值服务商与中国移动签订《移动梦网合作信息服务提供商自律公约》,确保各项增值业务的无障碍退订。从2005年4月开始,联通就已经开始以技术手段控制不良信息传播。9月开始,联通专门设立了统一的不良信息投诉举报电话号码10109696,以供用户对不良信息进行举报。2005年11月初,信息产业部、公安部、银监会三部委联合宣布在全国范围内整治手机违法短信,在半月期间,就有上百家SP清理出这一行业。

近两年,技术驱动移动增值服务发展的力量正在弱化。封闭、单一的商业模式在新的市场环境下,面临巨大的挑战。产品同质性高缺乏创新导致用户活跃性降低,对用户需求的刺激不足。运营商应不断拉动3G需求,提升竞争力,重视相关业务的产业链建设,从而衔接3G前后增值服务的发展。

3G规模商用后,智能手机将打破固定互联网和移动互联网的隔阂,移动互联网不再是“信息孤海”。3G牌照发放后,运营商之间的竞争将加剧。竞争将围绕存量中的中高端用户以及增量用户和存量中的低端用户两条线索展开,对于存量中的中高端用户而言,增值服务将是提高用户忠诚度和ARPU值的最有效手段。SP厂商将为了各自的生存而不断的进行创新,一些大的SP会不断的去兼并收购中小SP而追求自身的生存与发展。因此3G牌照的发放,将是未来两年SP厂商之间并购的一个重要原因。一些中小SP将会不断消失,进而形成产业的规模化,集中化。

2006年信息产业部将制定出有关发展3G的技术、业务、资费、监管、频率指配等政策,这意味着,3G在中国即将拉开序幕。3G的启动、IPTV标准的出台都将成为增值业务发展的利好消息。未来,在管理SP、控制价值链方面,运营商将会驾轻就熟。这些都表明,2006年,运营商、SP在增值业务方面将会有精彩的表现。

2003-2004年SP间并购大事表

数据来源:本公司

3.中国SP厂商兼并重组趋势分析

加入WTO、移动运营商竞争加剧、政策对SP产品规范力度加强对SP产业带来了重大影响。2006年的sp市场将是机遇与挑战并存的一年,也是sp在变革中捕捉市场需求、实现自我价值的一年。

2005年移动增值服务产业SP的收入达到50多亿元,但SP竞争也随之加剧,未来两年间会有40%的SP面临淘汰或被整合。任何一个市场发展到一定阶段,必然经历一个大鱼吃小鱼的并购阶段,目前,中国SP目前正处于这样一场变革之中,大多数SP的结果就是选择被收购或者退出。随着移动通讯网络从2.5G向3G的过渡,未来移动通信的市场竞争,在很大程度上是产业链的竞争,也是业务创新能力的竞争,这时SP、CP及移动运营企业之间构建更加和谐、紧密的产业合作关系,加快实现自我转型,来提升企业的核心竞争力,就显得尤为重要。SP核心的生存空间在于不可替代的内容资源优势、规模庞大的营销渠道和强大的客户服务,而那些共性强、市场规模大的业务将逐渐被运营商与大型SP蚕食,挤压CP与中小SP的生存空间,未来SP市场将展现以下趋势。

一方面,SP应当抓住运营商实施业务转型这一机遇,充分发挥自身优势,有效整合内容资源,在细分市场的基础上实施“差异化经营”和“特色经营”,满足用户多元化的需求;同时,SP要推进自身向CP的转变,加快原创内容开发,真正依靠业务创新为移动增值业务的持续发展注入新的活力。

SP要进一步加大对用户需求的研究,真正在了解用户消费行为与偏好的基础上,根据用户的需求特征和使用特征,开发具有针对性的增值业务应用,提高移动增值业务的使用率。满足用户多元化的需求。在致力于成为具有差异化经营优势的综合SP的同时,一些SP还致力于进行跨平台的业务整合,加快业务开发模式从“以平台为导向”向“以业务为导向”的转变,为未来3G综合业务应用作准备。

中国联通Uni战略合作伙伴联盟仍将继续扩大,依托联通的小SP将失去生存空间。为了继续生存,一些小SP将会和大SP合作,直接向大SP提供业务,由大SP将业务提供给中国联通的Uni平台,大SP为了保持和中国联通的合作,也会对与小SP的合作方式、内容提供等进行强化管理。这种模式将更有利于整个产业环境的健康发展。

另一方面SP企业为了资源得优化重组,提升企业的竞争力,企业之间并购重组也将在一定范围内不断发生。CP与SP的并购有利于购入方调整业务结构,拓展业务领域。

拥有原创内容资源的CP和具有业务创新和资源整合能力的SP优势互补、融合发展,SP和CP之间的界限会越来越模糊,唱片公司等大型CP会通过收购SP的方式提供内容服务;大型的SP也会通过并购、联合CP的方式,介入到音乐和影视等内容的制作领域,加快原创内容开发,SP与CP的融合成为大势所趋。2005年10月京文唱片公司与北京无限艺能文化传播有限公司的SP合并,共同组建艺能京文传媒控股集团,在拓展传统唱片业务的同时依托自身的内容资源,开发彩铃、音乐下载、互动点播、娱乐资讯等移动增值服务。掌上灵通收购九天音乐网,华友世纪收购民营唱片公司飞天唱片60%的股份,这些都是SP与CP通过优势互补实现融合发展的典型。

2005年掌上灵通入主深圳远航实现了国内无线增值服务商与网络游戏商的首次整合。微软互联网事业部MSN宣布与上海联和投资有限公司共同成立合资公司,把MSN正式带入中国;微软与中国知名移动软件和服务提供商清华深讯科技发展有限公司达成战略性的独家合作协议,并收购其部分资产。空中网与天津猛犸科技有限公司的股东签署确定协议,收购该公司100%股权。这些都表明中国SP正处于变革动荡之中,而且还会继续。

在经过了一些产业政策的调整之后,SP市场泡沫已经被挤掉许多,一些上市公司的股票在这时回归了原有的市场价值,而且随着3G市场的放开,一些外资机构选择这一时期通过收购或投资的形式进入中国的SP市场,凸现了内容服务与SP的价值的重要性。在国内外这种双重冲击下,目前国内的SP公司已经有三分之一退出市场,这些公司没有创新内容,又没有传统渠道作支撑,因此已经无法立足于这个产业。最后生存下来的是那些具有互联网资产的,把无线业务和互联网结合起来做的互联网企业。

移动增值业务产品的核心特点是移动性、即时性、个人性。

自2000年5月17日中国移动正式开通短信服务以来,增值业务在我国已经走过了5年多的历程。可以说,这些年来,增值业务在从无到有,在摸索与总结中不断茁壮成长。

2004年底,全国已批准跨地区经营增值电信业务的企业共有808家,其中跨省经营移动信息服务业务的企业503家,占经营企业总数的61%。

2005年,移动增值产业的竞争逐步走向有序。至2005年6月份,中国的手机用户已经达到3.6亿户,中国移动在2005年平均每月净增用户超过300万,数据新业务增幅很快。中国移动增值业务发展较为瞩目,2005年第一季度中国移动数据业务收入的比重达到19%,其中点对点短消息收入占到70%。中国移动全球的SP数目已经接近700家,本地SP数量超过了2000家,平均每天短信是7亿多条。2005年增长最快的数据业务为WAP业务,2005年与2004年相比增长120%以上。业务收入增长五倍以上。彩信收入也在逐渐增加,05年8月与1月相比收入增长77.5%。彩铃得到了快速发展,仅2005年8月份就收入4亿多人民币。 除了短信、彩铃等还有手机上网、手机钱包、移动定位、手机游戏、手机视频等。巨大的用户群,庞大的产业规模,多样的增值服务,是目前移动增值产业的现状。

在近几年的发展中,移动增值产业作为电信增值业务中的一部分,已经逐渐的占据重要地位。随着国家信息产业部对短信业务经营进行规范,同时运营商也采取了一系列措施如中国移动MISC平台管理等,使得短信业务经营逐渐走向规范经营。同时业务发展逐渐多元化,业务进入门槛的提高,一些小的SP不断退出市场,市场份额已不断被一些大的运营商占领。目前占企业数目90%的中小SP,月收入在50万元以内,占据不到整个市场份额的10%。同时,以运营商为主导的移动增值产业链逐渐向行业应用延伸。

2.中国SP厂商兼并重组动因

过去的一年移动增值业务得到瞩目的成绩,但是由于一些政策因素的影响以及一些市场规律的作用,中小SP的空间不断压缩,许多厂商之间选择整合或退出市场。影响移动增值业发展的主要因素有三个方面:产业政策、竞争和需求以及企业行为(包括运营商以及产业相关者的行为)。在技术进步和市场需求迅猛发展的情况下,产业政策已成为影响移动增值业务发展的关键因素。

目前我国移动增值业务的相关产业政策具有以下特征:

第一,我国移动增值业务还没有完全开放。由于移动增值业务涉及的领域广,满足的用户需求多,因此,需要大量的社会资本和其他产业的企业进入。随着我国电信产业改革的逐步推进,我国政府已经逐步开放了很多移动增值业务市场,但是对于一些移动增值业务,政府的态度还不太明朗,相关的政策法规也没有出台。

第二,相关的法律法规还不健全,法规体系和管制措施还需不断完善。目前对于很多移动增值业务,由于其涉及的领域比较复杂,牵涉的问题繁多,所以相关的政策还很不完善,因此,在这种情况下开展移动增值业务存在较大的政策风险。

第三,相关的产业管制政策还不完善、不科学,违规经营仍然困扰着该行业的健康发展。这些管制政策包括市场进入管制、资费政策、互联互通等等。这些政策是否完善、科学对移动增值业务的发展具有决定性的影响。

第四,增值业务同质性严重,缺乏创新机制;

第五,是增值电信产业链还不够完善,合作共赢机制还没有完全形成。

未来一段时间增值电信服务将改进准入管理,优化发展环境,大力整顿市场秩序,引导和促进热点增值业务的持续健康发展。

基于以上种种原因,从2005年初开始,国家相关部门就在不断地针对SP进行清理整顿,调整相关政策。2005年2月8日,信息产业部下发的《关于治理当前电信服务热点问题的指导意见》要求各级通信管理局和电信业务经营者进一步完善业务管理平台和支撑系统,规范业务提供流程,确保各项规范性要求得以落实。2005年3月份,100多家增值服务商与中国移动签订《移动梦网合作信息服务提供商自律公约》,确保各项增值业务的无障碍退订。从2005年4月开始,联通就已经开始以技术手段控制不良信息传播。9月开始,联通专门设立了统一的不良信息投诉举报电话号码10109696,以供用户对不良信息进行举报。2005年11月初,信息产业部、公安部、银监会三部委联合宣布在全国范围内整治手机违法短信,在半月期间,就有上百家SP清理出这一行业。

近两年,技术驱动移动增值服务发展的力量正在弱化。封闭、单一的商业模式在新的市场环境下,面临巨大的挑战。产品同质性高缺乏创新导致用户活跃性降低,对用户需求的刺激不足。运营商应不断拉动3G需求,提升竞争力,重视相关业务的产业链建设,从而衔接3G前后增值服务的发展。

3G规模商用后,智能手机将打破固定互联网和移动互联网的隔阂,移动互联网不再是“信息孤海”。3G牌照发放后,运营商之间的竞争将加剧。竞争将围绕存量中的中高端用户以及增量用户和存量中的低端用户两条线索展开,对于存量中的中高端用户而言,增值服务将是提高用户忠诚度和ARPU值的最有效手段。SP厂商将为了各自的生存而不断的进行创新,一些大的SP会不断的去兼并收购中小SP而追求自身的生存与发展。因此3G牌照的发放,将是未来两年SP厂商之间并购的一个重要原因。一些中小SP将会不断消失,进而形成产业的规模化,集中化。

2006年信息产业部将制定出有关发展3G的技术、业务、资费、监管、频率指配等政策,这意味着,3G在中国即将拉开序幕。3G的启动、IPTV标准的出台都将成为增值业务发展的利好消息。未来,在管理SP、控制价值链方面,运营商将会驾轻就熟。这些都表明,2006年,运营商、SP在增值业务方面将会有精彩的表现。

2003-2004年SP间并购大事表

收购公司 | 目标公司 | 交易日期 | 交易代价 | 各年度盈利可换得的支付代价(市盈利倍数) | ||||

| 协议代价 | 实际支付代价 | 2002 | 2003 | 2004 | 2005 | |||

| 新浪 | 广州讯龙 | 2003年1月 | 总代价2400万美元,无获利能力代价,2/3现金和1/3股票组合,分别支付 | 2400万美元 | 2.5 | |||

| 香港网 | 掌中万维 | 2003年4月 | 首期支付代价1400万美元,按市盈率9.4倍并2002-2004各年度盈利的权重计算总代价,最高不超过5500万美元,现金分期支付 | 5500万美元 | 4.7 | 3.57 | 1.13 | |

| TOM集团 | 雷霆无极 | 2003年9月 | 首期暂支付1550万美元(股票),按2004年度盈利的7.7倍前去首期支付计算总代价,最高不超过1.5亿美元。50%现金和50%股票相结合。 | 1.33亿美元 | 7.7 | |||

| 新浪 | 网兴科技 | 2004年3月 | 首期支付代价1900万美元,按2004-2005各年度盈利的1.5-2倍计算获利能力代价,总代价不超过1.25亿美元,60%现金和40%股票组合。 | 已支付或结算4700万美元。 | 3.7 | 1.5-2 | 1.5-2 | |

| 搜狐 | 吉菲尔 | 2004年5月 | 总代价1800万美元,无获利能力代价。现金支付 | 1800万美元 | 7 | |||

| 香港网 | 北京和合 | 2004年7月 | 首期支付代价960万美元,按市盈率9.9倍并2003年-2005年各年度盈利的权重计算总代价,最高不超过6000万元,现金支付 | 已支付或结算2200万美元(剩2005年度获利能力代价未完结) | 3.47 | 4.95 | 1.49 | |

| TOM在线 | 灵讯互动 | 2004年8月 | 按2004年度盈利的4.5倍结算首期支付代价,按2005年度盈利的1-1.75倍计算获利能力代价,总代价不超过6600万美元。现金支付 | 已支付或结算2300万美元(剩2005年度获利能力代价未完结) | 4.5 | 1-1.75 | ||

| TOM在线 | 申达宏通 | 2004年11月 | 按2004年度盈利的6.5倍结算总代价,最高不超过730万美金,现金或现金/股票组合 | 730万美元 | 6.5 | |||

数据来源:本公司

3.中国SP厂商兼并重组趋势分析

加入WTO、移动运营商竞争加剧、政策对SP产品规范力度加强对SP产业带来了重大影响。2006年的sp市场将是机遇与挑战并存的一年,也是sp在变革中捕捉市场需求、实现自我价值的一年。

2005年移动增值服务产业SP的收入达到50多亿元,但SP竞争也随之加剧,未来两年间会有40%的SP面临淘汰或被整合。任何一个市场发展到一定阶段,必然经历一个大鱼吃小鱼的并购阶段,目前,中国SP目前正处于这样一场变革之中,大多数SP的结果就是选择被收购或者退出。随着移动通讯网络从2.5G向3G的过渡,未来移动通信的市场竞争,在很大程度上是产业链的竞争,也是业务创新能力的竞争,这时SP、CP及移动运营企业之间构建更加和谐、紧密的产业合作关系,加快实现自我转型,来提升企业的核心竞争力,就显得尤为重要。SP核心的生存空间在于不可替代的内容资源优势、规模庞大的营销渠道和强大的客户服务,而那些共性强、市场规模大的业务将逐渐被运营商与大型SP蚕食,挤压CP与中小SP的生存空间,未来SP市场将展现以下趋势。

一方面,SP应当抓住运营商实施业务转型这一机遇,充分发挥自身优势,有效整合内容资源,在细分市场的基础上实施“差异化经营”和“特色经营”,满足用户多元化的需求;同时,SP要推进自身向CP的转变,加快原创内容开发,真正依靠业务创新为移动增值业务的持续发展注入新的活力。

SP要进一步加大对用户需求的研究,真正在了解用户消费行为与偏好的基础上,根据用户的需求特征和使用特征,开发具有针对性的增值业务应用,提高移动增值业务的使用率。满足用户多元化的需求。在致力于成为具有差异化经营优势的综合SP的同时,一些SP还致力于进行跨平台的业务整合,加快业务开发模式从“以平台为导向”向“以业务为导向”的转变,为未来3G综合业务应用作准备。

中国联通Uni战略合作伙伴联盟仍将继续扩大,依托联通的小SP将失去生存空间。为了继续生存,一些小SP将会和大SP合作,直接向大SP提供业务,由大SP将业务提供给中国联通的Uni平台,大SP为了保持和中国联通的合作,也会对与小SP的合作方式、内容提供等进行强化管理。这种模式将更有利于整个产业环境的健康发展。

另一方面SP企业为了资源得优化重组,提升企业的竞争力,企业之间并购重组也将在一定范围内不断发生。CP与SP的并购有利于购入方调整业务结构,拓展业务领域。

拥有原创内容资源的CP和具有业务创新和资源整合能力的SP优势互补、融合发展,SP和CP之间的界限会越来越模糊,唱片公司等大型CP会通过收购SP的方式提供内容服务;大型的SP也会通过并购、联合CP的方式,介入到音乐和影视等内容的制作领域,加快原创内容开发,SP与CP的融合成为大势所趋。2005年10月京文唱片公司与北京无限艺能文化传播有限公司的SP合并,共同组建艺能京文传媒控股集团,在拓展传统唱片业务的同时依托自身的内容资源,开发彩铃、音乐下载、互动点播、娱乐资讯等移动增值服务。掌上灵通收购九天音乐网,华友世纪收购民营唱片公司飞天唱片60%的股份,这些都是SP与CP通过优势互补实现融合发展的典型。

2005年掌上灵通入主深圳远航实现了国内无线增值服务商与网络游戏商的首次整合。微软互联网事业部MSN宣布与上海联和投资有限公司共同成立合资公司,把MSN正式带入中国;微软与中国知名移动软件和服务提供商清华深讯科技发展有限公司达成战略性的独家合作协议,并收购其部分资产。空中网与天津猛犸科技有限公司的股东签署确定协议,收购该公司100%股权。这些都表明中国SP正处于变革动荡之中,而且还会继续。

在经过了一些产业政策的调整之后,SP市场泡沫已经被挤掉许多,一些上市公司的股票在这时回归了原有的市场价值,而且随着3G市场的放开,一些外资机构选择这一时期通过收购或投资的形式进入中国的SP市场,凸现了内容服务与SP的价值的重要性。在国内外这种双重冲击下,目前国内的SP公司已经有三分之一退出市场,这些公司没有创新内容,又没有传统渠道作支撑,因此已经无法立足于这个产业。最后生存下来的是那些具有互联网资产的,把无线业务和互联网结合起来做的互联网企业。

购物车

购物车 购买方式:

购买方式: