2005年中国汽车电子产业链研究报告

完成日期:2005年6月

| 报告类型 | 纸介版 | PDF Email版 | PDF 光盘版 | 两种版本价格 |

| 价格 | 12000 | 15000 | ||

| 优惠价 | 11500 | 0 | 14500 | |

| English |

报告目录 查看简介

第一章 汽车电子产业概述1.1国外汽车电子产业发展现状

1.1.1 产业发展历史与现状

1.1.2 市场发展现状

1.1.3 技术发展现状

1.2国内汽车电子产业发展现状

1.2.1 汽车行业概况

1.2.2汽车电子产业现状

1.3汽车电子产业市场需求分析

1.3.1全球汽车电子产业市场需求分析

1.3.2中国汽车市场需求分析

1.3.3中国汽车电子市场需求分析

第二章 汽车电子产品分类及市场

2.1 汽车发动机电子部分

2.2 汽车底盘子部分

2.3 汽车车身电子部分

2.4 汽车通讯及导航

2.5 汽车娱乐安全设备

2.6 汽车维修、诊断与测试设备

2.7 其他产品及市场

小结 汽车电子产品列表

第三章 整车厂商

3.1 SUV厂商

3.2 MPV厂商

3.3 轿车厂商

3.4 微车厂商

第四章 整车配套零组件厂商

4.1美国德尔福

4.2德国博世

4.3 美国伟世通

4.4日本电装

4.5法雷奥集团

4.6西门子VDO

4.7浙江万向

4.8富奥汽车零部件

4.9一汽四环汽车

4.10东风汽车零部件

4.11无锡威孚集团

4.12 湘火炬汽车集团

4.13其他厂商

4.14案例分析

第五章 车载电子产品厂商

5.1市场综述

5.2车载音响设备厂商

5.3国内车载GPS厂商

5.3.1 深圳赛格导航科技

5.3.2 上海永格电子科技

5.3.3 北京盛基恒信科技

5.3.4 北京北斗星通卫星导航技术有限公司

5.3.5北京洽恒信息技术

……

5.3.19 深圳麦士威科技

5.3.20 台湾晁隆兴科技

5.3.21 其它厂商

5.4 国外车载GPS厂商

5.4.1 Topcon

5.4.2 Alpine Electronics

5.4.3 Denso

5.4.4 Kenwood

……

5.4.23 DDS

5.5 车载通讯设备(车载台)厂商

5.6 车载对讲机厂商

5.7 车载电话厂商

5.8 车载电脑

第六章 汽车半导体厂商

6.1 汽车半导体产业综述

6.2 汽车ECU/MCU厂商

6.2.1 瑞萨

6.2.2 Freescale (飞思卡尔)

6.2.3 NEC

6.2.4 Microchip(美国微芯科技股份有限公司)

6.2.5意法半导体(ST)

6.2.6东芝

6.2.7飞利浦(Philips)

6.2.8富士通

6.2.9 Atmel

6.2.10松下

6.2.11英飞凌(infineon)

6.3汽车传感器厂商

6.3.1 霍尼韦尔

6.3.2 Delphi

6.3.3 Emerson Electric

6.3.4 Freescale

6.3.5 Rockwell Automation

6.3.6 Eaton

6.3.7 Robert Bosch

6.3.8 Maxim(美信)

6.3.9 德州仪器

6.4 模块级厂家

6.4.1 九州恒润科技

6.4.2 江苏亚华汽车电子有限公司

第七章 汽车电子产业链各厂商合作关系

7.1 整车与整车配套厂商合作关系

7.2 整车与其他汽车电子产品提供商合作关系

7.3 发动机电子厂商及合作伙伴

7.4 底盘电子厂商及合作伙伴

7.5 车身电子厂商及合作伙伴

7.6 汽车维修设备厂商及合作伙伴

第八章 汽车有关法律法规

8.1尾气排放标准及政策

8.2汽车贷款的法律法规

部分图表目录

图1-1 全球汽车电子产品发展历程

图1-2 2002-2015年世界汽车电子产品发展趋势

图1-3 各类汽车电子产品所占全部汽车电子产品的成本比例

图1-4 汽车电子产业链图

图1-5 2002-2007年全球汽车电子市场销售额增长趋势

图1-6 中国各类汽车企业所占比例

图1-7 2002-2007年全球各地汽车电子市占率及规模

图1-8 2002-2010年全球汽车电子市场产值走势图

图1-9 2001-2005年中国汽车电子产品市场需求规模及增长率

图1-10 2003-2007年中国汽车电子类半导体产品器件市场规模预测

图1-11 中国汽车电子产品市场前景比例

图2-13 2001-2008年全球轮胎监控系统需求

图2-15 2003-2004年全球GPS接收设备出货量

图3-1 2001-2004中国汽车销售量

图3-2 2002-2004中国SUV销售量

图3-3 22004中全国SUV销售量表

图3-6 2005年4月SUV行业占有率前五名

图 3-9 2002-2004年国内MPV销售量

图 3-10 2004年国内MPV市场销售图

图 3-11 2003-2004年度MPV车型增长率

图 3-12 2005年4月MPV行业占有率前五名

图4-1 德尔福1997-2004年非通用客户销售收入增长图

图4-4 博世2000-2004年销售额和净利率发展变化图

图4-9 伟世通2000-2004年销售收入

图4-12 电装2000-2004财年设备销售额比率

图4-17 法雷奥2000-2003年销售额和毛利率变化图

图6-3 我国汽车电子半导体及下游主要企业

图6-4 2001-2005年中国汽车MCU市场规模变化图

图6-6 瑞萨处于领先的地位的产品领域及市场份额图

图6-10 2004财年飞思卡尔销售收入地域分布

图6-11 2000-2004财年NEC销售业绩图

图6-14 1999-2004财年Microchip销售业绩

图6-17 2000-2004财年ST销售收入和毛利率变化图

图6-20 2002-2004财年东芝各领域产品销售收入比例变化图

图6-25 2004财年第二季度飞利浦六大领域产品销售收入及占总收入的比例

图6-26 2005财年一季度飞利浦销售收入领域来源

图6-27 2002-2004财年飞利浦半导体销售收入地域来源

图6-29 2000-2004财年富士通销售业绩

图6-30 2002-2004财年Atmel销售业绩

图6-34 2000-2004财年松下销售业绩

图6-38 英飞凌发动机、安全、娱乐、通信汽车电子产品列表

图6-41 2002-2005年全球汽车传感器市场产值变化图

图6-42 1999-2004财年霍尼韦尔销售业绩

图6-43 2002-2004财年霍尼韦尔销售收入主要组成

图6-46 2000-2004财年Emerson业绩

图6-47 2004财年Emerson销售收入的组成图

图6-54 1999-2004财年博世汽车技术部销售收入

图6-55 2002-2004财年德州仪器销售业绩

图7-1 整车厂与一、二、三级供应商关系图

图7-2 欧美汽车工业多层供货体系

图7-3 日本汽车工业的整零协作关系

图7-4 上海大众国产零部件企业地区分布

图7-5 广州本田国产零部件配套企业地区分布

图7-6 神龙轿车定点零部件企业地区分布

表1-1 汽车电子产品分类

表1-2 中国具有较大市场前景的汽车电子产品

表2-1 近年车上装用的新电子产品列表

表2-2 国内外EMS厂商关系

表2-3 全球各国电子汽油喷射系统装车率列表

表2-4 2005年中国轿车电喷系统市场需求

表2-5 电喷系统国内外水平差距

表2-8 电子点火系统种类和部分应用车型列表

表2-14 点火系统国内外水平差距

表2-18 2005年国内轿车ABS系统市场需求

表2-19 ABS国内外水平差距

表2-20 2005年国内轿车ABS电机市场需求

表2-25 VDC系统主要应用的传感器及功能

表2-32 2005年国内安全气囊市场需求

表2-33 安全气囊系统国内外水平差距

表2-34 电动门窗升降器国内外水平差距

表2-44 2005年国内防盗系统市场需求

表2-45 防盗系统国内外水平差距

表2-49 2005年国内汽车插接件市场需求

表2-50 汽车插接件国内外水平差距

表2-51 2005年汽车组合开关国内市场需求

表2-53 2005年汽车继电器国内市场需求

表2-55 2005年汽车电喇叭国内市场需求

表2-57 2005年汽车交流发电机国内市场需求

表2-59 2005年汽车起动机国内市场需求

表3-22 2005年各主要汽车厂商产销量预测

表3-27 2003- 2004年吉利轿车销售情况一览表

表4-3 德国博世汽车零配件业务

表4-9 日本电装主要产品列表

表4-12 西门子2003-2004重要数据一览表

表4-13 西门子VDO汽车电子产品列表

表4-14 一汽四环汽车主营产品、业务一览表

表4-15 东风汽车零部件产品列表

表4-17 威孚高科主营业业务构成及市场份额

表5-1 歌乐OEM供货汽车厂商一览表

表5-2 歌乐的汽车影音系统

表5-3 歌乐的汽车CD主机

表5-4 歌乐的汽车VCD 主机如下表所示

表5-5 歌乐的汽车功放产品

表5-6 歌乐的汽车扬声器产品

表5-7 先锋的汽车影音系统

表5-13 松下的汽车主机产品

表5-15 阿尔派的汽车CD 主机

表5-16 阿尔派的汽车DVD 影音系统

表5-20 索尼的汽车DVD 主机

表5-23 健伍的汽车DVD 影音系统

表5-27 JVC的汽车CD 主机

表5-30 富士通天的汽车功放产品

表5-31 KICKER 的汽车功放产品

表5-35 莱福公司旗下汽车音响品牌一览表

表5-39 MTX的汽车扬声器产品

表5-40 JL的汽车功放产品

表5- 41 麦景图功放产品

表5-43 BOSTON Pro系列产品特点

表5-47 西门子VDO的汽车VCD主机

表5-48 PHILIPS主要产品排位情况

表5-49 法国劲浪的汽车扬声器产品

表5-52 HECO的汽车扬声器产品

表5-53 DLS汽车音响产品系列及特点

表5-56 RENO汽车音响产品系列及特点

表5-57 DALI的汽车扬声器产品

表5-59 深圳航盛汽车音响产品列表

表5-60 江苏天宝汽车音响系列产品列表

表5-61 江苏东华汽车影音系列产品列表

表5-62 惠州华阳汽车影音系列产品列表

表5-64 深圳中彩汽车音响系列产品列表

表5-67 夏新车载多媒体产品列表

表5-68 创维车载多媒体部分产品列表

表5-69 上广电汽车影音产品列表

表5-70 上广电汽车影音产品推荐最佳组合

表5-71 上海凯歌汽车音响系列产品系列

表5-74 深圳赛格导航科技GPS产品一览表

表5-78 杭州求精电子典型产品及其功能简介

表5-80 好帮手车载GPS卫星导航系统产品列表

表5-82 Topcon GPS设备型号一览表

表5-83 美国GARMIN在中国部分产品列表

表6-1 2005第一季度全球半导体公司销售额排名

表6-2 2004年全球MCU市场销售额排名

表6-3 2004年汽车类MCU市场全球排名

表6-4 瑞萨汽车电子领域产品和服务列表

表6-5 飞思卡尔微控制器产品系列

表6-8 NEC半导体及电子器件厂商在华企业

表6-9 ST五大领域产品主要客户和应用领域一览表

表6-10 ST汽车电子产品主要客户和应用领域一览表

表6-15 Atmel微控制器产品列表

表6-16 松下电器半导体产品列表

表6-18 英飞凌微控制器产品列表

表6-19 英飞凌技术合作伙伴和合作内容

表6-20 1997-2007年北美汽车OEM传感器市场需求预测

表6-23 霍尼韦尔汽车传感器典型车辆应用一览表

表6-24 德尔福传感器产品列表

表6-25 艾默生公司业务范围

表6-26 Freescale传感器种类和部分传感器产品列表

表6-28 罗克韦尔自动化传感器系列列表

表6-29 伊顿传感器列表

表6-31 博世传感器应用范围

表6-33 Maxim传感器列表

表6-36 TI车用传感器产品、功能和典型应用一览表

表6-37 九州恒润产品列表

表7-1 影响整车商自制或外购零部件决策的主要因素

表7-2 美、日汽车巨头与整车配套厂商地理位置距离对比表

表7-3 中国部分汽车电子合资企业一览表(23个)

表7-4 通过认证的部分汽车电子企业名录(38个)

表7-5 部分发动机电子企业及其客户一览表

表7-6 部分底盘电子企业及其客户一览表

表7-7 部分车身电子企业及其客户一览表

表7-8 部分维修设备提供商及其客户一览表

2004年,全球汽车电子产品市场规模已接近1000亿美元,而电子元器件的市场规模达到130亿美元,并以7%~10%的年复合增长率保持高速增长。随着我国汽车市场的快速发展和汽车电子的价值含量迅速提高,我国汽车电子产业将形成巨大的规模经济效应,汽车电子产品占汽车的成本将进一步提高,轿车中汽车电子产品比例将达到30%~40%。

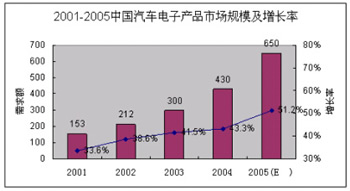

近年来中国汽车行业的迅速发展,为汽车电子市场的扩大提供了积极推动,整个市场以超过40%的比例快速增长,详细情况如下图所示:

发动机电子占据最大份额,通讯导航和安全娱乐产品市场地位将有所上升

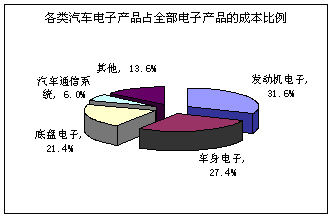

我们将汽车电子产品分为以下几类:发动机电子、底盘电子、车身电子、汽车通讯与导航、汽车娱乐与安全、汽车维修与检测等。各类产品在全部电子产品中所占成本比例如下图所示:

来源:本研究中心整理

其中发动机电子占据最大份额,目前国内市场主要被博世、德尔福、电装等国外厂商垄断,由于技术难度高,所以利润丰厚。车身控制系统和底盘电子系统分列二、三位,目前亦主要被外国厂商所占据。通讯与导航、娱乐与安全系统虽然目前所占比例较小,但因为代表了汽车电子发展趋势,所以未来市场地位将有所提高。

国内汽车电子技术水平低,高端市场被国外厂商垄断

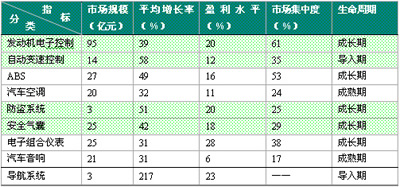

与国外相比,我国汽车电子应用水平仍十分落后。目前国内汽车电子零组件厂商有1000多家,绝大部分集中在车载音响和汽车通信等低技术产品领域。由于进入者众多,产品供过于求,部分企业亏损严重。而技术含量高、利润丰厚的发动机电子、底盘电子、车身电子等产品几乎全部被国外厂商或合资企业垄断。国外已经普遍应用的汽车电喷系统、防抱死制动系统和安全气囊等电子产品,在我国的生产和应用也刚刚起步。即使应用比例较高的汽车音响、汽车空调等产品,其档次与国外相比也处于较低水平。目前各类产品的发展状况如下表:

胎压监控系统刚刚起步,但未来发展空间很大

2001年,福特、戴姆勒-克莱斯勒、宝马、PSA等许多欧美车厂就开始配置TPMS,但仅限于高端车型。2003年11月之后,在美国生产的新车把TPMS作为标准配置。在中国,目前轮胎压力监测装置技术的发展还很滞后。虽然推出的相关产品较多,但都属于零售安装的简易系统,技术成熟的产品尚基本处于空白。不过,清华同方等国内厂商已经开始研究TPMS。2005年,中国旅游大巴车上也将装配TPMS。由于中国政府和汽车用户对汽车安全日益关注,预计胎压监控系统将成为未来几年中发展最快的汽车电子应用系统。

车身电子技术门槛相对较低,其中安全气囊将有快速发展

车身电子主要包括天线、电动门窗、安全气囊、三点式安全带等。与发动机电子和底盘电子相比,车身电子技术壁垒相对较低,国内厂商可望有所作为。2000年,我国出台了CMVDR294《关于正面碰撞乘员保护设计规则》法规,对所有M1类新车型提出了较高的安全要求,这在很大程度上促进了安全气囊产业的成长与发展。从2002年下半年起,安全气囊成为我国汽车产品上市的必备条件。我们预计,安全气囊市场在未来5年内将保持20%的增长率。

家电企业纷纷进入,汽车电子将成为家电业的下一个利润增长点

由于看好汽车电子的未来发展潜力,以创维、TCL、海尔、新科、夏新和康佳等为代表的家电企业纷纷进入了汽车电子领域。因为汽车电子行业的利润率远远高于家电行业,所以汽车电子将成为家电业的下一个利润增长点。在劳动力成本、工程技术人员数量和生产潜力等方面,国内企业具有发达国家难以企及的优势,但在技术上与国际知名企业尚存在差距,国内厂商要进军技术含量高的领域,基本还要采用与国外企业合资的方式。

近年来中国汽车行业的迅速发展,为汽车电子市场的扩大提供了积极推动,整个市场以超过40%的比例快速增长,详细情况如下图所示:

图2 2001-2005中国汽车电子产品市场规模及增长率

发动机电子占据最大份额,通讯导航和安全娱乐产品市场地位将有所上升

我们将汽车电子产品分为以下几类:发动机电子、底盘电子、车身电子、汽车通讯与导航、汽车娱乐与安全、汽车维修与检测等。各类产品在全部电子产品中所占成本比例如下图所示:

图1 各类汽车电子产品占全部电子产品的成本比例

来源:本研究中心整理

其中发动机电子占据最大份额,目前国内市场主要被博世、德尔福、电装等国外厂商垄断,由于技术难度高,所以利润丰厚。车身控制系统和底盘电子系统分列二、三位,目前亦主要被外国厂商所占据。通讯与导航、娱乐与安全系统虽然目前所占比例较小,但因为代表了汽车电子发展趋势,所以未来市场地位将有所提高。

国内汽车电子技术水平低,高端市场被国外厂商垄断

与国外相比,我国汽车电子应用水平仍十分落后。目前国内汽车电子零组件厂商有1000多家,绝大部分集中在车载音响和汽车通信等低技术产品领域。由于进入者众多,产品供过于求,部分企业亏损严重。而技术含量高、利润丰厚的发动机电子、底盘电子、车身电子等产品几乎全部被国外厂商或合资企业垄断。国外已经普遍应用的汽车电喷系统、防抱死制动系统和安全气囊等电子产品,在我国的生产和应用也刚刚起步。即使应用比例较高的汽车音响、汽车空调等产品,其档次与国外相比也处于较低水平。目前各类产品的发展状况如下表:

表1 中国汽车电子各细分领域发展水平

胎压监控系统刚刚起步,但未来发展空间很大

2001年,福特、戴姆勒-克莱斯勒、宝马、PSA等许多欧美车厂就开始配置TPMS,但仅限于高端车型。2003年11月之后,在美国生产的新车把TPMS作为标准配置。在中国,目前轮胎压力监测装置技术的发展还很滞后。虽然推出的相关产品较多,但都属于零售安装的简易系统,技术成熟的产品尚基本处于空白。不过,清华同方等国内厂商已经开始研究TPMS。2005年,中国旅游大巴车上也将装配TPMS。由于中国政府和汽车用户对汽车安全日益关注,预计胎压监控系统将成为未来几年中发展最快的汽车电子应用系统。

车身电子技术门槛相对较低,其中安全气囊将有快速发展

车身电子主要包括天线、电动门窗、安全气囊、三点式安全带等。与发动机电子和底盘电子相比,车身电子技术壁垒相对较低,国内厂商可望有所作为。2000年,我国出台了CMVDR294《关于正面碰撞乘员保护设计规则》法规,对所有M1类新车型提出了较高的安全要求,这在很大程度上促进了安全气囊产业的成长与发展。从2002年下半年起,安全气囊成为我国汽车产品上市的必备条件。我们预计,安全气囊市场在未来5年内将保持20%的增长率。

家电企业纷纷进入,汽车电子将成为家电业的下一个利润增长点

由于看好汽车电子的未来发展潜力,以创维、TCL、海尔、新科、夏新和康佳等为代表的家电企业纷纷进入了汽车电子领域。因为汽车电子行业的利润率远远高于家电行业,所以汽车电子将成为家电业的下一个利润增长点。在劳动力成本、工程技术人员数量和生产潜力等方面,国内企业具有发达国家难以企及的优势,但在技术上与国际知名企业尚存在差距,国内厂商要进军技术含量高的领域,基本还要采用与国外企业合资的方式。

购物车

购物车 购买方式:

购买方式: