2005年汽车显示屏产业研究报告

完成日期:2005年月

| 报告类型 | 纸介版 | PDF Email版 | PDF 光盘版 | 两种版本价格 |

| 价格 | 6500 | 7000 | ||

| 优惠价 | 6200 | 0 | 6700 | |

| English |

报告目录 查看简介

第一章 汽车显示面板主要应用技术与产业现状1.1 汽车显示面板分类

1.2 中小尺寸显示屏LCD技术

1.2.1 LCD产业结构

1.2.2 LCD显示屏各主要技术性能对比

1.2.3 TFT-LCD技术分类与对比

1.2.4 车载显示器用LCD产业状况

1. 3 OLED

1.3.1 OLED分类

1.3.2 车用及车载音响OLED产业现状

1.4 VFD

1.4.1 VFD结构及原理

1.4.2 VFD产业现状

第二章 汽车显示产业与市场状况

2.1 汽车显示整体市场状况

2.2 车载显示器产业状况

2.2.1 车载显示器的应用

2.2.2 前装与后装市场

2.2.3 中国的车载显示器生产以后装市场为主

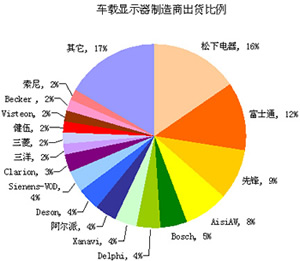

2.2.4 车载显示器制造主要集中在日本厂商手中

2.3 车载显示器市场状况

2.3.1 车载显示器面板所用技术近几年以a-si TFT-LCD 为主流

2.3.2 车载显示器用显示屏的尺寸与分辩率配置比重

2.4 车载显示器市场发展趋势

2.4.1 车载显示器将成为汽车标配

2.4.2 中国将是车载显示器最具潜力市场

第三章 汽车显示面板主要生产厂商

3.1 汽车显示TFT-LCD主导厂商

3.1.1日立显示

3.1.2夏普电子部品

3.1.3 卡西欧电子部品

3.1.4 东芝松下显示技术公司

3.1.5三洋爱普生映像元器件株式会社

3.1.6 三星电子

3.1.7 友达光电

3.1.8 统宝光电

3.1.9 飞利浦半导体

3.1.10 元太科技

3.2 汽车显示STN-LCD主导厂商

3.2.1 胜华科技

3.2.2 天马

3.2.3 现代LCD

3.2.4 碧悠

3.2.5 华生科技

3.2.6 信利半导体

3.2.7 全台晶像

3.2.8 光联

3.2.9 光王电子株式会社(Optrex)

3.4 VFD主要厂商

3.4.1 日本双叶电子工业株式会社

3.4.2 三星SDI

3.4.3 上海三星真空电子器件有限公司

3.4.4 浙江京东方显示技术股份有限公司

3.4.5上海中荧显示技术有限公司

第四章 整车厂商分析

4.1 SUV厂商

4.2 MPV厂商

4.3 轿车厂商

4.4 微车厂商

部分图表目录

表1-1 中小尺寸彩色LCD面板性能优缺点

表1-2 a-Si TFT-LCD 与LTPS TFT-LCD技术原理

表1-3 全球主要中小尺寸TFT-LCD面板厂家产能统计

表1-4 OLED专利授权厂商与投资厂商一览表

表1-5 OLED显示面板应用领域与技术限制因素

表1-6 高技术VFD类别参数表

表2-1 车载显示器车厂规格要求

表2-2 中国大陆车载显示器厂商一览表

表3-1 日立显示TFT-LCD生产线概况

表3-2 日立显示各种产品对应生产线状况

表3-3 日立显示户外设施显示产品一览

表3-4 夏普TFT-LCD生产线概况

表3-5 夏普小尺寸LCD厂概况

表3-6 夏普FA与其它产品用中小尺寸LCD产品一览表

表3-7 卡西欧图像信息、FA测量设备和娱乐电子产品用LCD产品一览

表3-8 TMD TFT-LCD生产线概况

表3-9 TMD 汽车导航与AV用显示产品一览表

表3-10 三洋爱普生LCD生产线概况

表3-11 三洋爱普生车用显示产品一览

表3-12 三洋爱普生小型AV设备用显示产品一览表

表3-13 三星电子AV及汽车导航用TFT-LCD产品一览

表3-14 友达车用/手提DVD用LCD产品

表3-15 友达TFT-LCD生产线概况

表3-16 统宝车用显示

表3-17 元太科技2000-2005年收入与毛利表

表3-18 元太科技产品系列表(普通)

表3-19 元太科技产品系列表(wide)

表3-20 元太科技产品下游厂商

表3-21 胜华2003-2005年各项产品所占营业收入比例统计及预测

表3-22 胜华2003年与2004年前九月与10月客户结构

表3-23 胜华生产线概况

表3-24 胜华彩色STN-LCD产品一览

表3-25 胜华TFT-LCD

表3-26 天马2002-2004年产品毛利率统计

表3-27 现代LCD生产线概况

表3-28 现代彩色STN-LCD产品一览表

表3-29 TFT-LCD模块产品一览表

表3-30 碧悠LCD生产线概况

表3-31 碧悠彩色STN 单显产品列表

表3-32 碧悠彩色STN双显产品列表

表3-33 华生科技LCD生产线概况

表3-34 华生科技标准产品一览表

表3-35 信利半导体产品类型与生产能力一览

表3-36 信利半导体生产线概况表

表3-37 信利半导体手机用LCD主要产品一览

表3-38 全台产品下游厂商

表3-39 光联现有STN面板生产线

表3-40 光王TFT-LCD产品

表3-41 光王CSTN-LCD产品

表3-42 东北先锋TFT面板产品系列

表3-43 铼宝非手机类产品列表

表3-44 铼宝生产基地概况

表3-45 光磊OLED产品一览 表

图1-1 LCD产业链结构

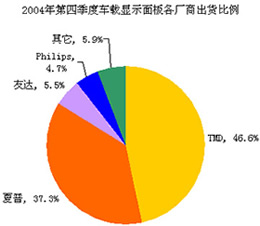

图1-2 2004年第4季度车载显示面板各厂商出货比例

图1-3 OLED 与PLED结构图

图1-4 OLED主动与被动驱动方式

图1-5 VFD的分解斜视图

图1-6 VFD的分类

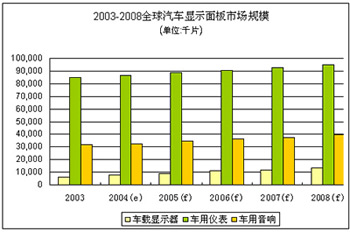

图2-1 2003-2008全球汽车显示面板市场规模

图2-2 车载显示器制造商出货比例

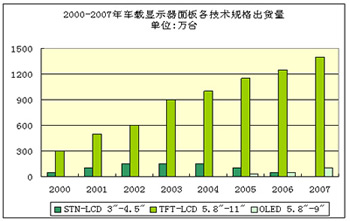

图2-3 2000-2007年车载显示器面板各技术规格出货量

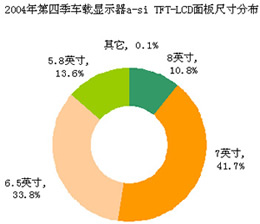

图2-4 2004年第四季车载显示器a-si TFT-LCD面板尺寸分布

图2-5 2001-2004中国汽车保有量

图3-1 日立显示大尺寸与中小尺寸LCD各季度销售额:2002-2004

图3-2 CG硅与非晶硅对比图

图3-3 卡西欧2004年1-3季度各类产品收入比例

图3-4 卡西欧HAST技术图解

图3-5 LTPS TFT-LCD工艺流程图

图3-6 TMD收入情况

图3-7 MD-TFD原理图

图3-8 2002年1季度-2004年4季度友达营业收入与中小尺寸所占比例统计

图3-9 友达各部分应用所占销售额之比

图3-10 2003年1季度-2004年4季度友达中小尺寸出货量与销售收入统计

图3-11 2002年1季度-2004年2季度友达中小尺寸出货量与平均销售价格统计

图3-12 1998-2005年胜华营业收入与毛利率变化与预测图

图3-13 2001-2004年天马营业收入与毛利率统计

图3-14 2001-2004年天马国内国外销售比例统计

图3-15 1998-2004年碧游营业收入和毛利率变化图

图3-16 信利液晶显示产品销售组成

图3-17 1999~2004年全台营业收入与毛利率变化图

图3-18 全台手机用LCD与非手机用营收比重

图3-19 光联1999~2004年营业收入与毛利率变化图

图3-20 2001-2004年铼宝收入与亏损统计

图3-21 1999-2004年光磊营业收入与毛利率统计

本报告对各汽车显示主要技术CSTN-LCD、TFT-LCD、OLED和VFD的技术特性、相互性能对比及产业现状进行了说明, 介绍了目前车载显示器的前装与后装生产与市场的情况、车载显示器面板目前的主流技术与配置,并对车载显示器市场的发展方向进行了分析,分别详细描述了汽车显示用TFT-LCD、STN-LCD、 OLED和VFD面板厂家的情况,最后对中国整车厂商的生产和销售情况进行了介绍。

1.汽车显示市场的发展潜力最大

相对于2004年,2005年的整体汽车显示市场(包括STN、TFT、VFD和OLED)的规模预计会增长10%,其主要驱动力量来自于a-Si TFT显示在汽车市场的日益普及。随着诸如导航系统和后座娱乐系统之类的先进车内应用的深入,2004~2005年,a-Si TFT显示的数量预计会增长13%。

对消费者而言,相对于高价位的汽车,车载显示屏所占金额比例微不足道,因此效果呈现将为消费者选购商品配备重要考虑因素之一,价格因素反而其次。因此对于比较高端的显示技术是个值得大力进军的市场。

2.VFD在汽车仪表盘上的应用正日趋扩大

车用仪表是汽车的标配产品,其市场规模一直在随着汽车工业的发展而稳定增长。

VFD在家电的显示控制面板上的应用已相当成熟,成本也相对较低。 结合芯片技术,VFD显示屏能显示自由控制的复杂图形,比LCD和LED更能突出视觉效果,亮度高,对比度高,并且更加精确和可靠。这些特性使VFD非常适合用作车用仪表显示屏, 全球不少先进的零部件生产企业都将VFD技术应用到了汽车仪表产品上,使仪表盘布局更合理,更具有复杂的显示功能。

以前VFD车用仪表显示,大多只在高档车和日本车中配置,现在许多中档甚至低档车中也开始纷纷配置VFD仪表显示盘。VFD在汽车显示仪表盘上的应用规模会逐步扩大。

3.a-Si TFT-LCD 在车载显示屏领域近几年都将是主流技术

车载显示器面板所用的TFT-LCD技术,目前以兼具价格及性能优势的a-Si TFT-LCD为主,并且这将是近几年内的绝对主流技术。而LTPS TFT-LCD 车载显示面板目前仅有统宝一家主要厂商,比例极低,未来随着其生产良率及成本结构的改善可能有机会逐年超过a-Si TFI-LCD。

4.车载显示器面板目前以7英寸和6.5英寸为主

目前车载显示器面板主要在6.5吋与7.0吋最多,分别占33.8%与41.7%,少部分采用5.8吋与8.0吋。且以宽屏幕为主,分辨率绝大多数为480x234。由于用户对画面显示的高分辨率的要求,以及车载显示器的多用途要求成过急在可视范围内能显示更多的信息,未来车载显示面板的确主流方向是10英寸,分辨率为800*480。

5.未来新车配备显示器的比例会逐步上升

车载显示器市场按应用分为包含车载导航装置、车载电视,以及车载信息系统。按装配时间分为原装(before market)和后配(after market)两个市场,原装市场需要经过严格的认证,进入较难;后配市场则不需认证,是目前最大的市场,约是原装市场的20倍。未来随着汽车导航系统等成为汽车标配,新车配备显示器即原装市场的比例会逐步提升,根据统计资料,2003年5900万汽车中约有5%配有卫星定位系统(GPS或NAVI)、13.8%配有车载显示器。预估2004年车用显示器配备率仍将成长,估计2004年全球逾6000万台汽车中约16%配有车用显示器。

6.车载显示LCD面板生产与前装车载显示器制造都相对集中在日本厂商

车载显示LCD面板的的生产高度集中于日本厂商,仅TMD和夏普就占了80%以上。而前装车载显示器的制造也相对集中,松下、富士通和先锋占了4成。日本企业所占比例高一方面是因为日本企业在中小尺寸领域实力强大,另一方面是因为汽车上装备液晶显示器的大多是日本企业,如丰田、本田、日产、三菱等。

1.汽车显示市场的发展潜力最大

相对于2004年,2005年的整体汽车显示市场(包括STN、TFT、VFD和OLED)的规模预计会增长10%,其主要驱动力量来自于a-Si TFT显示在汽车市场的日益普及。随着诸如导航系统和后座娱乐系统之类的先进车内应用的深入,2004~2005年,a-Si TFT显示的数量预计会增长13%。

对消费者而言,相对于高价位的汽车,车载显示屏所占金额比例微不足道,因此效果呈现将为消费者选购商品配备重要考虑因素之一,价格因素反而其次。因此对于比较高端的显示技术是个值得大力进军的市场。

2.VFD在汽车仪表盘上的应用正日趋扩大

车用仪表是汽车的标配产品,其市场规模一直在随着汽车工业的发展而稳定增长。

VFD在家电的显示控制面板上的应用已相当成熟,成本也相对较低。 结合芯片技术,VFD显示屏能显示自由控制的复杂图形,比LCD和LED更能突出视觉效果,亮度高,对比度高,并且更加精确和可靠。这些特性使VFD非常适合用作车用仪表显示屏, 全球不少先进的零部件生产企业都将VFD技术应用到了汽车仪表产品上,使仪表盘布局更合理,更具有复杂的显示功能。

以前VFD车用仪表显示,大多只在高档车和日本车中配置,现在许多中档甚至低档车中也开始纷纷配置VFD仪表显示盘。VFD在汽车显示仪表盘上的应用规模会逐步扩大。

3.a-Si TFT-LCD 在车载显示屏领域近几年都将是主流技术

车载显示器面板所用的TFT-LCD技术,目前以兼具价格及性能优势的a-Si TFT-LCD为主,并且这将是近几年内的绝对主流技术。而LTPS TFT-LCD 车载显示面板目前仅有统宝一家主要厂商,比例极低,未来随着其生产良率及成本结构的改善可能有机会逐年超过a-Si TFI-LCD。

4.车载显示器面板目前以7英寸和6.5英寸为主

目前车载显示器面板主要在6.5吋与7.0吋最多,分别占33.8%与41.7%,少部分采用5.8吋与8.0吋。且以宽屏幕为主,分辨率绝大多数为480x234。由于用户对画面显示的高分辨率的要求,以及车载显示器的多用途要求成过急在可视范围内能显示更多的信息,未来车载显示面板的确主流方向是10英寸,分辨率为800*480。

5.未来新车配备显示器的比例会逐步上升

车载显示器市场按应用分为包含车载导航装置、车载电视,以及车载信息系统。按装配时间分为原装(before market)和后配(after market)两个市场,原装市场需要经过严格的认证,进入较难;后配市场则不需认证,是目前最大的市场,约是原装市场的20倍。未来随着汽车导航系统等成为汽车标配,新车配备显示器即原装市场的比例会逐步提升,根据统计资料,2003年5900万汽车中约有5%配有卫星定位系统(GPS或NAVI)、13.8%配有车载显示器。预估2004年车用显示器配备率仍将成长,估计2004年全球逾6000万台汽车中约16%配有车用显示器。

6.车载显示LCD面板生产与前装车载显示器制造都相对集中在日本厂商

车载显示LCD面板的的生产高度集中于日本厂商,仅TMD和夏普就占了80%以上。而前装车载显示器的制造也相对集中,松下、富士通和先锋占了4成。日本企业所占比例高一方面是因为日本企业在中小尺寸领域实力强大,另一方面是因为汽车上装备液晶显示器的大多是日本企业,如丰田、本田、日产、三菱等。

购物车

购物车 购买方式:

购买方式: