2005年中国平板电视及高端电视产业研究报告

完成日期:2005年8月

| 报告类型 | 纸介版 | PDF Email版 | PDF 光盘版 | 两种版本价格 |

| 价格 | 11000 | 12800 | ||

| 优惠价 | 10600 | 0 | 12300 | |

| English |

报告目录 查看简介

第一章 数字电视关键零部件供应链结构概况第二章 等离子电视市场和厂商

2.1、等离子电视全球市场简介

2.2、等离子电视中国市场简介

2.3、等离子电视原理简介

2.4、等离子电视面板结构

2.5、等离子电视面板制造工艺简介

2.6、等离子电视面板关键原材料市场现状

2.6.1、玻璃基板

2.6.1.1、旭硝子简介

2.6.1.2、电气硝子简介

2.6.2、总线、数据电极材料

2.6.3、绝缘层材料

2.6.4、 保护层材料

2.6.5、PDP阻隔壁材料

2.6.6、荧光粉

2.6.7、光学滤光片

2.6.8、等离子电视面板驱动IC

2.7、等离子电视面板市场简介

2.8、等离子电视面板主要厂家简介

2.8.1、松下等离子显示器公司(MATSUSHITA PDP COMPANY LTD,简称MPDP)

2.8.2、富士通日立等离子显示器公司(FHP)

2.8.3、日本先锋电子集团PDP事业有限公司

2.8.4、LG 电子公司

2.8.5、三星SDI公司

2.8.6、ORION ELECTRIC公司

2.8.7、台湾友达光电(AU OPTRONICS CORP)

2.8.8、中华映管(简称华映)

2.8.9、台塑光电

2.8.10、全球主要PDP 面板供货商产能状况

2.9、中国等离子电视使用面板来源及价格

2.10、等离子电视主要代工厂台湾声宝简介

2.11、PDP主要厂商国内生产基地简介

2.11.1、日立

2.11.2、先锋

2.11.3、索尼

2.11.4、东芝

第三章 背投电视市场和厂商

3.1、背投电视全球市场简介

3.2、中国背投电视市场简介

3.3、主要背投电视类型性能对比

3.4、背投电视光学引擎简介

3.5、CRT背投电视

3.5.1、CRT背投电视关键元件投影管厂家简介

3.5.2、国内CRT背投电视厂家简介

3.6、DLP背投电视

3.6.1、DLP背投电视原理简介

3.6.2、三种DLP投影方式简介

3.6.3、DLP背投电视优缺点

3.6.4、DMD芯片一览

3.6.5、主要DLP背投电视厂家及产品介绍

3.7、LCD背投电视

3.7.1、LCD背投电视关键元件——HTPS TFT-LCD简介

3.7.2、LCD背投电视光学引擎简介

3.7.3、LCD背投电视厂家及产品介绍

3.8、LCOS背投电视

3.8.1、LCOS背投电视原理与LCOS面板介绍

3.8.2、LCOS光学引擎介绍

3.8.2.1、三片LCOS面板光学引擎介绍

3.8.2.2单片LCOS面板光学引擎介绍

3.8.2.2.1、MICRODISPLAY

3.8.2.2.2、飞利浦旋转棱镜

3.8.2.2.3、COLORLINK

3.8.2.2.4、D-ILA光学引擎

3.8.3、LCOS面板主要厂家简介

3.8.3.1、AURORA

3.8.3.2、SPATIALIGHT

3.8.3.3、MICRODISPLAY

3.8.3.4、BRILLIAN

3.8.3.5、奇景光电

3.8.3.6、逸坤科技(ELCOS MICRODISPAY TECHNOLOGY)

3.8.3.7、台湾微型影像股份有限公司(TMDC)

3.8.3.8、INTEL(英特尔)

3.8.3.9、索尼

3.8.4、LCOS背投电视、光学引擎厂家及产品介绍

3.8.4.1、日立

3.8.4.2、飞利浦

3.8.4.3、RCA

3.8.4.4、三洋

3.8.4.5、歌林

3.8.4.6、江西鸿源数显

3.8.4.7、北京电影机械所

3.8.4.8、昂纳明达光电技术

3.8.4.9、创维

3.8.4.10、TCL

第四章 LCD-TV市场和厂商

4.1、全球LCD-TV市场简介

4.2、中国LCD-TV市场简介

4.3、LCD-TV关键元件——面板简介

4.4、LCD-TV面板成本结构及关键原材料简介和供应状况预测

4.4.1、玻璃基板

4.4.2、彩色滤光片

4.4.3、驱动IC

4.4.4、背光模组

4.4.5、偏光板

4.5、LCD-TV面板价格预测

4.6、LCD-TV面板主要厂家简介

4.6.1、各厂家15、17、20、26、30英寸LCD-TV面板性能对比

4.6.2、夏普

4.6.3、三星电子

4.6.4、LG-PHILIPS LCD

4.6.5、友达光电

4.6.6、奇美电子

4.6.7、中华映管

4.6.8、广辉电子

4.6.9、瀚宇彩晶

4.6.10、京东方

4.6.11、上广电-NEC

4.7、LCD-TV OEM和ODM主要厂家简介

4.7.1、大同

4.7.2、东元

4.7.3、瑞轩

4.7.4、唯冠

第五章 高端电视关键IC产业

5.1、高端电视关键IC产业简介

5.2、高端电视关键IC厂家简介

5.2.1、GENESIS

5.2.2、PIXELWORKS

5.2.3、泰鼎

5.2.4、凌越

5.2.5、兆宏

5.2.6、凌阳

2.5.7、创品电子

2.5.8、晶磊

5.2.9、成都威斯达

5.2.10、MICRONAS

5.2.11、OPLUS

5.2.12、卓然(ZORAN)

第六章 中国主要电视厂商及市场分析

6.1、长虹

6.2、TCL

6.3、康佳

6.4、创维

6.5、上广电

6.6、海信

6.7、厦华

6.8、华强三洋

6.9、海尔

6.10、其余国外品牌

6.10.1山东松下

6.10.2、大连东芝

6.10.3、沈阳LG

6.10.4、苏州飞利浦

6.10.5、上海索尼

6.10.6、天津三星

部分图表目录

图1-1 CRT电视关键零部件供应链图

图1-2 PDP电视关键零部件供应链图

图1-3 LCD电视关键原材料供应链图

图1-4 CRT背投电视电视关键原材料供应链图

图1-5 液晶背投电视关键原材料供应链图

图1-6 LCOS背投电视关键原材料供应链图

图2-1、2000-2005年世界PDP TV销量

图2-2、2005-2009年世界PDP TV销量及增长率预测

图2-3、2005年1季度PDP TV销量全球各地区比例

图2-4、全球等离子电视市场各主要品牌市场占有率

图2-5、2004年欧洲PDP TV市场份额厂商比例分布

图2-6、2004年4季度北美PDP TV市场份额厂商比例分布

图2-7、2004年4季度日本PDP TV市场份额厂商比例分布

图2-8、2002-2004年中国PDP TV市场规模与变化

图2-9、2004年中国PDP TV市场各尺寸结构

图2-10、2004年中国PDP TV销售渠道结构

图2-11、2004年中国PDP TV市场区域结构

图2-12、2004年中国PDP TV消费群体分布

图2-13、2005年中国PDP TV市场规模预测

图2-14、PDP原理图

图2-15、PDP面板结构图

图2-16、PDP面板敞开图

图2-17、PDP电路原理图

图2-18、PDP面板工艺流程

图2-19、PDP TV各部分成本构成比例

图2-20、PDP面板各部分成本构成比例

图2-21、1999-2005年PDP玻璃基板销量与销售额

图2-22、1999-2004财年旭硝子销售额与运营利润

图2-23、旭硝子产品结构

图2-24、PDP面板总线、数据电极材料市场主要厂家市场占有率

图2-25、PDP面板电极层材料市场主要厂家市场占有率

图2-26、PDP面板阻隔壁材料市场主要厂家市场占有率

图2-27、2005年1-4月全球PDP面板出货量

图2-28、2004年PDP面板市场主要厂家市场占有率

图2-29、2005年1-4月PDP面板市场主要厂家市场占有率

图2-30、2004年6月-2006年PDP面板主要厂家产能扩展统计

图2-31、2004-2005年1季度PDP模组价格走势

图2-32、2004-2005年1季度PDP TV价格走势

图2-33、2004-2005年LGE面板模组出货量与平均价格统计与预测

图2-34、2005年1季度三星SDI各部门销售比例统计

图2-35、2003年1季度到2005年1季度三星SDI面板出货量与平均价格

图2-36、2004年华映各部门收入比例

图2-37、台湾声宝1999-2004年营业收入与毛利率

图2-38、台湾声宝2003年主要客户比例

图3-1、2004年全球微显背投电视销售额

图3-2、2002年至2008年各种背投电视出货量预测

图3-3、2005年全球微显背投电视消费量地区分布比例预测

图3-4、2003年3季度至2004年4季度DLP背投电视出货量和增长率

图3-5、2003年3季度至2004年4季度LCD背投电视出货量和增长率

图3-6、2003年3季度至2004年4季度LCOS背投电视出货量和增长率

图3-7、2000-2005年中国背投电视销量统计与预测

图3-8、背投电视基本原理图

图3-9、投影屏幕原理图

图3-10、CRT背投原理

图3-11、CRT投影管实物

图3-12、DMD芯片实物

图3-13、DMD微结构

图3-14、DLP投影原理图

图3-15、三片DLP投影光学引擎原理图

图3-16、单片DLP投影光学引擎原理图

图3-17、两片DLP投影光学引擎原理图

图3-18、40英寸以上DLP背投出货量地区分布比例预测

图3-19、2003年4季度-2005年1季度 DLP背投北美TV市场占有率

图3-20、穿透式LCD投影光学引擎原理图

图3-21、反射式LCD投影光学引擎原理图

图3-22、LCOS面板结构

图3-23、LCOS面板微结构

图3-24、三片式LCOS投影光学引擎原理图

图3-25、Colorlink的ColorSelect原理图

图3-26、Colorlink的ColorQuard 实物

图3-27、MicroDisplay单片式LCOS投影光学引擎原理图

图3-28、飞利浦片三式LCOS投影光学引擎原理图

图3-29、飞利浦单片式LCOS投影光学引擎原理图

图3-30、Colorlink单片式LCOS投影光学引擎原理图

图3-31、Colorlink的ColorSwitch实物

图3-32、D-ILA面板结构

图3-33、索尼SXRD面板结构

图3-34、SXRD的制造流程示意图

图3-35、飞利浦55英寸LCOS背投电视的光学引擎部分实物照片

图3-36、RCA LCOS背投电视光学引擎示意图

图4-1、2002-2008年全球LCD-TV出货量统计与预测

图4-2、2005年1季度全球LCD-TV出货量地区分布比例

图4-3、2005年1季度全球LCD-TV市场份额厂商比例分布

图4-4、2001-2007年全球LCD-TV平均尺寸统计与预测

图4-5、2005年1季度LCD-TV尺寸分布比例

图4-6、2004年4季度北美LCD-TV市场份额厂商比例分布

图4-7、2004年4季度日本LCD-TV市场份额厂商比例分布

图4-8、2004年4季度欧洲LCD-TV市场份额厂商比例分布

图4-9、2004年4季度中国LCD-TV各品牌出货量占有率

图4-10、2004年20、30、32、37 英寸LCD-TV国内品牌与国外品牌平均零售价格对比

图4-11、2004年大屏幕(25英寸以上)LCD-TV购买消费者的职业特征

图4-12、2004年大屏幕(25英寸以上)LCD-TV购买消费者的收入特征

图4-13、2005年中国LCD-TV市场销量预测

图4-14、2005-2009年中国LCD-TV市场规模预测

图4-15、LCD-TV成本结构图

图4-16、三星电子和LG-Philips面板尺寸标准

图4-17、5、6、7代TFT-LCD生产线生产15、17、20、24英寸LCD-TV面板成本对比

图4-18、5、6、7代TFT-LCD生产线生产30、32、37、42英寸LCD-TV面板成本对比

图4-19、LCD-TV产业链上下游结构

图4-20、LCD-TV面板原材料结构比例

图4-21、2004年全球TFT-LCD玻璃基板市场占有率

图4-22、2004-2005年TFT-LCD用玻璃基板短缺状况预测

图4-23、彩色滤光片结构示意图

图4-24、五代LCD-TV彩色滤光片材料成本比例

图4-25、2004年全球彩色滤光片厂家市场占有率

图4-26、2004年全球驱动IC市场占有率

表4-27、台湾主要LCD驱动IC封测动态一览

图4-28、2003年2季度-2005年1季度偏光板出货量统计

图4-29、2005年1季度偏光板市场份额地区分布比例

图4-30、2005年1季度偏光板市场份额厂商分布比例

图4-31、2002-2005年偏光板全球产能统计与预测

图4-32、2003年2季度-2005年2季度15、17、20英寸LCD-TV面板价格统计及预测

图 4-33、2003年2季度-2005年2季度26、30、37英寸LCD-TV面板价格统计及预测

图4-34、夏普2002-2005财年产品结构比例

图4-35、2004-2005年2季度三星TFT-LCD部门营业收入与毛利率统计

图4-36、2004-2005年2季度三星TFT-LCD部门出货量与销售收入统计

图4-37、2004-2005年2季度三星TFT-LCD部门产品结构比例统计

图4-38、2004年2季度-2005年2季度LG.Philips LCD销售收入与毛利率

图4-39、2004年2季度-2005年2季度LPL出货量与平均销售价格

图4-40、2004年2季度-2005年1季度LG.Philips LCD产品结构比例统计

图4-41、2002-2004年LG.Philips LCD产品地区销售比例

图4-42、2004年2005年1季度友达营业收入与毛利率统计

图4-43、2004年-2005年1季度友达大尺寸面板出货量与平均销售价格

图4-44、2004年-2005年1季度友达中小尺寸面板出货量与销售收入

图4-45、2004年-2005年1季度友达产品应用结构比例

图4-46、2004-2005年1季度奇美营业收入与毛利率统计

图4-47、2004年2005年1季度奇美出货量与平均销售价格统计

图4-48、2004年-2005年1季度奇美每季度产品应用结构比例

图4-49、2004年-2005年1季度奇美产品尺寸比例

图4-50、2004-2005年1季度华映销售收入与毛利率统计

图4-51、2004年2005年1季度华映各项产品毛利率统计

图4-52、2004年-2005年华映各季TFT-LCD出货量统计与预测

图4-53、2004-2005年1季度华映产品比例结构

图4-54、2004年-2005年1季度华映TFT-LCD产品应用比例结构

图4-55、2004-2005年1季度广辉营业收入与毛利率统计

图4-56、2004-2004年1季度彩晶营业收入与毛利率统计

图4-57、2004年-2005年1季度彩晶产品应用结构比例

图4-58、2004年-2005年1季度彩晶产品出货量与平均销售价格统计

图4-59、2004年-2005年1季度彩晶产品按尺寸出货比例

图4-60、大陆与台湾企业5代线投资效率比较

图4-61、大陆、台湾、韩国企业5代线建设速度对比

图4-62、2004年-200年1季度大同营业收入与毛利率统计

图4-63、2004年-2004年1季度东元营业收入与毛利率统计

图4-64、2004-2005年1季度瑞轩营业收入与毛利率统计

图4-65、2000-2004财年唯冠营业收入与利润统计

图4-66、唯冠2002-2004财年地区收入比例结构

图5-1、高端电视电路流程示意图

图5-2、2000-2004年Genesis财务状况一览

图5-3、2002-2004年Genesis收入按地区分布比例

图5-4、gm1601显示控制器的高端解决方案

图5-5、2000-2004年Pixelworks财务状况一览

图5-6、2003-2004年Pixelworks个季度营业收入与毛利率统计

图5-7、2000-2004年Pixelworks产品结构比例

图5-8、2004-2005年1季度泰鼎营业收入与毛利率统计

图5-9、DPTV 3D系统方框图

图5-10、2004-2005年1季度凌越营业收入与毛利率统计

图5-11、2002-2004年凌越产品应用结构

图5-12、2001-2004年凌阳营业收入与毛利率统计

图5-13、2002-2004年凌阳产品应用结构

图5-14、2004-2005年1季度晶磊营业收入与毛利率统计

图5-15、WSC1115系统解决方案

图5-16、WSC2000功能结构图

图5-17、WSC2000系统解决方案

图5-18 2000-2004年度micronas基本财务数据

图5-19 2005上半年micronas 收入按产品分类

图5-20 2005上半年micronas 收入按地域分类

图5-21 2005年micronas人员组成

图5-22 V2E设计示意图

图5-23 以DPS9455为核心的平板显示器解决方案示意图

图5-24 Rembrandt-1的器件框图

图5-25 Rembrandt-1的系统框图

图5-26 Matisse-1系统方框图

图5-27 基于Matisse-1的背投电视,投影仪,LCD电视和多功能显示器的设计方案

图5-28 基于Matisse-1的高端CRT显示器及高端输出DVD的设计方案

图5-29 Rembrandt-102 的框图设计方案

图5-30 基于Rembrandt-102的设计方案

图5-31 Monet-203应用方框图

图5-32 Raphael系统方框图

图5-33 2005年前半年zoran 的基本赢收

图5-34 1998-2004年卓然公司营业收入统计

图5-35 05年度第一季度与04年度第一季度地域收入比例

图5-36 05年第一季度与05年第一季度的产品收入比例

图5-37 Generation9系统方框图

图6-1、1999-2004年长虹营业收入与净利润统计

图6-2、2001-2004年长虹产品结构

图6-3、2001-2004年长虹毛利结构

图6-4、2001-2004年长虹出口收入与所占比例统计

图6-5、2004年7-12月长虹中国市场各种尺寸彩电销量比例

图6-6、1999-2004年TCL国际产品结构

图6-7、1999-2004年TCL国际营业收入与毛利率统计

图6-8、2001-2004年TCL国际彩电国内与国外销量统计

图6-9、2002-2004年TCL国际内销与出口彩电毛利率统计

图6-10、2003年1季度、2004年1季度TCL国际所销售彩电按技术层次分类比例

图6-11、2004年7-12月TCL中国市场各种尺寸彩电销量比例

图6-12、2002-2004年康佳产品结构

图6-13、2000-2004年康佳彩电销量与销售额统计

图6-14、1997-2002年康佳彩电产量与销量统计

图6-15、2001-2004年康佳彩电出口销量与毛利率统计

图6-16、2001-2004年康佳彩电国内销量与毛利率统计

图6-17、2000-2004年康佳彩电销量与平均销售价格统计

图6-18、2004年7-12月康佳中国市场各种尺寸彩电销售比例

图6-19、2000-2004年创维营业收入与毛利率统计

图6-20、2000-2004年创维产品结构

图6-21、2004年11月-2005年5月创维彩电销量

图6-22、2004年7-12月创维中国市场各种尺寸彩电销量比例

图6-23、2000-2004年SVA营业收入与毛利率统计

图6-24、2002-2004年SVA产品结构

图6-25、2000-2004年SVA彩电销售收入与毛利率统计

图6-26、2004年7-12月SVA中国市场各种尺寸彩电销量比例

图6-27、2002-2004年上海索广映像销售额与净利润统计

图6-28、2000-2004年海信营业收入与净利润统计

图6-29、2001-2004年海信电视销售额与毛利率统计

图6-30、2004年7-12月海信中国市场各种尺寸彩电销量比例

图6-31、1999-2004年厦华营业收入与净利润统计

图6-32、2000-2004年厦华彩电销售量与平均销售价格统计

图6-33、2001-2004年厦华彩电销售额与毛利率统计

图6-34、2004年7-12月厦华中国市场各种尺寸彩电销量比例

图6-35、2004年7-12月华强三洋中国市场各种尺寸彩电销量比例

图6-36、2004年7-12月海尔中国市场各种尺寸彩电销量比例

图6-37、2004年7-12月山东松下中国市场各种尺寸彩电销量比例

图6-38、2004年7-12月大连东芝中国市场各种尺寸彩电销量比例

图6-39、2004年7-12月沈阳LG中国市场各种尺寸彩电销量比例

图6-40、2004年7-12月苏州飞利浦中国市场各种尺寸彩电销量比例

图6-41、2004年7-12月上海索尼中国市场各种尺寸彩电销量比例

图6-42、2004年7-12月天津三星中国市场各种尺寸彩电销量比例

表2-1、各种类型PDP销量排名

表2-2、各大厂家PDP面板电极成型

表2-3、三种电极成型方法比较

表2-4、各种尺寸PDP玻璃基板2000、2006年价格对比

表2-5、旭硝子各种产品全球市场占有率和排名

表2-6、PDP面板总线、数据电极材料2000、2006年价格对比

表 2-7、主要PDP面板厂家42英寸产品性能对比

表2-8、松下2001-2006年产能扩张统计

表2-9、松下 PDP面板性能一览

表2-10、FHP2003年9月-2006年产能扩张统计

表2-11、FHP PDP面板性能一览

表2-12、先锋PDP面板性能一览

表2-13、LG电子2001-2005年产能扩张统计

表2-14、LG电子PDP面板性能一览

表2-15、三星SDI PDP面板性能一览

表2-16、Orion Electric PDP面板性能一览

表2-17、华映PDP面板性能一览

表2-18、台塑光电PDP面板性能一览

表2-19、2004年全球主要PDP 面板供货商产能状况

表2-20、大陆PDP产业厂商

表2-21、50款国内市场PDP电视价格统计及面板来源

表2-22、星宝科学园产品线统计

表3-1、各种类型背投电视性能一览

表3-2、中国主要背投电视厂家生产线,产能,出口量一览

表3-3、德州仪器11款DMD芯片性能一览

表3-4、德州仪器4款DMD ASIC芯片数据格式、适应内存对比

表3-5、SVA DLP背投电视性能一览

表3-6、夏新DLP背投电视性能一览

表3-7、创维DLP背投电视性能一览

表3-8、TCL DLP背投电视性能一览

表3-9、康佳DLP背投电视性能一览

表3-10、长虹DLP背投电视性能一览

表3-11、LG DLP背投电视性能一览

表3-12、三星DLP背投电视性能一览

表3-13、松下DLP背投电视性能一览

表3-14、三菱DLP背投电视性能一览

表3-15、爱普生8款HTPS TFT-LCD性能一览

表3-16、三星LCD背投电视性能一览

表3-17、LG LCD背投电视性能一览

表3-18、索尼LCD背投电视性能一览

表3-19、松下LCD背投电视性能一览

表3-20、Colorlink的ColorQuard性能

表3-21、Colorlink的ColorSwitch性能

表3-22、致伸科技D-ILA光学引擎性能一览

表3-23、联电LCOS联盟主要厂家及相关业务描述

表3-24、Aurora LCOS面板性能一览

表3-25、;上海华显LCOS电视性能一览

表3-26、SpatiaLight LCOS面板性能一览

表3-27、Microdisplay LCOS面板性能一览

表3-28、Brillian LCOS面板性能一览

表3-29、Brillian LCOS联盟主要厂家及相关业务描述

表3-29、奇景光电LCOS 面板性能一览

表3-30、eLCOS LCOS面板性能一览

表3-31、台湾微型影像股份有限公司(TMDC)LCOS面板性能一览

表3-32、索尼LCOS面板性能一览

表3-33、日立LCOS背投电视性能一览

表3-34、飞利浦LCOS面板性能一览

表3-35、飞利浦LCOS背投电视性能一览

表3-36、RCA LCOS背投电视性能一览

表3-37、三洋LCOS背投电视性能一览

表3-38、歌林LCOS背投电视性能一览

表3-39、江西鸿源数显LCOS背投电视性能一览

表3-40、京仪博电LCOS光学引擎性能一览

表3-41、创维LCOS背投电视性能一览

表3-42、TCL LCOS背投电视性能一览

表4-1、各世代TFT-LCD生产线玻璃基板尺寸统计图

表4-2、4代以上TFT-LCD玻璃基板切割各种常见尺寸LCD-TV数量对应图

表4-3、全球5代以上TFT-LCD生产线产能、投产时间统计

表4-4、台湾专业外售型CF厂商产能概况

表4-5、台湾彩色滤光片六代厂预计建置情况

表4-6、台湾主要背光模组厂家产能统计

表4-7、全球主要偏光板厂商概况

表4-8、15英寸LCD-TV面板主要生产厂家性能一览

表4-9、17英寸LCD-TV面板主要生产厂家性能一览

表4-10、20英寸LCD-TV面板主要生产厂家性能一览

表4-11、26、27英寸LCD-TV面板主要生产厂家性能一览

表4-12、30英寸LCD-TV面板主要生产厂家性能一览

表4-13、夏普中国市场LCD-TV性能一览

表4-14、夏普TFT-LCD面板生产线性能一览

表4-15、夏普6代线计划日程

表4-16、夏普6代线LCD-TV面板性能一览

表4-17、三星TFT-LCD面板生产线性能一览

表4-18、三星LCD-TV面板性能一览

表4-19、LG.Philips LCD TFT-LCD面板生产线性能一览

表4-20、LG.Philips LCD LCD-TV面板性能一览

表4-21、友达LCD-TV面板性能一览

表4-22、友达TFT-LCD面板生产线性能一览

表4-23、奇美LCD-TV面板性能一览

表4-24、奇美TFT-LCD面板生产线性能一览

表4-25、华映LCD-TV面板性能一览

表4-26、华映TFT-LCD面板生产线一览

图4-27、2005年华映生产规划

表4-28、广辉TFT-LCD面板生产线性能一览

表4-29、广辉LCD-TV面板性能一览

表4-30、彩晶LCD-TV面板性能一览

表4-31、彩晶TFT-LCD面板生产线性能一览

表4-32、BOE-HYDIS TFT-LCD面板生产线性能与历年产能一览

表4-33、BOE-HYDIS LCD-TV面板性能一览

表4-34、AOC LCD-TV性能一览

表4-35、SVA-NEC面板性能一览

表4-36、LCD-TV OEM厂家关系对照表

表4-37、大同LCD-TV性能一览

表4-38、东元LCD-TV性能一览

表4-39、瑞轩LCD-TV性能一览

表4-40、瑞轩生产基地性能一览

表4-41、唯冠2004财年产品结构表

表4-42、唯冠LCD-TV性能一览

表5-1、高端电视前中后段IC简介

表5-2、高端电视IC厂家分类

表5-3、Genesis部分芯片主要功能和应用市场

表5-4、Genesis LCD-TV控制器性能一览

表5-5、Genesis 数字视频转换芯片性能一览

表5-6、Genesis产品采用厂商及产品应用

表5-7、Pixelworks数字电视解决方案

表5-8、28款泰鼎公司产品应用实例(具体产品型号与应用芯片型号)

表5-9、泰鼎公司主要产品对应市场状况

表5-10、DPTV性能一览

表5-11、DPTV SVP性能一览

表5-12、PanelTV性能一览

表5-13、凌越上游供应链一览

表5-14、凌越LCD-TV控制IC性能一览

表5-15、创品LCD-TV控制IC性能一览

表5-16、晶磊LCD-TV控制IC性能一览

表5-17、威斯达LCD-TV控制IC性能一览

表5-18 Micronas电视控制芯片一览

表5-19 VCT49xy性能一览

表5-20 DPS9455性能一览

表5-21 Oplus 产品总体介绍

表5-22 15款Oplus公司产品应用实例(具体产品型号与应用芯片型号)

表5-23 Rembrand-1性能一览

表5-24 Matisse-1性能一览

表5-25 Monet-203性能一览

表5-26 Raphael关键元件列表

表5-27 15款卓然产品应用实例

表6-1、TCL 主要生产基地简介

表6-2、上广电集团电视上游资源关联企业一览

表6-3、SVA视频领域关联企业一览

表6-4、海信子公司2003年营业状况

表6-5、华强三洋自插制造部设备清单

表6-6、华强三洋注塑制造部设备清单

以平板电视为核心的高端电视, 依靠价格大幅度降低来拉动市场,最终在2005年取得了显著的成长。根据国务院发展研究中心市场经济研究所和中国电子商会的资料,2005年上半年平板电视总销量已达74.1万台,其中液晶52.2万台,等离子21.9万台。预计2005年全年平板电视销量可以达到185万台。根据中怡康的数据,中国品牌在零售环节占了67.23%,从专营渠道来看,更是高达69.35%,几乎是外资品牌的3倍。就液晶而言,中国品牌零售量占77.94%,外资品牌占22.06%。

虽然中国品牌在市场上取得了骄人业绩,但是在产业上游,中国品牌无任何建树。平板电视的所有关键零部件全部来自国外厂家。

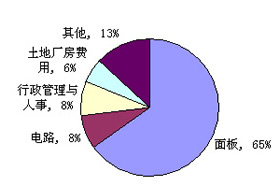

以液晶电视为例,液晶电视成本比重最高的是液晶电视面板,占65%的成本。

32英寸液晶电视成本结构图 (本研究中心整理)

尽管国内京东方-现代和SVA-NEC的五代线已经投产,但是在27英寸以上液晶电视面板市场没有竞争力,五代线每片玻璃基板只能切割3片32英寸液晶电视面板,而六代线每片玻璃基板可以切割8片32英寸面板。当前每片五代线大板的成本是1800美元,也就是说以五代线生产32英寸液晶电视面板的成本是600美元,而32英寸液晶电视面板价格已经跌到583美元。

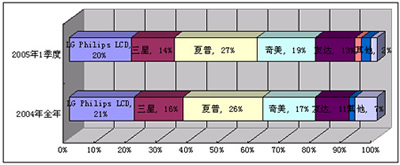

年全年与2005年1季度液晶电视面板市场占有率对比图

(资料来源:DisplaySearch,2005年6月)

液晶电视面板市场呈现强烈的品牌集中度,前五家占据了93%的市场。其中韩国厂家占37%,台湾厂家占28%,日本厂家占27%。考虑到夏普的液晶电视面板主要供自己使用,几乎不外卖,所以实际市场是被前四家厂家瓜分。台湾厂家后劲十足,华映已经投产六代线,广辉的六代线年底前肯定投产,彩晶的六代线2006年上半年投产。虽然三星和索尼的七代线已经投产,但是台湾有3条六代线投产,并且2006年底,友达的7.5代线也要投产。韩国厂家和台湾厂家之间的差距必然会越来越小。同时液晶电视面板将长期处在供过于求的大形势下。

液晶电视的电路部分所占成本比例很低,能够完全对应数字电视的液晶电视电路部分成本将会稍为高些,不过暂时数字电视还不可能普及。液晶电视电路部分的核心IC除日本厂家自行开发外,其余厂家都选择外购。

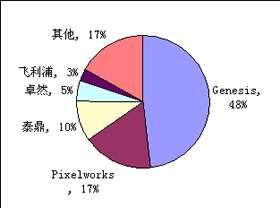

LCD-TV控制IC市场占有率统计图 本公司整理。

虽然目前是垄断市场,但是试图进入此领域的厂家相当多,其中包括台湾LCD控制IC设计公司凌越、兆宏、联咏、奇景、凌阳,还有传统电视芯片厂家飞利浦、Micronas、意法半导体、NEC、东芝、瑞萨,甚至中国厂家也出现了,成都威斯达就试图在这一领域发展。 虽然Genesisi、Pixelworks、泰鼎占据了巨大的市场,但是也付出了高昂的代价,三者都处于亏损中,Genesisi亏损的原因是并购花费巨大,并且官司不断,诉讼费高昂。Pixelworks和泰鼎亏损原因是研究开发经费过高,而销售价格被Genesisi压得过低。此领域进行资本操作并购来获得技术是一条比较好的渠道。

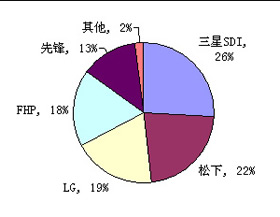

等离子电视成本结构如下:

关键的面板占成本60%。也处于寡占局面。

根据DisplaySearch 2005年的数据,2004年全球前五家占据了PDP面板98%的市场。

电路部分所占成本比例大约为12%,比大部分人想象的要低得多。这其中图像处理和电源所占比例比较高。电源方面,等离子的驱动IC电压比较高,输出电流和功率都不小,控制IC所需要的电压又比较低。因此电源设计复杂,体积庞大,成本也比较高。电源早期都由各厂家自行开发,开发成本高。电源系统所需要的关键元件平面MOSFET主要由飞兆半导体提供。日本富士电机和三美电机提供完整的等离子电视开关电源模块。

图像处理部分主要包括视频模拟数字转换、视频解码、去隔行扫描、梳状滤波器和缩放器。日本厂家开发能力强,图像处理电路通常都自行设计。而日本以外厂家则对外采购关键元件然后整合设计。等离子电视图像处理芯片主要由Pixelworks、Genesis、Oplus三家提供。Oplus已经被英特尔收购,该公司在大屏幕显示设备图像处理领域居于领先地位,这是英特尔进军电视市场的第一步。松下拥有Oplus同时也大量使用Oplus的产品,LG等离子电视也大量使用Oplus的产品。Pixelworks则和厦华建立了联合实验室,台湾等离子电视OEM厂家也大量使用Pixelworks的产品。Genesis则和TCl建立了数字视频实验室,海外市场上,三星和飞利浦也是Genesis的大客户。

三星和索尼的七代线月投片量已经达到3万片,但是仍然主要是供应给索尼生产37和32英寸液晶电视,而40英寸以上液晶电视面板成本过高,并且性能与PDP差距过大,而采用LED背光的液晶电视价格至少是同尺寸PDP电视的3倍。因此竞争力很差。至少2年内,液晶电视对PDP电视还无法造成威胁,超过40英寸的平板电视70%以上还是等离子电视。

中国厂家考虑到大部分家庭的空间不适合40英寸电视,32英寸液晶电视是主流电视,因此主力都在液晶电视领域。

在液晶电视上游领域,中国厂家唯一能做的是建立TFT-LCM模块厂,目前长虹和创维都在建设TFT-LCM模块厂。主要原因是1、液晶电视面板长期处在供过于求的大形势下,上游面板供应无虞。2、TFT-LCM模块厂投资低,一般投资不超过1亿人民币。3、TFT-LCM模块厂技术门槛低。4、成本控制容易,TFT-LCM模块厂主要成本是人力成本,国内人力成本特别廉价。5、可以控制液晶电视部分性能,制造差异化产品。避免同质化竞争。

在PDP电视上游领域,国内有空间的主要是PDP面板厂,华映和台塑的几条PDP面板生产线都处于严重亏损中,严重拖累这些公司的盈利。这些公司有意出售生产线或者寻求合作伙伴。对于某些显像管厂家,收购或者与华映、台塑合作是非常好的。显像管与PDP面板的技术类似,同时客户基础也有。建议彩虹股份和上海永新收购或者与华映、台塑合作。

背投电视仍然是以CRT背投为主,DLP和LCD背投都是相当罕见的,销量很低,主要原因有1、DLP和LCD背投价格比平板电视高,比CRT背投价格更高。2、中国普通家庭居室不适合背投电视,更适合液晶电视。3、DLP和LCD背投电视使用灯泡做光源,消费者不放心,灯泡价格高昂。

高端电视领域的产业投资机会主要在IC领域,对中国企业来说就是非核心IC领域,比如海信和海尔开发的MPEG-2解码。而海外企业Genesisi、 Pixelworks、 Trident、和Toshiba占据了核心IC市场,周边IC,LVDS、HDMI、DVI接口IC都值得开拓,DC-DC电源变换IC、数字音频IC都是不错的发展方向。

非IC领域则集中在基础材料和器件上,如磁性材料、光学元件、灯泡,通常都是用在投影电视和CRT电视上,市场情景不被看好。

虽然中国品牌在市场上取得了骄人业绩,但是在产业上游,中国品牌无任何建树。平板电视的所有关键零部件全部来自国外厂家。

以液晶电视为例,液晶电视成本比重最高的是液晶电视面板,占65%的成本。

32英寸液晶电视成本结构图 (本研究中心整理)

尽管国内京东方-现代和SVA-NEC的五代线已经投产,但是在27英寸以上液晶电视面板市场没有竞争力,五代线每片玻璃基板只能切割3片32英寸液晶电视面板,而六代线每片玻璃基板可以切割8片32英寸面板。当前每片五代线大板的成本是1800美元,也就是说以五代线生产32英寸液晶电视面板的成本是600美元,而32英寸液晶电视面板价格已经跌到583美元。

年全年与2005年1季度液晶电视面板市场占有率对比图

(资料来源:DisplaySearch,2005年6月)

液晶电视面板市场呈现强烈的品牌集中度,前五家占据了93%的市场。其中韩国厂家占37%,台湾厂家占28%,日本厂家占27%。考虑到夏普的液晶电视面板主要供自己使用,几乎不外卖,所以实际市场是被前四家厂家瓜分。台湾厂家后劲十足,华映已经投产六代线,广辉的六代线年底前肯定投产,彩晶的六代线2006年上半年投产。虽然三星和索尼的七代线已经投产,但是台湾有3条六代线投产,并且2006年底,友达的7.5代线也要投产。韩国厂家和台湾厂家之间的差距必然会越来越小。同时液晶电视面板将长期处在供过于求的大形势下。

液晶电视的电路部分所占成本比例很低,能够完全对应数字电视的液晶电视电路部分成本将会稍为高些,不过暂时数字电视还不可能普及。液晶电视电路部分的核心IC除日本厂家自行开发外,其余厂家都选择外购。

LCD-TV控制IC市场占有率统计图 本公司整理。

虽然目前是垄断市场,但是试图进入此领域的厂家相当多,其中包括台湾LCD控制IC设计公司凌越、兆宏、联咏、奇景、凌阳,还有传统电视芯片厂家飞利浦、Micronas、意法半导体、NEC、东芝、瑞萨,甚至中国厂家也出现了,成都威斯达就试图在这一领域发展。 虽然Genesisi、Pixelworks、泰鼎占据了巨大的市场,但是也付出了高昂的代价,三者都处于亏损中,Genesisi亏损的原因是并购花费巨大,并且官司不断,诉讼费高昂。Pixelworks和泰鼎亏损原因是研究开发经费过高,而销售价格被Genesisi压得过低。此领域进行资本操作并购来获得技术是一条比较好的渠道。

等离子电视成本结构如下:

关键的面板占成本60%。也处于寡占局面。

根据DisplaySearch 2005年的数据,2004年全球前五家占据了PDP面板98%的市场。

电路部分所占成本比例大约为12%,比大部分人想象的要低得多。这其中图像处理和电源所占比例比较高。电源方面,等离子的驱动IC电压比较高,输出电流和功率都不小,控制IC所需要的电压又比较低。因此电源设计复杂,体积庞大,成本也比较高。电源早期都由各厂家自行开发,开发成本高。电源系统所需要的关键元件平面MOSFET主要由飞兆半导体提供。日本富士电机和三美电机提供完整的等离子电视开关电源模块。

图像处理部分主要包括视频模拟数字转换、视频解码、去隔行扫描、梳状滤波器和缩放器。日本厂家开发能力强,图像处理电路通常都自行设计。而日本以外厂家则对外采购关键元件然后整合设计。等离子电视图像处理芯片主要由Pixelworks、Genesis、Oplus三家提供。Oplus已经被英特尔收购,该公司在大屏幕显示设备图像处理领域居于领先地位,这是英特尔进军电视市场的第一步。松下拥有Oplus同时也大量使用Oplus的产品,LG等离子电视也大量使用Oplus的产品。Pixelworks则和厦华建立了联合实验室,台湾等离子电视OEM厂家也大量使用Pixelworks的产品。Genesis则和TCl建立了数字视频实验室,海外市场上,三星和飞利浦也是Genesis的大客户。

三星和索尼的七代线月投片量已经达到3万片,但是仍然主要是供应给索尼生产37和32英寸液晶电视,而40英寸以上液晶电视面板成本过高,并且性能与PDP差距过大,而采用LED背光的液晶电视价格至少是同尺寸PDP电视的3倍。因此竞争力很差。至少2年内,液晶电视对PDP电视还无法造成威胁,超过40英寸的平板电视70%以上还是等离子电视。

中国厂家考虑到大部分家庭的空间不适合40英寸电视,32英寸液晶电视是主流电视,因此主力都在液晶电视领域。

在液晶电视上游领域,中国厂家唯一能做的是建立TFT-LCM模块厂,目前长虹和创维都在建设TFT-LCM模块厂。主要原因是1、液晶电视面板长期处在供过于求的大形势下,上游面板供应无虞。2、TFT-LCM模块厂投资低,一般投资不超过1亿人民币。3、TFT-LCM模块厂技术门槛低。4、成本控制容易,TFT-LCM模块厂主要成本是人力成本,国内人力成本特别廉价。5、可以控制液晶电视部分性能,制造差异化产品。避免同质化竞争。

在PDP电视上游领域,国内有空间的主要是PDP面板厂,华映和台塑的几条PDP面板生产线都处于严重亏损中,严重拖累这些公司的盈利。这些公司有意出售生产线或者寻求合作伙伴。对于某些显像管厂家,收购或者与华映、台塑合作是非常好的。显像管与PDP面板的技术类似,同时客户基础也有。建议彩虹股份和上海永新收购或者与华映、台塑合作。

背投电视仍然是以CRT背投为主,DLP和LCD背投都是相当罕见的,销量很低,主要原因有1、DLP和LCD背投价格比平板电视高,比CRT背投价格更高。2、中国普通家庭居室不适合背投电视,更适合液晶电视。3、DLP和LCD背投电视使用灯泡做光源,消费者不放心,灯泡价格高昂。

高端电视领域的产业投资机会主要在IC领域,对中国企业来说就是非核心IC领域,比如海信和海尔开发的MPEG-2解码。而海外企业Genesisi、 Pixelworks、 Trident、和Toshiba占据了核心IC市场,周边IC,LVDS、HDMI、DVI接口IC都值得开拓,DC-DC电源变换IC、数字音频IC都是不错的发展方向。

非IC领域则集中在基础材料和器件上,如磁性材料、光学元件、灯泡,通常都是用在投影电视和CRT电视上,市场情景不被看好。

购物车

购物车 购买方式:

购买方式: