中国移动通信市场发展研究报告

完成日期:2005年6月

| 报告类型 | 纸介版 | PDF Email版 | PDF 光盘版 | 两种版本价格 |

| 价格 | 8800 | 9300 | 9800 | |

| 优惠价 | 8400 | 8900 | 9400 | |

| English |

报告目录 查看简介

上篇 国际篇第一章 国际移动通信行业发展分析

1.1市场规模

1.1.1 用户市场

1.1.1.1整体市场再次处于高增长状态

1.1.1.2 多个新兴地区市场迅猛发展

1.1.1.3 GSM主流地位愈加凸显

1.1.1.4 WCDMA转入健康快速的发展轨道

1.1.2 移动业务市场

1.1.2.1移动话音市场继续增长

1.1.2.2 移动数据业务占总收入比例增大

1.1.3 移动网络设备市场

1.1.3.1 整体市场出现复苏

1.1.3.2 3G设备销售增长迅速

1.1.4 终端市场

1.1.4.1 市场规模继续扩张

1.1.4.2 韩系厂商市场份额迅速增加

1.2市场特征及发展趋势

1.2.1 管制环境

1.2.1.1 频谱使用和贸易管制放松

1.2.1.2 MVNO借3G再起

1.2.2 移动运营

1.2.2.1 主流移动运营企业并购增多

1.2.2.2 固网运营商通过多种方式进入移动市场

1.2.2.3 运营商建立联盟应对市场新问题

1.2.2.4 网络共享逐渐淡出欧洲运营商的视野

1.2.3 移动数据业务

1.2.3.1 产业价值链重构

1.2.3.2 业务向多元化发展

1.2.3.3 安全需求不断增长

1.2.4 移动终端

1.2.4.1 向电子娱乐消费品过渡

1.2.4.2定制模式日趋流行

1.3重要技术进步及其对移动通信行业的影响

1.3.1 802.X系列标准

1.3.2 3G增强型技术

1.3.3 短距离无线通信技术

1.4未来全球移动市场展望

1.4.1 继续保持高速增长

1.4.2 GSM体系保持优势地位

1.4.3 802.X的发展不容忽视

1.4.4 移动数据业务面临突破

下篇 国内篇

第二章 中国移动运营市场

2.1市场环境

2.1.1 宏观经济环境

2.1.2加入WTO和对外开放的影响

2.1.3 电信行业监管

2.2市场规模

2.2.1用户市场

2.2.2业务收入市场

2.2.3网络发展

2.3竞争格局

2.3.1用户发展

2.3.2 业务发展指标

2.3.3经营状况分析

EBITDA比较分析

2.3.4网络能力

2.3.5竞争特征

第三章 中国移动通信业务市场

3.1市场规模及特征

3.1.1 移动语音业务市场

3.1.2 移动数据业务市场

3.2增值业务市场属性及生命周期

3.2.1市场属性分析

3.2.2生命周期分析

3.3 重点增值业务发展分析

3.3.1 MMS

3.3.2 WAP业务

3.3.3 彩铃\炫铃

3.4 中国SP市场特点

第四章 设备市场

4.1 网络设备市场

4.1.1总体规模

4.1.2竞争格局

4.1.2.1 GSM网络设备市场格局

4.1.2.2 CDMA网络设备市场格局

4.1.3 市场热点

4.1.3.1 主要国外设备厂商加大在中国的投资

4.1.3.2 TD-SCDMA产业化获得突破

4.1.3.3 华为和中兴3G移动设备进入主流市场

4.2 移动终端市场

4.2.1市场规模

4.2.2竞争格局

4.2.2.1 国内GSM/GPRS手机市场

4.2.2.2 国内CDMA手机市场

4.2.3 市场热点

4.2.3.1 手机产量波动受假日经济影响明显

4.2.3.2 手机生产呈现出多机种 小批量的趋势

4.3.2.3 外资企业仍是我国手机出口主体

4.2.3.4 国产品牌手机出口数量快速增长

第五章 发展预测

5.1 市场环境

5.1.1 “十一五”行业发展规划确立发展目标

5.1.2 电信监管体系逐步完善

5.1.3 3G市场准入政策更加明确和配套

5.1.4 多项新技术新业务向移动网提出挑战

5.2 竞争格局变化

5.2.1 电信业重组

5.2.2 运营商发展战略转型

5.3市场规模预测

5.3.1 用户增长

5.3.2业务发展

5.3.3网络投资

图目录

图1.1 2000年至2004年全球移动用户及增长率

图1.2 2001年至2004年非洲移动用户及普及率

图1.3 2002年至2004年全球按技术移动用户比较

图1.4 全球WCDMA商用网络开通示意图

图1.5 2004年全球WCDMA移动用户增长

图1.6 全球各个地区的移动通话业务量预测

图1.7 全球运营商数据业务占总收入比例的比较

图1.8 2000年至2004年全球手机销售量及增长率统计

图1.9 日本将RFID与通信结合示意图

图1.10 移动技术标准体系示意图

图1.11 不同地区移动市场用户密度示意图

图1.12 固定无线接入技术演进示意图

图2.1 1999——2004年人均通信消费及通信消费占总消费支出比例

图2.2 2000——2004年我国移动用户数及同比增长率

图2.3 2000——2004年月均新增用户

图2.4 2004年移动用户数排名前十位的省市

图2.5 2004年移动电话普及率中、东、西部比较

图2.6 2004年、2005年1季度移动用户数和固定用户数比较

图2.7 2004年底移动电话用户超过固定电话用户的省份

图2.8 2004年中国移动、中国联通和小灵通用户市场份额

图2.9 2004年、2005年1季度移动用户和小灵通用户新增用户比较

图2.10 2004年全年各业务收入比例

图2.11 2000——2004年移动通信业务收入和同比增长率

图2.12 2000——2004年移动通信业务收入增长和移动用户数的增长比较

图2.13 2002-2004年同期固定本地与移动本地通话量比较

图2.14 2002—2004年移动通信ARPU值

图2.15 1999——2004年我国移动电话交换机容量

图2.16 2002——2004年短信息中心容量

图2.17 中国移动和中国联通用户市场份额比较

图2.18 2004年中国移动和中国联通移动用户结构

图2.19 2003年、2004年中国联通CDMA用户结构

图2.20 2003、2004年中国移动使用数据业务用户比例

图2.21 2003、2004年中国联通CDMA用户结构

图2.22 2003-2004年中国移动和中国联通通话量及MOU比较

图2.23 2003-2004中国移动后付费用户与预付费用户通话量和MOU比较

图2.24 2003-2004中国移动后付费用户和预付费用户ARPU值比较

图2.25 2003-2004年中国联通CDMA用户与GSM用户MOU和ARPU值

图2.26 2003-2004中国移动和中国联通短消息发送量

图2.27 2004年中国移动资本开支情况

图2.28 2004年中国联通(上市公司)资本开支情况

图2.29 2004年中国移动通信市场运营收入

图2.30 2003-2004年中国移动各运营业务收入比例

图2.31 2003-2004年CDMA、GSM运营收入比例

图2.32 2003、2004年中国移动运营支出比例

图2.33 2003、2004年中国联通运营支出比例

图2.34 2003-2004年中国移动和中国联通EBITDA及EBITDA率

图2.35 2003-2004年中国联通GSM及CDMA的EBITDA比较

图2.36 2003、2004年中国移动和中国联通净利润及净利润率比较

图3.1 2000年到2004年移动话音通信量

图3.2 移动语音业务量增长与用户数增长比较

图3.3 2002-2004年同期移动本地与固定本地通话量比较

图3.4 2003-2004中移动新业务收入

图3.5 中国联通移动增值业务收入占总收入比重

图3.6 2001—2004年中国短信业务量

图3.7 中移动2003年和2004年新业务收入结构对比

图3.8 2004年中国联通增值业务收入构成

图3.9 中国联通2003年和2004年短信使用情况

图3.10 中国联通CDMA 1X用户构成

图3.12 当前市场上热门增值业务所处的发展阶段

图3.13 最初制约MMS业务发展的因素

图3.14 MMS业务的生命周期

图3.15 WAP业务生命周期

图3.16 中国移动WAP使用用户

图3.17 中国联通WAP业务组成

图3.18 中国移动彩铃用户数

图3.19 彩铃业务生命周期

图3.20 彩铃业务发展的有利因素

图4.1 2004年中国移动网络设备市场总体规模

图4.2 2004年中国移动和中国联通G网设备投资对比

图4.3 2004年中国移动和中国联通网络设备投资对比

图4.4 2004年中国联通GSM/CDMA网络设备投资对比

图4.5 2004年GSM/CDMA网络设备市场主要厂商市场份额

图4.5 2004年GSM/CDMA网络设备市场主要厂商按技术分布

图4.6 2004年GSM网络设备市场主要厂商市场份额

图4.7 2004年GSM网络设备市场主要国际设备厂商服务运营商分布

图4.8 2004年CDMA网络设备市场主要厂商市场份额

图4.9 华为2000-2004年海外销售增长

图4.10 中兴2000-2004海外销售增长

图4.11 1998到2005年中国手机产量的发展变化

图4.12 2004年国产手机内销量中G网手机和C网手机比例图

图4.13 2004年国产出口手机中G网手机和C网手机比例图

图4.14 GSM/GPRS手机厂商份额

图4.15 CDMA手机厂商份额

图4.16 2003年1月-2004年9月手机产量情况

图5.1 1999年——2004年城乡居民通信支出和通信支出占总支出比例比较

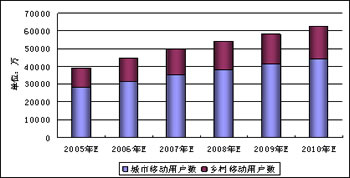

图5.2 2005——2010 年我国移动用户发展预测

图5.3 2005——2007年中国移动和中国联通用户发展预测

图5.4 2005——2007年小灵通用户发展预测

图5.5 2006——2010年我国3G用户发展预测

图5.6 2005年——2007年我国移动通信业务收入发展预测

图5.7 2005年——2007年中国移动和中国联通主营业务收入发展预测

图5.8 中国电信业固定资产投资的增长

图5.9 2004-2005年主要运营商投资情况

图5.10 未来3年中国移动投资计划

图5.11 2005年中国联通(上市公司)投资计划

图5.12 中国移动运营商3G网络建设投资估算

表目录

表1.1 全球主要移动设备厂商的收入

表1.2 全球移动终端厂商市场排名

表1.3 近期全球MVNO大事件

表1.4 主要WCDMA运营商定制终端型号

表1.5 近期全球移动数据业务调查及发现

表2.1 2003-2004年中国移动各项运营收入

表2.2 2003-2004年中国联通各运营业务收入

表2.3 2003、2004年中国移动运营支出

表2.4 2003、2004年中国联通运营费用

表2.5 中国移动和中国联通网络能力

表4.1 2004年中国GSM网络设备主要合同统计

表4.2 2004年中国CDMA网络设备主要合同统计

表4.3 2004年华为获得的重要海外3G网络合同/合作统计

表4.4 2004年中兴获得的主要海外3G网络合同/合作统计

表4.5 2004年手机产销情况统计表

表5.1 中国3G投资总额估算

2004年到2005年第1季度,中国移动用户继续快速增长,月均新增用户550万,达到3.49亿户。使用数据业务的用户达到70%以上。数据业务市场收入规模仍较小,但增长势头强劲,短信收入占比重略有下降,仍占50%以上。

2004年中国移动网络设备市场总体规模约470亿元,其中GSM/GPRS网络设备投资比重较大。

3G网络建设会带来1800多亿的投资需求,考虑到GSM网和PHS网投资会减少,新增投资1000亿。

伴随3G牌照发放的电信业重组、运营商由传统电信服务向综合信息提供的战略转型,将打破中国电信业近几年来相对稳定的市场格局。

2004年中国移动网络设备市场总体规模约470亿元,其中GSM/GPRS网络设备投资比重较大。

3G网络建设会带来1800多亿的投资需求,考虑到GSM网和PHS网投资会减少,新增投资1000亿。

伴随3G牌照发放的电信业重组、运营商由传统电信服务向综合信息提供的战略转型,将打破中国电信业近几年来相对稳定的市场格局。

2005——2010年我国移动用户发展预测

购物车

购物车 购买方式:

购买方式: